O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A alta da bolsa é terreno fértil para quem busca uma “regra de bolo” para multiplicar o patrimônio com ações, mas nem todos os investidores conseguem seguir à risca o passo a passo

Bastou a bolsa sair dos 97 mil pontos ali em abril para os atuais 115 mil pontos - uma alta tímida para dizer a verdade - para os gurus do mercado financeiro ressurgirem com seus cursos sobre como ganhar dinheiro fácil com ações enquanto ostentam suas quatro telas de ‘trading’ e suas Ferraris alugadas em campanhas patrocinadas no Instagram. Tenho certeza que você já se deparou com algo do tipo.

Brincadeiras à parte, e se eu te contasse que existe uma regra de bolo estatisticamente comprovada para ganhar dinheiro com ações. Você acreditaria?

Pois bem, ela existe: é a “Fórmula Mágica” de Joel Greenblatt, sócio fundador da Gotham Capital, professor da Columbia Business School - berço mundial do value investing - e um dos investidores mais bem sucedidos de todos os tempos.

Entre 1985 e 2005 seu portfólio de ações acumulou um retorno anual médio de 49%. Sim, você leu certo: QUARENTA E NOVE POR CENTO!

O retorno é tão impressionante que ele escreveu um livro chamado “A Fórmula Mágica de Joel Greenblatt para Bater o Mercado de Ações” em que ele basicamente ensina o seu jeito de ganhar dinheiro com ações.

O livro inteiro tem 167 páginas, mas é pequeno e dá pra ler em uma tarde. Ele serve como um guia que pode tanto ajudar investidores experientes quanto os que estão iniciando no mercado de ações.

Leia Também

Apesar da fórmula ser estatisticamente comprovada como ganhadora de dinheiro e ser ‘facilmente’ seguida por qualquer investidor, são poucos os que conseguem adotar fielmente esta estratégia por muitos anos, como mostraremos adiante.

A fórmula mágica elenca as ações com base em dois indicadores, são eles:1) earnings yield ou rendimento dos lucros, na tradução livre para o português e 2) retorno sobre o capital investido, o tradicional ROIC que já falamos aqui algumas vezes.

O earnings yield é uma medida para saber se a empresa está barata e, no caso da fórmula mágica, é calculada pela divisão EBIT / EV.

De forma simples, o EBIT é a sigla em inglês para lucro antes de juros e imposto de renda, que nos diz qual foi o lucro gerado pela operação de uma empresa.

Já o EV ou Enterprise Value (valor da firma, em português) é o valor total da empresa distribuído entre acionistas e credores. Ou seja, uma empresa que tem um EBIT de R$ 300 milhões e um EV de R$ 1 bilhão tem um earnings yield de 30%, tão simples quanto isso.

Já o ROIC é usado para avaliar se a empresa é um bom ou mau negócio.

Conforme Greenblatt explica no capítulo 5: “Se você ficar firme e só comprar boas empresas (aquelas que oferecem altos ROICs), e só comprá-las a preços irrisórios (preços que lhe dão um alto earnings yield), você poderá comprar sistematicamente muitas fatias das boas companhias das quais o doido do Sr. Mercado tiver decidido, literalmente, se desvencilhar”.

Para combinar os dois indicadores acima, Greenblatt usa o seguinte método:

Primeiro, ele puxa os dados de todas as 3500 maiores empresas cujas ações eram negociadas nas maiores bolsas de valores dos EUA. Em seguida, cada companhia recebe uma classificação que vai de 1 a 3500, com base em seu ROIC.

Ou seja, a empresa com ROIC mais alto recebe o primeiro lugar, e assim por diante.

Depois disso, ele faz a mesma coisa com base no earnings yield: a companhia com o maior rendimento recebe o primeiro lugar e a que apresenta o menor rendimento, o último.

Por fim, ele soma a classificação recebida usando cada um dos dois critérios acima. Ou seja, a companhia que ocupa a 232ª posição em termos de ROIC e a 153ª em earnings yield recebe a pontuação composta de 385 (232+153).

Desta forma, cada empresa das 3500 disponíveis recebe uma pontuação e aquelas com menor pontuação serão as escolhidas da carteira.

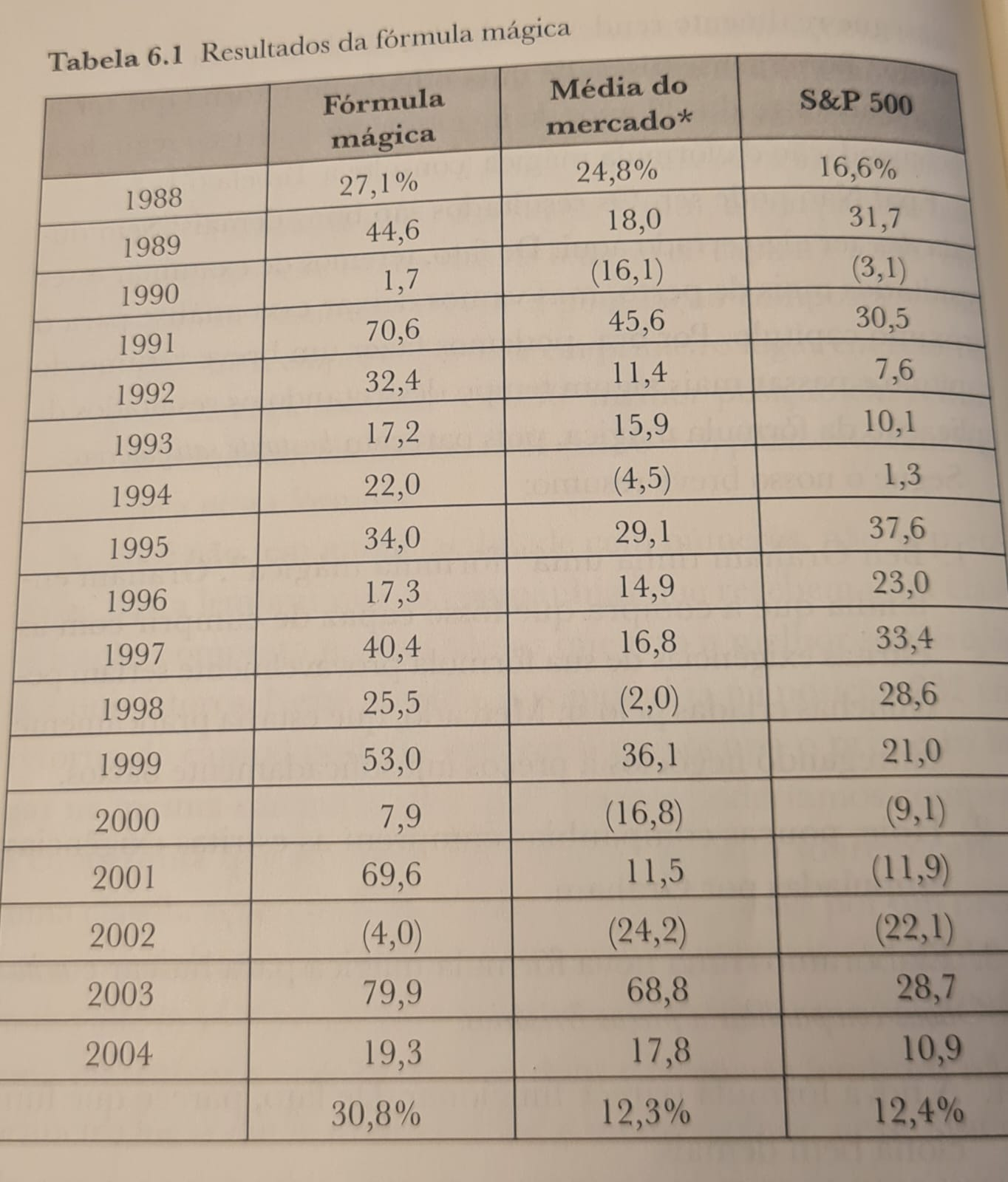

Greenblatt testou esta estratégia em um intervalo de 17 anos - entre 1988 e 2004 - e a conclusão foi que uma carteira composta pelas 30 ações com a melhor combinação de ROIC + EY teria um retorno de 30,8% ao ano.

Um retorno desse teria transformado 11 mil dólares em mais de 1 milhão de dólares, ou aumentado o patrimônio em 96 vezes. Para fins de comparação, a média de retorno do mercado foi de 12,3% ao ano, e os 11 mil dólares teriam se transformado em 79 mil dólares.

Veja abaixo, os resultados da fórmula mágica:

O primeiro ponto é que retornos passados não são garantia de retornos futuros. Mas a questão principal é que a fórmula mágica funciona em períodos longos de tempo e muitos investidores desistem no meio do caminho quando a estratégia não bate o mercado no curto prazo.

Dos 17 anos em que a fórmula foi testada, por exemplo, ela deixou de bater o mercado uma vez a cada quatro anos. Inclusive, durante os 17 anos tiveram períodos em que ela gerou resultados inferiores ao do mercado por três anos seguidos.

E, como o próprio livro diz, se a fórmula mágica funcionasse o tempo todo, todo mundo provavelmente a seguiria. Se isso acontecesse, ela provavelmente deixaria de dar certo já que as pechinchas deixariam de existir.

Além disso, apesar do sucesso da fórmula mágica no longo prazo, muitos gestores não querem correr o risco de se saírem mal enquanto o restante do mercado se sai bem. Em outras palavras, é melhor errar com todo mundo, do que errar sozinho.

Para você que está se perguntando se a fórmula mágica funcionaria no Brasil, iremos escrever uma newsletter sobre isso na próxima semana.

Um abraço,

Matheus Soares

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais