O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As últimas semanas têm sido turbulentas para os fundos imobiliários (FIIs) de papel, mas ainda há boas alternativas nesse segmento

No mercado de fundos imobiliários (FIIs), o evento de março foi a divulgação da sequência de inadimplências por FIIs de crédito imobiliário na última semana. Em resumo, alguns fundos informaram a interrupção do fluxo de pagamentos em algumas operações de Certificados de Recebíveis (CRIs), causando grande movimentação entre os investidores — e, consequentemente, em suas cotas.

Essa era uma "bola cantada" desde o ano passado, quando notamos os primeiros sinais de insolvência em alguns segmentos, como o de multipropriedades. Não por acaso, nossa última coluna discorre especificamente sobre os FIIs mais impactados pelo evento e reforça a manutenção de distância da categoria.

Trazendo um pouco do contexto, o mercado de crédito vive um momento desafiador no Brasil, diante das condições econômicas apresentadas. A combinação entre deterioração da atividade e um elevado custo de endividamento tende a ser bem prejudicial para as empresas, principalmente aquelas com margens operacionais menores.

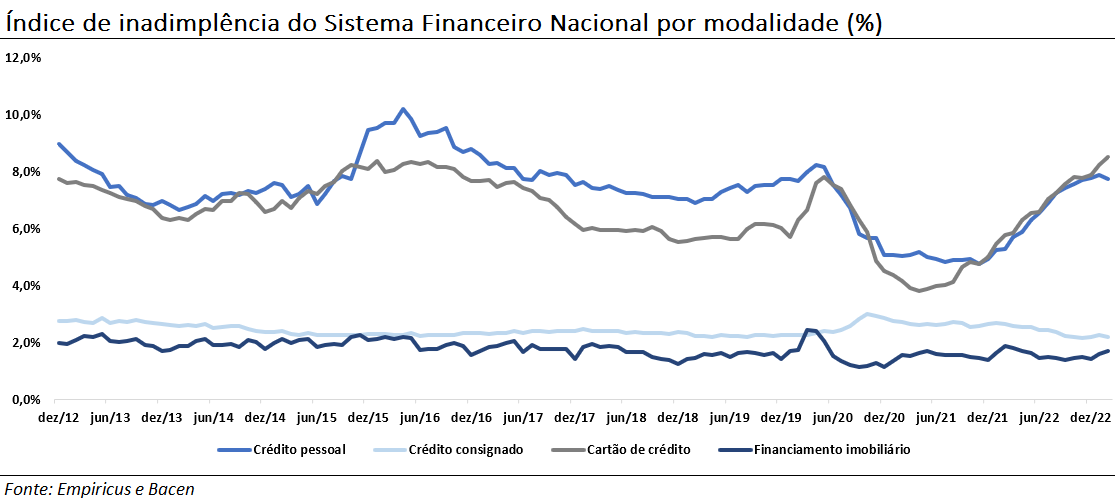

De acordo com dados do Banco Central de fevereiro, a inadimplência do Sistema Financeiro Nacional (SFN) segue em trajetória de alta, se aproximando dos valores observados em 2015.

Conforme o gráfico, o financiamento imobiliário registra maior estabilidade do que a média, tendo em vista sua sólida estrutura, incluindo a presença de garantias reais nas operações.

A alienação fiduciária é um dos pontos que nos atrai em relação à categoria, aliado à ótima remuneração contratada nos últimos dois anos — neste período, alinhado à evolução da inflação e dos juros, surgiram operações bem interessantes para os investidores, com respaldo suficiente de projetos e/ou empresas sólidas do mercado imobiliário.

Leia Também

Ainda assim, conforme observado na última semana, alguns setores imobiliários não estão imunes. Apesar da presença das garantias, algumas operações estão expostas ao risco de obras, devedores financeiramente frágeis ou então a segmentos mais sensíveis à atividade econômica, como o de multipropriedades.

É por isso que se exige maior rentabilidade neste tipo de operação — com taxas reais de dois dígitos, em alguns casos. Pois bem, esse alto rendimento proveniente dessas estratégias trouxe diversos holofotes para os fundos high yield e, pela inexperiência de alguns investidores, camuflou os riscos.

Com o início da deterioração do crédito, o "efeito manada" se inicia, e alguns fundos imobiliários já acumulam perdas de 30% a 40% em 2023. A primeira pergunta que recebo é: chegou a hora de comprar?

Claro que depende do perfil do investidor, mas geralmente a resposta é não. Abaixo, reuni alguns dos motivos que me afastam dessas teses, mesmo após a correção recente.

Além destes três principais, outros fatores que não são unanimidades nos FIIs reduzem a atratividade da categoria. Em especial, gostaria de mencionar a política de apuração de resultados de alguns fundos imobiliários (regime de competência) e a alta volatilidade na base de cotistas, o que traz imprevisibilidade para a cotação no curto prazo.

No curtíssimo prazo, espero a sequência de eventos de insolvência nas operações de risco, com eventual impacto no restante da cadeia. A atuação das gestoras na renegociação de dívidas e, eventualmente, na execução de garantias será posta à prova — nem todos os CRIs problemáticos chegarão a este ponto.

Na minha visão, mais pessimista para o primeiro semestre, é possível que esse movimento se expanda para outros segmentos. Como estamos falando de crédito, os próprios FIIs high grade podem ser vítimas de inadimplências pontuais, em menor magnitude.

Diante do perfil das operações e característica dos devedores, tenho uma preocupação pontual voltada para os Fiagros neste momento. Grande parcela da categoria está posicionada no crédito e é sempre bom lembrar que não estamos falando do filé mignon do agronegócio brasileiro — diante da estruturação do setor atualmente, os grandes players dificilmente acessam o mercado de capitais para financiamento.

Sem dúvida. O ambiente começa a apontar uma assimetria favorável para tijolo (tema para a próxima coluna, quem sabe), mas o crédito segue entre as principais apostas para o ano. Conforme citado na última coluna, estamos falando apenas da parcela High Grade.

Nesta categoria, estamos tratando de portfólios bem estruturados, com operações realizadas com devedores de alta qualidade de crédito e/ou garantias muito bem posicionadas. Não ignoramos o risco de insolvência, mas a probabilidade de inadimplência nesses casos é bem mais controlada.

Aliás, diante do fluxo vendedor nas estratégias high yield nos últimos dias, acreditamos que parte deste capital deve ser direcionado a fundos com perfil de risco moderado no curto/médio prazo.

Com isso em mente, trago novamente uma tese que está entre as minhas preferências no segmento:

| Fundo | MCCI11 |

| Gestor | Mauá Capital (Jive) |

| Classe | High Grade |

| Indexação | IPCA (92,4%); CDI (4,5%); IGP-M (3,1%) |

| N˚ Operações | 30 |

| Taxa média | IPCA + 6,91%; CDI + 3,56%; IGP-M + 4,75% |

| DVD Yield anualizado | 13,4% |

| DVD Yield projetado (12 meses) | 12,9% |

| TIR Líquida projetada (3 anos) | 14,1% a.a. |

Listado em 2019, o Mauá Capital Recebíveis (MCCI11) é o principal veículo de crédito da Mauá Capital — gestora que recentemente se fundiu com a Jive Investments, criando uma casa com cerca de R$ 13 bilhões sob gestão. Entre as características, destaca-se o forte perfil de originação, o que favorece o monitoramento das operações pela gestão.

Com diversas emissões no currículo, o MCCI11 possui um patrimônio de R$ 1,5 bilhão alocado em 30 CRIs, cotas de outros FIIs e aplicações de caixa.

Praticamente todo o portfólio está indexado à inflação, de modo que a rentabilidade de sua carteira está bem atrelada ao índice — aliás, é bem possível que o FII acompanhe a elevação dos preços neste ano.

No geral, o fundo possui um portfólio de CRIs com taxa média ponderada bem atrativa, de IPCA + 6,9% ao ano, além de operações de risco de crédito controlado e com garantias bem amarradas, variáveis que têm se tornado extremamente importantes para o segmento no cenário atual. Para se ter uma ideia, 71% das garantias estão localizadas no Estado de São Paulo.

A gestão adota uma política de estabilidade de rendimentos, de modo a minimizar o impacto da volatilidade dos indexadores em sua distribuição. O fundo já anunciou o guidance de distribuição mensal para o primeiro semestre, na casa de R$ 0,95 por cota, o que equivale a um dividend yield anualizado de 13,4% na cotação atual.

Não podemos deixar de mencionar o desconto em relação ao valor patrimonial na casa de 8% (acima da média histórica). Considerando nossas estimativas de rentabilidade da carteira, esse deságio promove uma excelente taxa interna de retorno líquida de 14% para os próximos três anos.

Apesar da alta qualidade da carteira, é claro que o fundo também está exposto ao risco de crédito do mercado. Seu portfólio possui maior exposição ao mercado logístico (33% dos devedores), que vive um momento de inversão de ciclo. Apesar de serem ativos com boa liquidez, é importante ponderar essa característica na hora de montar uma posição.

Antes de finalizar, gostaria de indicar um conteúdo complementar à última coluna, na qual retomei a tese de investimento no RBR High Grade (RBRR11). Na última semana, conversei com o gestor do fundo, Guilherme Antunes, na edição mais recente do programa Conexão FIIs. Uma aula de crédito imobiliário. Toda a conversa pode ser encontrada aqui.

Um abraço,

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida