O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os fundos imobiliários (FIIs) de tijolo tendem a se beneficiar com o ambiente econômico mais ameno que parece surgir no horizonte

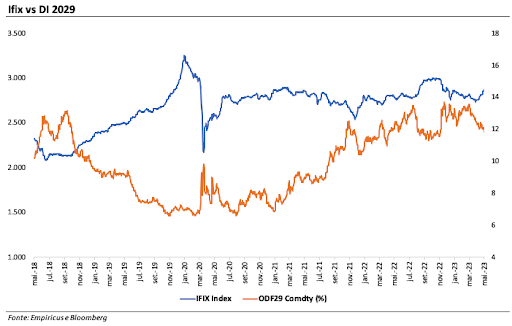

Pela primeira vez no ano, o Índice de Fundos Imobiliários (Ifix) registrou alta em uma janela mensal. A composição subiu 3,5% em abril, com destaque para os fundos de tijolos.

As condições econômicas melhoraram ligeiramente nas últimas movimentações, a partir da divulgação do arcabouço fiscal pelo Ministério da Fazenda. Pode não ter sido o plano ideal, mas ao menos removeu parte da incerteza envolvendo a saúde financeira do país nos próximos anos.

Vale citar que o texto ainda está suscetível a ajustes e aprovação do Legislativo.

Além disso, por três divulgações consecutivas, os dados de inflação (IPCA e IGP-M) vieram abaixo das expectativas do mercado, abrindo margem para otimismo em torno da condução da política monetária.

Isto é: por mais que ainda tenhamos ameaças envolvendo o nível de preços, o mercado enxerga com mais clareza uma eventual queda dos juros a partir de agora. Na última quarta-feira (3), o Copom manteve os juros em 13,75% ao ano, mas amenizou o tom conservador, reduzindo a possibilidade de voltar a subir a taxa básica.

Ou seja, a conjuntura tem caminhado para o fim de um ciclo da Selic a 13,75%. Tenho recebido algumas dúvidas sobre este tema, no que diz respeito à alocação do portfólio de FIIs com um cenário de corte de juros chegando.

Leia Também

Os fundos imobiliários de tijolo, pela sua característica e modelo de precificação, são mais sensíveis a mudanças nos juros e, consequentemente, seriam os grandes beneficiados em um movimento de queda estrutural da taxa.

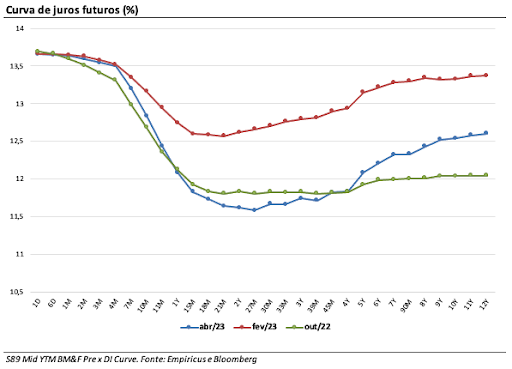

De todo modo, entendo que uma forte alta só viria em um eventual arrefecimento contundente da curva de juros. Isto é, quando as estimativas do mercado para os juros de médio/longo prazo sejam revisadas para baixo.

Essa dinâmica foi observada nas últimas semanas, mas a ponta longa permanece elevada mesmo quando comparada com outubro do ano passado.

Caso o cenário otimista se concretize, seus efeitos seriam notados gradualmente pelo mercado, dado que a performance dos juros está atrelada à saúde fiscal do país. Diante das dúvidas em torno da execução do novo arcabouço fiscal e da reforma tributária, ainda temos um grande trabalho pela frente.

No curto prazo, o risco se concentra num cenário em que a inflação permanece em patamares desconfortáveis. Esta conjuntura seria péssima para os ativos de risco, pois implicaria em uma conduta mais conservadora do Banco Central. O mercado ainda considera esta hipótese, tanto que o DI esperado para jan/24 se encontra na casa de 13%.

Da nossa parte, é possível que a queda da Taxa Selic venha no segundo semestre, com variação marginal. Em outras palavras, quando a flexibilização vier, ela será lenta e gradual.

Portanto, não considero uma "virada de mão" imediata para os fundos imobiliários de tijolos. Em termos de alocação de carteira, pretendo seguir em uma transição gradual, mesmo que limite a rentabilidade. Como dizia Tancredo Neves: "Esperteza, quando é muita, come o dono".

Neste momento, uma alocação próxima do Ifix me parece adequada, com ligeiro favorecimento para os FIIs de tijolo de qualidade. Isto é, algo em torno de 45% em papel e 55% em tijolo – a depender do perfil de risco, é claro.

Vale lembrar que, para boa parte dos fundos de papel, um eventual arrefecimento da curva de juros também seria interessante, dado que a marcação a mercado dos CRIs geraria um movimento favorável em suas carteiras, que hoje negociam com desconto em relação ao valor patrimonial.

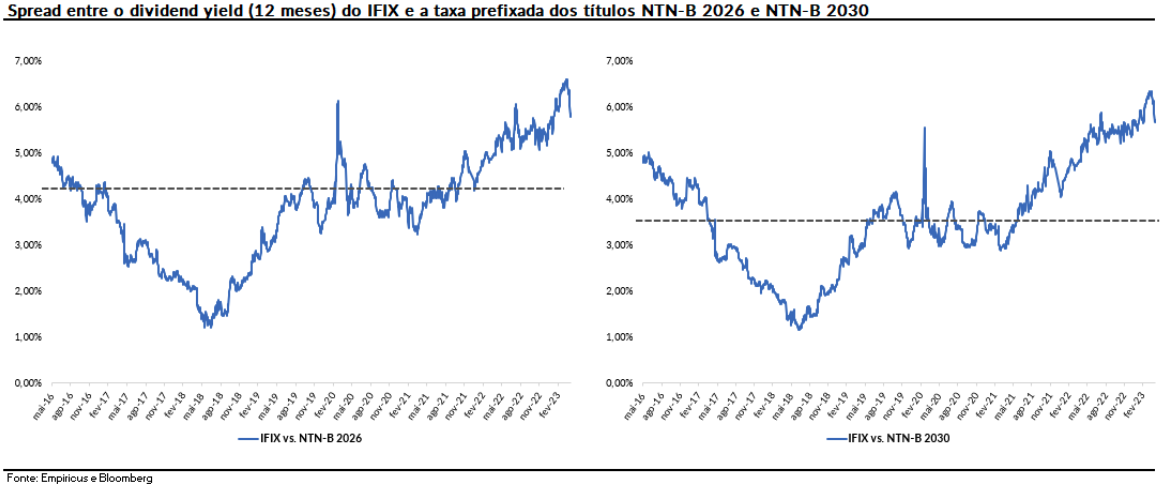

Por mera questão de fluxo de investidores, é possível que a alta do Ifix persista no curtíssimo prazo, visto que sua remuneração se tornou mais competitiva em relação à renda fixa. Lembrando que o dividend yield do índice (últimos 12 meses) segue muito próximo da máxima histórica, na casa de 11,75%, com bom prêmio sobre a NTN-B.

Ainda sobre a alocação em tijolos, é importante mencionar que a estratégia se concentra em portfólios de maior qualidade, diversificados e tocados por gestoras renomadas. Por mais que existam FIIs mais descontados, os riscos inerentes a atividade econômica e endividamento ainda são bastante pertinentes para o curto prazo.

Nascido em outubro de 2010, o CSHG Prime Offices (HGPO11) é um fundo de lajes corporativas administrado pela Credit Suisse Hedging-Griffo (CSHG).

O fundo possui um portfólio totalmente alocado em dois imóveis: o Edifício Metropolitan e o Edifício Platinum, ambos localizados na cidade de São Paulo, totalizando uma ABL de 12,6 mil metros quadrados.

| Ativo | Região | ABL | Classificação Buildings | Participação | Vacância | Tipo de contrato | Locatários |

| Edifício Metropolitan | SP | 10.216 m² | A | 100% | 0% | Típico | Constellation, Votorantim, etc. |

| Edifício Platinum | SP | 2.398 m² | A | 100% | 0% | Típico | Gávea Investimentos, Veritas, etc. |

Os empreendimentos são categorizados como edifícios boutiques, ou seja, com espaços menores, variando entre 218 e 327 metros quadrados — um segmento que ganhou destaque nos últimos anos. Ambos são localizados na Faria Lima, centro corporativo de alto padrão da cidade de São Paulo, e possuem classificação A pela Buildings.

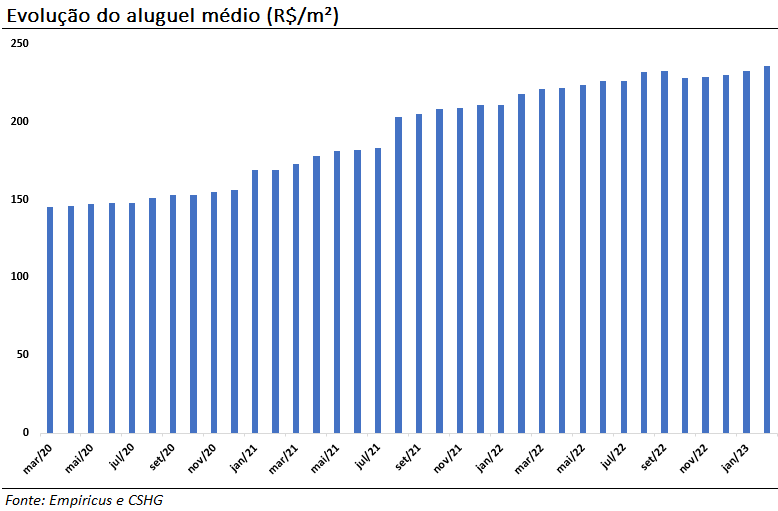

Em outubro do ano passado, a gestão concluiu a reforma de modernização da área comum do edifício Metropolitan, o que reforça o cuidado tomado pela equipe do fundo para manter a alta qualidade dos empreendimentos e possibilitar a elevação do preço pedido de aluguel.

Para se ter uma ideia da atratividade dos imóveis, foram assinadas duas renovações de contratos em janeiro, sendo uma referente a um andar do Edifício Metropolitan e outra no Platinum, ambas no valor de R$ 300 por metro quadrado.

Isso contribui para elevar o aluguel médio do portfólio para R$ 236 por metro quadrado – o indicador registra uma alta de 62,8% desde o início da pandemia.

Em dezembro, foi realizada a reavaliação do valor justo do seu portfólio, que resultou em uma elevação de aproximadamente 12% da sua cota patrimonial, passando para R$ 299,3 por cota, o que equivale a um valor por metro quadrado de R$ 41,5 mil – no patamar atual, suas cotas registram desconto de 16% em relação ao VP.

Mesmo tendo uma carteira com somente dois ativos imobiliários, o fundo possui um risco de crédito bem pulverizado entre 32 locatários, incluindo gestoras de recursos, escritórios de advocacia e empresas do ramo financeiro.

No geral, o HGPO11 possui um portfólio bem interessante, com locatários de baixo risco de crédito e ativos de qualidade, dando destaque para sua excelente localização, favorecendo a estratégia de elevação do aluguel médio do fundo.

Vale citar que o portfólio FII foi alvo de propostas de aquisição durante o ano passado. Não desconsidero a continuidade desse interesse no curto/médio prazo, mas trato apenas como uma opcionalidade da tese.

Entre os riscos, as cotas do HGPO11 apresentam um nível de liquidez restrito, negociando cerca de R$ 500 mil diariamente nos últimos 90 dias, necessitando uma maior cautela na negociação de grandes posições.

Vale mencionar que o FII possui uma concentração em sua base de cotistas, composta por outros fundos imobiliários (RBRF11 é o maior cotista com 25% das cotas, aproximadamente).

No modelo, assumimos uma taxa de desconto real e líquida de 7,2%, já incluindo os prêmios de risco tradicionais. Com o potencial de geração de caixa das operações, chegamos a um valor justo de R$ 288 para o HGPO11, que representa um potencial de valorização de 16% em relação à última cotação.

No caso da distribuição de rendimentos, estimo um provento mensal de R$ 1,60 por cota para o fundo (conforme guidance divulgado pela gestão) e um yield médio de 7,7% para os próximos 12 meses, valor levemente abaixo da média do mercado, mas compreensível em função da qualidade elevada dos ativos e da gestão.

Conforme abordado ao longo do relatório, o HGPO11 possui uma tese de investimento bem distinta do restante da indústria de tijolos, muito em função da qualidade e localização dos seus ativos. É possível que a oferta de escritórios boutiques aumente nos próximos anos, mas as características únicas do Metropolitan e Platinum sustentam uma posição.

Mesmo com a evolução da sua performance operacional nos últimos meses, as cotas do FII registram queda de quase 6% no ano, o que me parece uma oportunidade.

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana