Pequenas notáveis: as microcaps voaram em maio e isso pode ser apenas o começo

Mesmo com resultados corporativos ainda patinando, muitos fatores que afetam o preço das ações mudaram para melhor nas últimas semanas

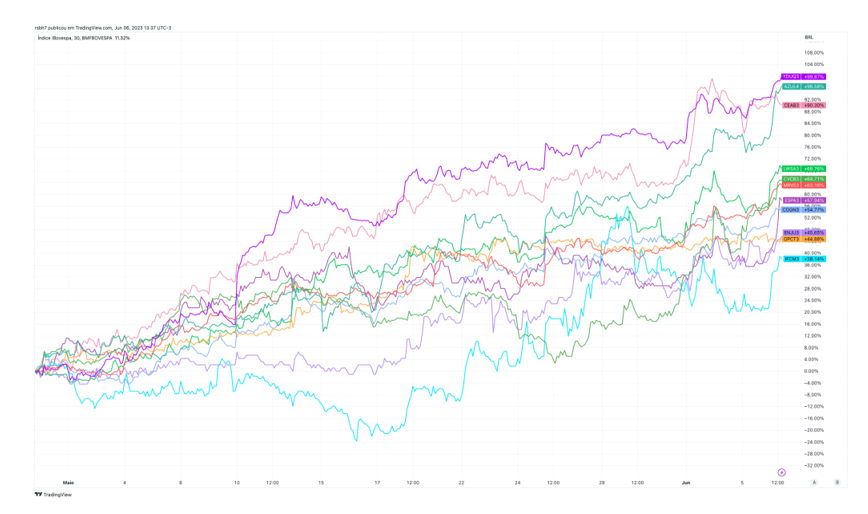

Quem acompanha o mercado acionário deve ter se espantado com a valorização de algumas ações nas últimas semanas. Vimos ativos subirem mais de 100% em questão de dias.

Com grande parte dos resultados corporativos do primeiro trimestre de 2023 (1T23) mostrando redução drástica de lucros, ou até prejuízos em alguns casos, parece contraditório o fato de essas ações terem subido tanto em tão pouco tempo.

Mas saiba que não há nada de estranho nesse desempenho do mercado. Na verdade, mesmo com resultados corporativos ainda patinando, muitos fatores que afetam o preço das ações mudaram para melhor nas últimas semanas.

Hoje eu vou mostrar para você um pouco mais sobre esses avanços macroeconômicos e, mais importante, porque ainda há espaço para mais valorizações pela frente.

- O mercado está otimista para o segundo semestre – e você pode ser um dos investidores a lucrarem MUITO com a possível alta das ações. DESCUBRA AQUI O PLANO para ter a chance de ganhar até R$ 500 mil em 36 meses investindo nos papéis certos agora.

Ações: o que mudou?

Poucas empresas brasileiras realmente apresentaram alguma melhora operacional no 1T23. Basicamente toda, ou quase toda, a reprecificação das ações que vimos até agora, especialmente nas small caps (empresas com baixo valor de mercado), pode ser atribuída à melhora dos indicadores macroeconômicos e sinais importantes vindos de Brasília.

Para começar, o primeiro grande risco para investir no Brasil parece cada vez mais próximo de uma solução: a situação fiscal. Tudo bem, sabemos que a aprovação do Arcabouço Fiscal na Câmara não resolve os problemas de endividamento do país para sempre, mas, cá entre nós, quem esperava isso não conhece como as coisas funcionam no Brasil.

Leia Também

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

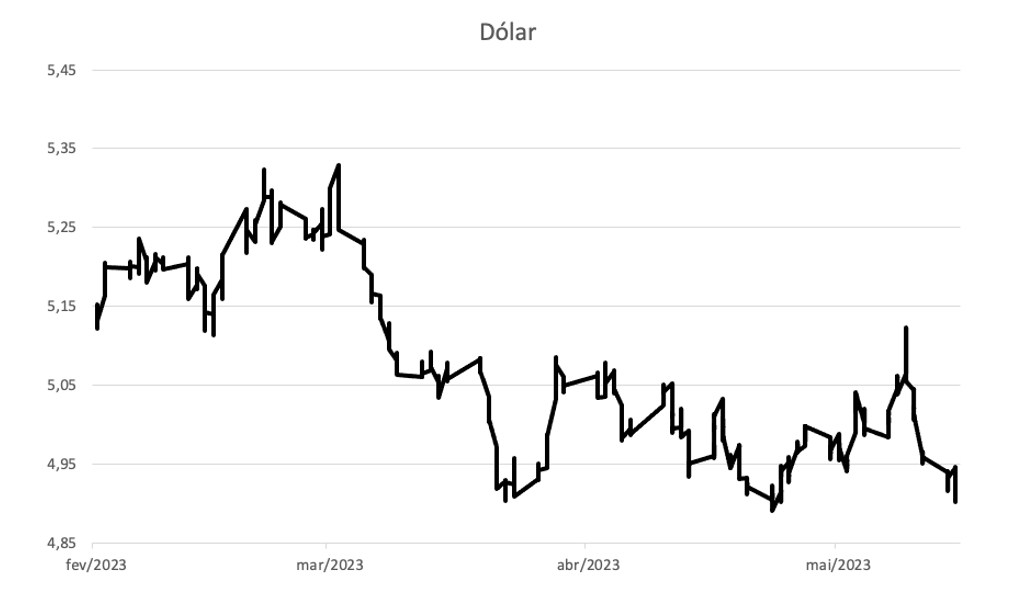

Em termos práticos, em questão de semanas passamos de um país sem qualquer regra de controle sobre os gastos para um país com uma regra fiscal que, se não é perfeita, pelo menos afasta a possibilidade de uma trajetória explosiva da dívida por alguns anos. Isso já ajuda bastante na redução da percepção de riscos, e também explica a queda do dólar desde abril.

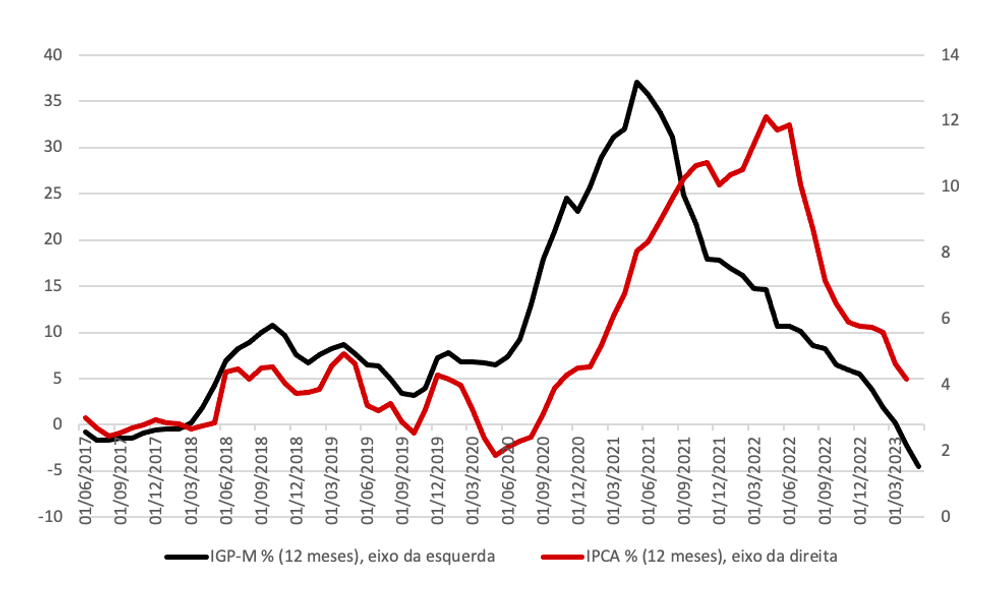

Praticamente ao mesmo tempo, depois de anos de preocupação, a inflação finalmente começou a ceder, e não foi pouco. Os indicadores de preços mais importantes (IPCA e IGP-M) mostraram forte desaceleração nas últimas semanas, com números bem abaixo do que o mercado vinha esperando.

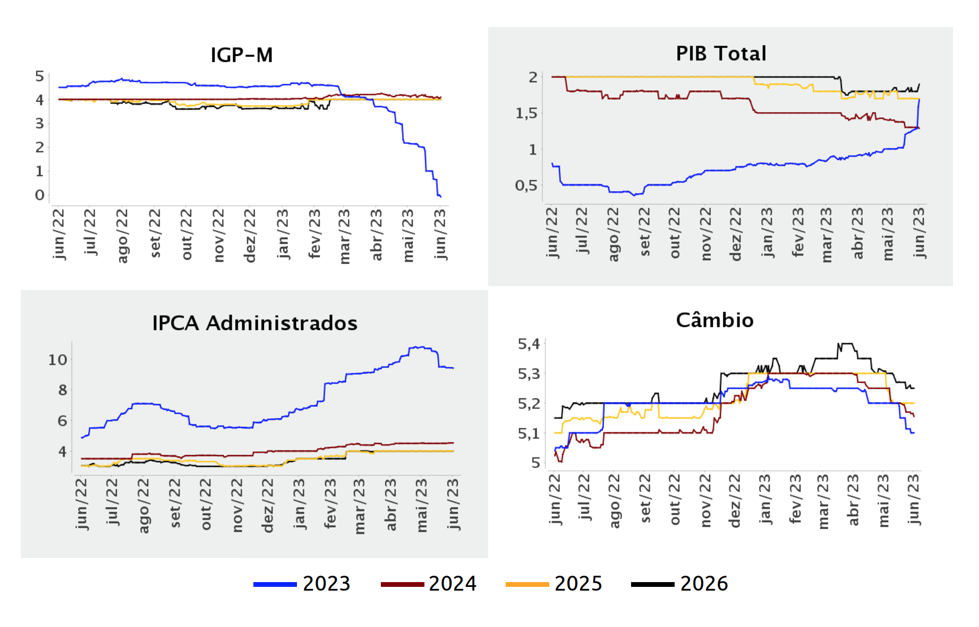

Mais importante do que mostrar uma desaceleração dos preços agora, é que essa queda da inflação dos últimos 12 meses, junto ao dólar mais baixo e um recuo no preço das commodities, tem levado o mercado a projetar uma inflação bem mais comportada para frente também, o que podemos observar no relatório Focus.

PIBão dos sonhos

Para encerrar a bateria de notícias positivas, o Produto Interno Bruto (PIB) do primeiro trimestre trouxe uma combinação praticamente perfeita para os investidores.

O número muito forte (crescimento de 4% na comparação anual) ajuda na redução do endividamento do país, medido pela relação dívida/PIB. Mas essa expansão aconteceu majoritariamente no segmento agro, o que significa que o consumo e a indústria ainda permanecem em ritmo lento e, consequentemente, a inflação tem boas chances de permanecer comportada nas próximas leituras.

Todos esses novos "inputs" indicam que, muito em breve, o Banco Central do Brasil terá condições propícias para finalmente iniciar um corte de juros. Ou seja, em menos de dois meses passamos de um Brasil com chances de ver uma Selic "descambar" para cima de 15% para outro Brasil com possibilidades reais de vislumbrar uma taxa básica de apenas um dígito.

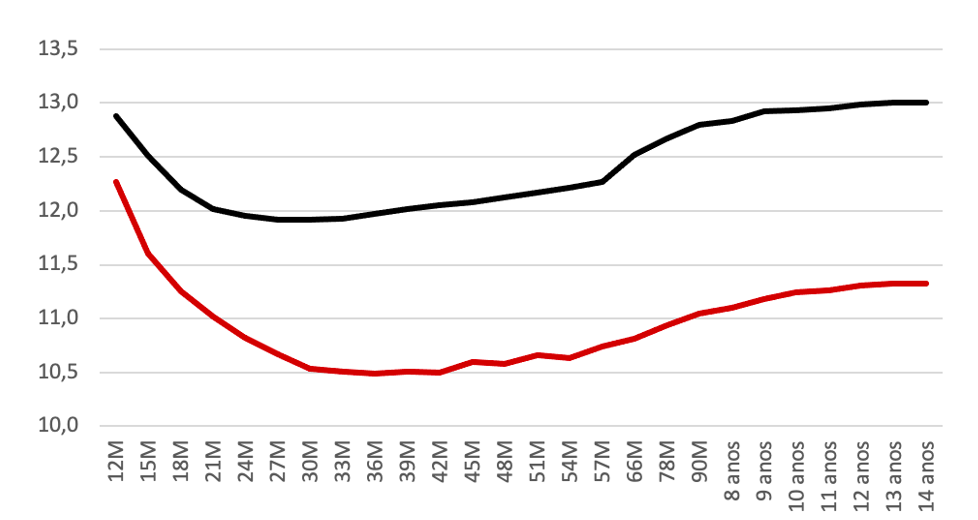

Tudo o que comentamos está refletido no gráfico abaixo, que mostra a curva de juros futuros no Brasil. Uma curva mais alta significa que os investidores estão pedindo rendimentos (juros) mais altos para investir aqui, o que também significa que eles estão com mais medo de investir.

Por outro lado, uma curva mais baixa indica que eles estão pedindo rendimentos menores – em outras palavras, que eles estão com menos receios de investir no Brasil.

O gráfico mostra como estava a curva no início de abril (linha preta) e onde ela foi parar nesta semana (linha vermelha). Repare como os juros dos contratos de todos os vencimentos simplesmente desabaram no período, o que mostra que o apetite aumentou dramaticamente.

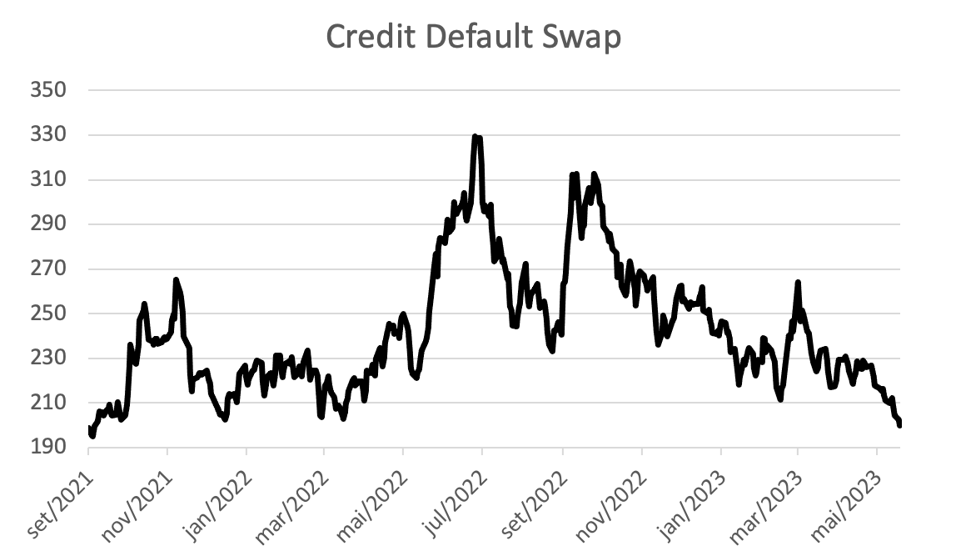

Outro indicador interessante é o risco-Brasil (CDS, ou Credit Default Swap), que voltou para os menores níveis desde 2021.

Obviamente, todos esses fatores produzem impactos muito relevantes sobre o valuation das empresas, mas lembre-se que elas ainda nem começaram a sentir essa melhora em seus resultados.

Primeiro o macro, depois o micro

Esse efeito que estamos vendo no valor das ações é apenas uma resposta aos primeiros sinais de melhora que podemos ter pela frente (menos juros, menor dificuldade para captar empréstimos, maior atividade econômica, etc), mas esses avanços ainda nem chegaram.

A Selic segue próxima de 14%, inibindo o consumo, e as despesas com juros seguem elevadíssimas para as empresas.

Ou seja, os resultados das empresas ainda nem começaram a melhorar – longe disso, eles pioraram no 1T23. Mesmo assim, vimos várias ações voarem nas últimas semanas.

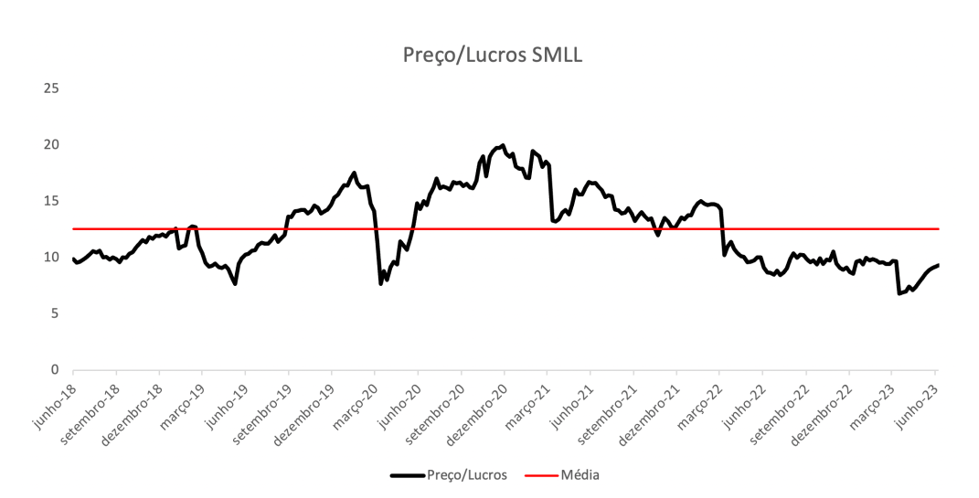

E se realmente estivermos diante de uma mudança estrutural das condições de mercado (Selic abaixo de 10% e dólar abaixo de R$ 5,00 por um longo período), a alta recente será apenas o início de uma longa trajetória de valorização para os ativos, não só porque os resultados vão melhorar, mas porque os múltiplos também seguem muito atrativos.

Como podemos ver no gráfico abaixo, que mostra o índice preço/lucros das Small Caps brasileiras, mesmo com a alta recente as ações ainda seguem bastante descontadas.

Eu mostrei o índice de Small Caps não por acaso. São justamente as empresas com menor valor de mercado que têm maior potencial de valorização nesses momentos.

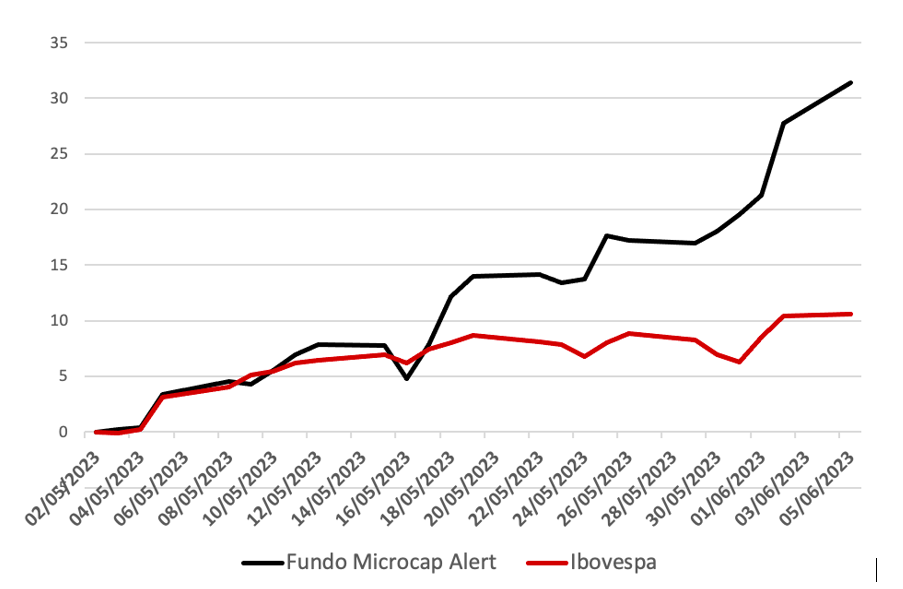

Repare que o fundo que replica a série Microcap Alert, que traz as melhores pequenas empresas da bolsa, subiu 31% desde o início de maio, muito acima do Ibovespa no período.

Obviamente, não é para você colocar todo o seu patrimônio nessas empresas menores, afinal de contas, sempre podemos ter imprevistos no mercado.

Mas faz todo o sentido ter pelo menos uma parcela do seu patrimônio aplicado nessas empresas, como por exemplo a Lojas Quero-Quero (LJQQ3). Depois de resultados muito ruins, atrapalhados pela inflação e pelos juros elevados, a empresa viu suas ações caírem cerca de 80% nos últimos anos. Sob condições econômicas mais favoráveis, companhia passa a ter capacidade de recuperar uma boa parte desse valor perdido.

Um grande abraço e até a semana que vem!

Ruy

- As microcaps podem ser responsáveis por multiplicar seu patrimônio em até 5x dentro de apenas 36 meses – mas desde que você saiba escolher as melhores para adicionar ao portfólio agora. Confira AQUI a seleção de ações feita pela Empiricus Research para quem busca alcançar valorizações de até 400% com a “virada” da bolsa que se aproxima.

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo:

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

Olhando para cima: Ibovespa busca recuperação, mas Trump e Super Quarta limitam o fôlego

Enquanto Copom e Fed preparam nova decisão de juros, Trump cogita envolver os EUA diretamente na guerra

Do alçapão ao sótão: Ibovespa repercute andamento da guerra aérea entre Israel e Irã e disputa sobre o IOF

Um dia depois de subir 1,49%, Ibovespa se prepara para queimar a gordura depois de Trump abandonar antecipadamente o G-7

Acima do teto tem um sótão? Copom chega para mais uma Super Quarta mirando fim do ciclo de alta dos juros

Maioria dos participantes do mercado financeiro espera uma alta residual da taxa de juros pelo Copom na quarta-feira, mas início de cortes pode vir antes do que se imagina

Felipe Miranda: O fim do Dollar Smile?

Agora o ouro, e não mais o dólar ou os Treasuries, representa o ativo livre de risco no imaginário das pessoas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP