O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mesmo com resultados corporativos ainda patinando, muitos fatores que afetam o preço das ações mudaram para melhor nas últimas semanas

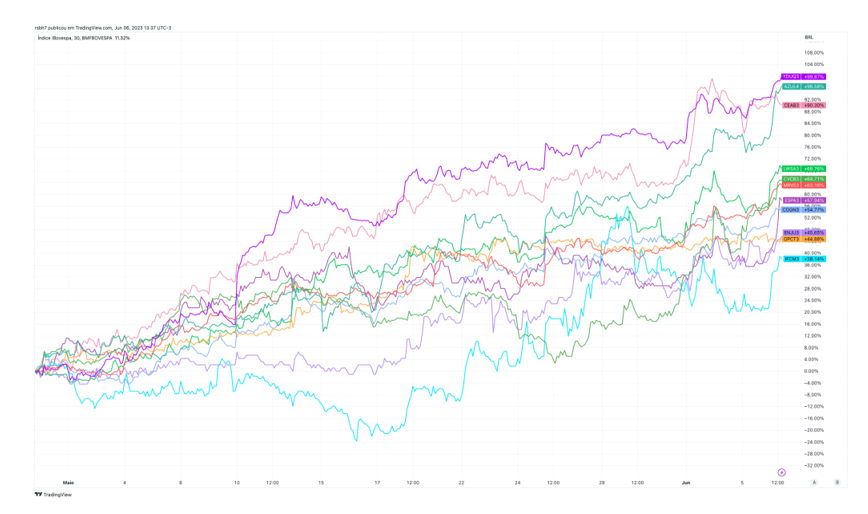

Quem acompanha o mercado acionário deve ter se espantado com a valorização de algumas ações nas últimas semanas. Vimos ativos subirem mais de 100% em questão de dias.

Com grande parte dos resultados corporativos do primeiro trimestre de 2023 (1T23) mostrando redução drástica de lucros, ou até prejuízos em alguns casos, parece contraditório o fato de essas ações terem subido tanto em tão pouco tempo.

Mas saiba que não há nada de estranho nesse desempenho do mercado. Na verdade, mesmo com resultados corporativos ainda patinando, muitos fatores que afetam o preço das ações mudaram para melhor nas últimas semanas.

Hoje eu vou mostrar para você um pouco mais sobre esses avanços macroeconômicos e, mais importante, porque ainda há espaço para mais valorizações pela frente.

Poucas empresas brasileiras realmente apresentaram alguma melhora operacional no 1T23. Basicamente toda, ou quase toda, a reprecificação das ações que vimos até agora, especialmente nas small caps (empresas com baixo valor de mercado), pode ser atribuída à melhora dos indicadores macroeconômicos e sinais importantes vindos de Brasília.

Para começar, o primeiro grande risco para investir no Brasil parece cada vez mais próximo de uma solução: a situação fiscal. Tudo bem, sabemos que a aprovação do Arcabouço Fiscal na Câmara não resolve os problemas de endividamento do país para sempre, mas, cá entre nós, quem esperava isso não conhece como as coisas funcionam no Brasil.

Leia Também

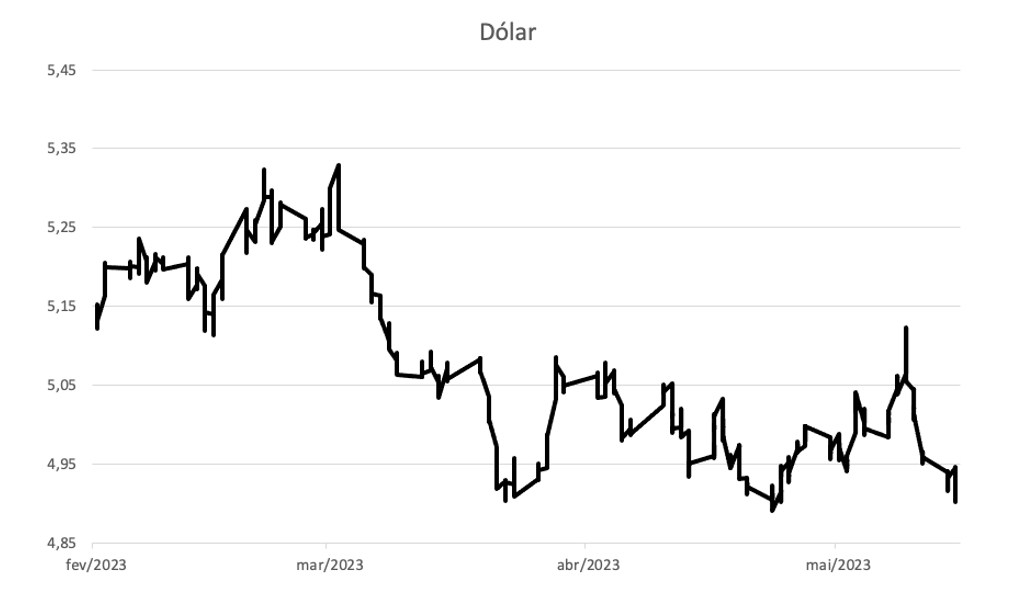

Em termos práticos, em questão de semanas passamos de um país sem qualquer regra de controle sobre os gastos para um país com uma regra fiscal que, se não é perfeita, pelo menos afasta a possibilidade de uma trajetória explosiva da dívida por alguns anos. Isso já ajuda bastante na redução da percepção de riscos, e também explica a queda do dólar desde abril.

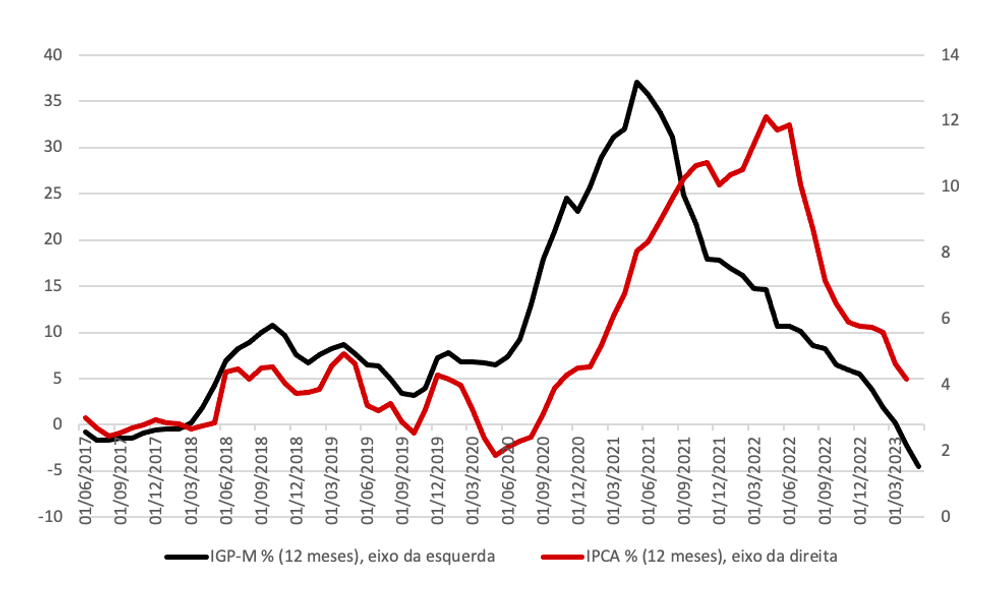

Praticamente ao mesmo tempo, depois de anos de preocupação, a inflação finalmente começou a ceder, e não foi pouco. Os indicadores de preços mais importantes (IPCA e IGP-M) mostraram forte desaceleração nas últimas semanas, com números bem abaixo do que o mercado vinha esperando.

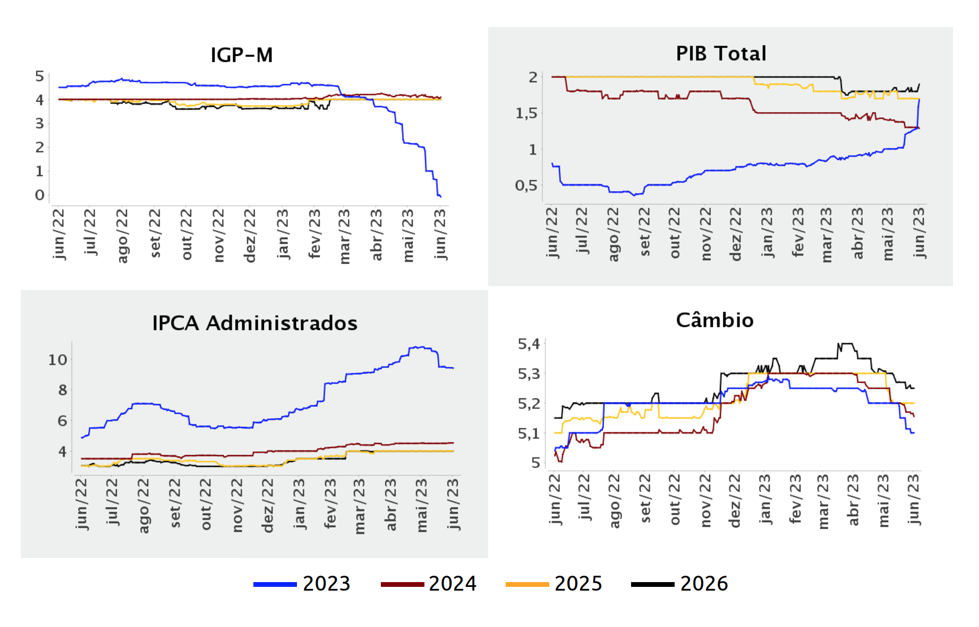

Mais importante do que mostrar uma desaceleração dos preços agora, é que essa queda da inflação dos últimos 12 meses, junto ao dólar mais baixo e um recuo no preço das commodities, tem levado o mercado a projetar uma inflação bem mais comportada para frente também, o que podemos observar no relatório Focus.

Para encerrar a bateria de notícias positivas, o Produto Interno Bruto (PIB) do primeiro trimestre trouxe uma combinação praticamente perfeita para os investidores.

O número muito forte (crescimento de 4% na comparação anual) ajuda na redução do endividamento do país, medido pela relação dívida/PIB. Mas essa expansão aconteceu majoritariamente no segmento agro, o que significa que o consumo e a indústria ainda permanecem em ritmo lento e, consequentemente, a inflação tem boas chances de permanecer comportada nas próximas leituras.

Todos esses novos "inputs" indicam que, muito em breve, o Banco Central do Brasil terá condições propícias para finalmente iniciar um corte de juros. Ou seja, em menos de dois meses passamos de um Brasil com chances de ver uma Selic "descambar" para cima de 15% para outro Brasil com possibilidades reais de vislumbrar uma taxa básica de apenas um dígito.

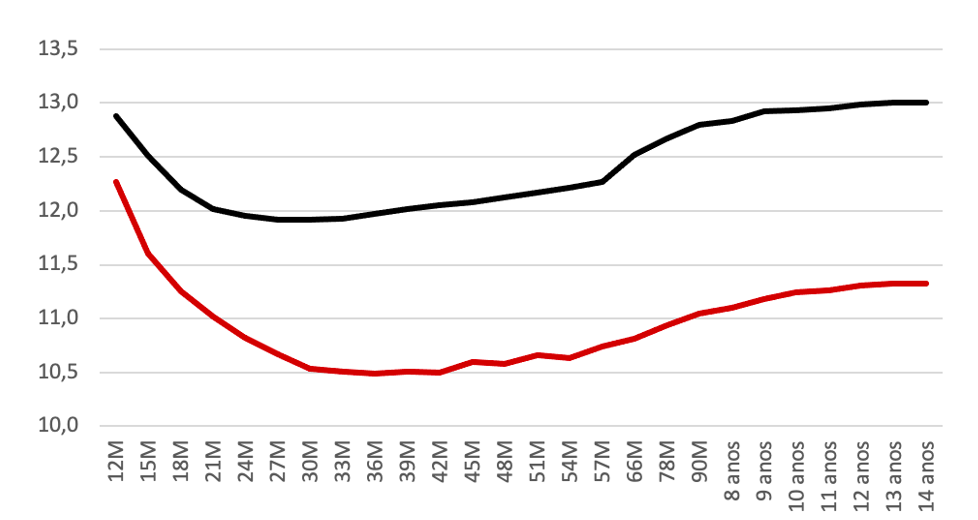

Tudo o que comentamos está refletido no gráfico abaixo, que mostra a curva de juros futuros no Brasil. Uma curva mais alta significa que os investidores estão pedindo rendimentos (juros) mais altos para investir aqui, o que também significa que eles estão com mais medo de investir.

Por outro lado, uma curva mais baixa indica que eles estão pedindo rendimentos menores – em outras palavras, que eles estão com menos receios de investir no Brasil.

O gráfico mostra como estava a curva no início de abril (linha preta) e onde ela foi parar nesta semana (linha vermelha). Repare como os juros dos contratos de todos os vencimentos simplesmente desabaram no período, o que mostra que o apetite aumentou dramaticamente.

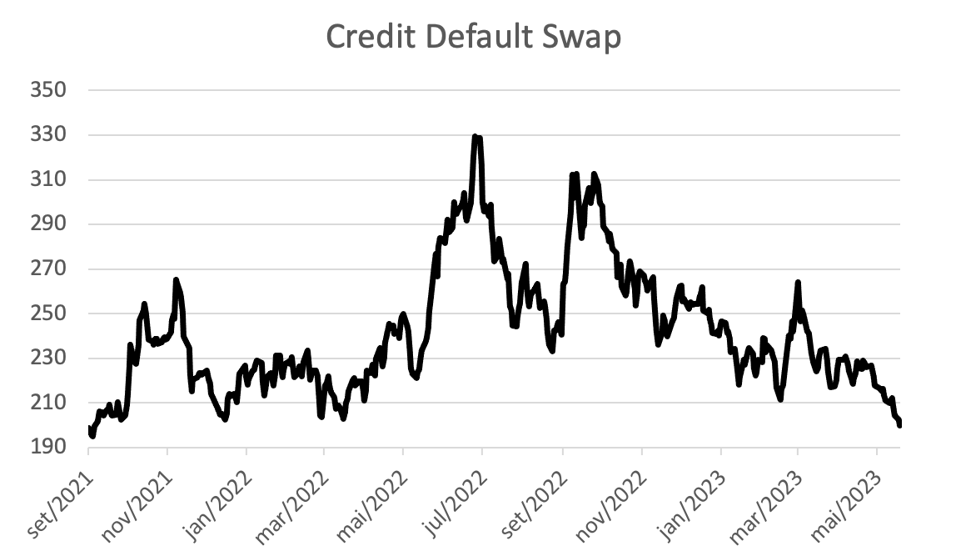

Outro indicador interessante é o risco-Brasil (CDS, ou Credit Default Swap), que voltou para os menores níveis desde 2021.

Obviamente, todos esses fatores produzem impactos muito relevantes sobre o valuation das empresas, mas lembre-se que elas ainda nem começaram a sentir essa melhora em seus resultados.

Esse efeito que estamos vendo no valor das ações é apenas uma resposta aos primeiros sinais de melhora que podemos ter pela frente (menos juros, menor dificuldade para captar empréstimos, maior atividade econômica, etc), mas esses avanços ainda nem chegaram.

A Selic segue próxima de 14%, inibindo o consumo, e as despesas com juros seguem elevadíssimas para as empresas.

Ou seja, os resultados das empresas ainda nem começaram a melhorar – longe disso, eles pioraram no 1T23. Mesmo assim, vimos várias ações voarem nas últimas semanas.

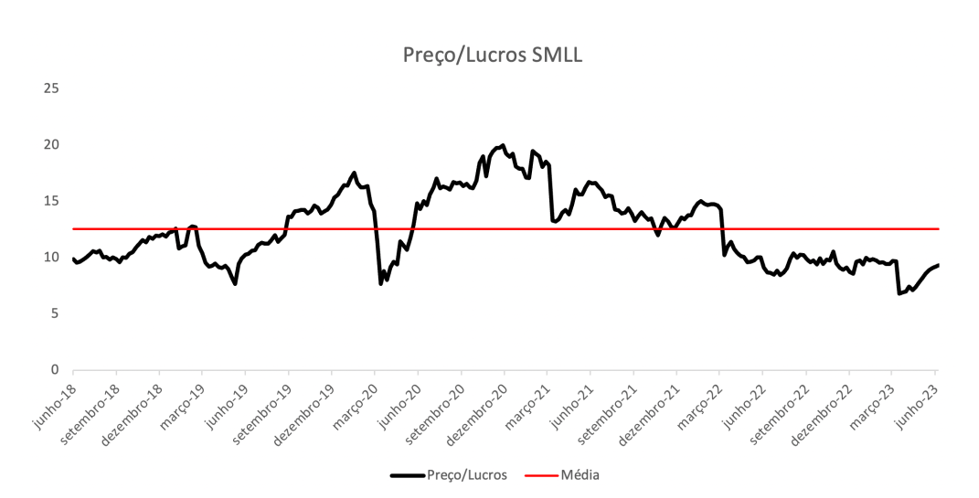

E se realmente estivermos diante de uma mudança estrutural das condições de mercado (Selic abaixo de 10% e dólar abaixo de R$ 5,00 por um longo período), a alta recente será apenas o início de uma longa trajetória de valorização para os ativos, não só porque os resultados vão melhorar, mas porque os múltiplos também seguem muito atrativos.

Como podemos ver no gráfico abaixo, que mostra o índice preço/lucros das Small Caps brasileiras, mesmo com a alta recente as ações ainda seguem bastante descontadas.

Eu mostrei o índice de Small Caps não por acaso. São justamente as empresas com menor valor de mercado que têm maior potencial de valorização nesses momentos.

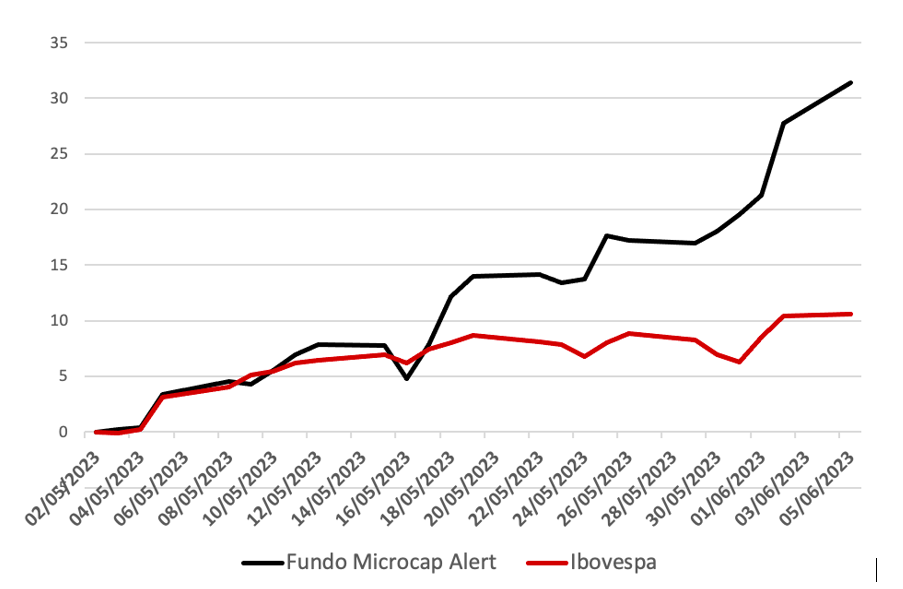

Repare que o fundo que replica a série Microcap Alert, que traz as melhores pequenas empresas da bolsa, subiu 31% desde o início de maio, muito acima do Ibovespa no período.

Obviamente, não é para você colocar todo o seu patrimônio nessas empresas menores, afinal de contas, sempre podemos ter imprevistos no mercado.

Mas faz todo o sentido ter pelo menos uma parcela do seu patrimônio aplicado nessas empresas, como por exemplo a Lojas Quero-Quero (LJQQ3). Depois de resultados muito ruins, atrapalhados pela inflação e pelos juros elevados, a empresa viu suas ações caírem cerca de 80% nos últimos anos. Sob condições econômicas mais favoráveis, companhia passa a ter capacidade de recuperar uma boa parte desse valor perdido.

Um grande abraço e até a semana que vem!

Ruy

VEJA TAMBÉM — Socorro, Dinheirista! Inter saiu da Bolsa Brasileira e eu perdi 50% do meu patrimônio: e agora? Veja detalhes do caso real abaixo:

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais