O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

É preciso evitar ao máximo as armadilhas, especialmente daquelas ações que parecem já ter chegado no fundo do poço. O ano de 2022 fez questão de nos lembrar que o fundo do poço tem porão.

Na última coluna deste 2022, que deixará poucas saudades para quem investe em ações, vamos continuar conversando sobre as grandes lições que o ano deixou para os investidores.

Na semana passada, conversamos sobre como as previsões podem te atrapalhar, sobre a necessidade de exigir uma margem de segurança e, também, sobre as vantagens de aprender a "fazer nada" quando as oportunidades não são suficientemente atrativas.

Hoje vamos falar das outras lições que 2022 nos ensinou, e que ajudarão a nos tornar investidores ainda melhores nos próximos anos.

Quando começamos a investir, muitas vezes aprendemos a prestar atenção nos lucros, nas margens, no capital de giro, no endividamento, etc, mas só quando realmente mergulhamos nas entranhas do valuation é que nos damos conta de como a taxa de juros pode ajudar – ou destruir – o preço de uma ação.

Vamos usar como exemplo o banco BR Partners, um ativo que gostamos bastante e que faz parte da série Microcap Alert , e é muito sensível à variação de juros.

Um "simples" ajuste na Selic de 13,75% para 10% faria o nosso "preço-alvo" mais do que dobrar. Mas existe o outro lado da moeda: um ajuste para cima de 10% para 13,75% na taxa acaba reduzindo o preço justo em mais de 50%, um efeito que ajuda a explicar boa parte das desvalorizações na bolsa que vimos neste ano.

Leia Também

Isso quer dizer que você precisa conferir o Relatório Focus para entender onde estará a taxa Selic em 2023? Você já aprendeu na Lição #1 que isso não vai adiantar nada, não é mesmo?

Não se trata de adivinhação, mas de tentar entender mais uma vez a tal da margem de segurança.

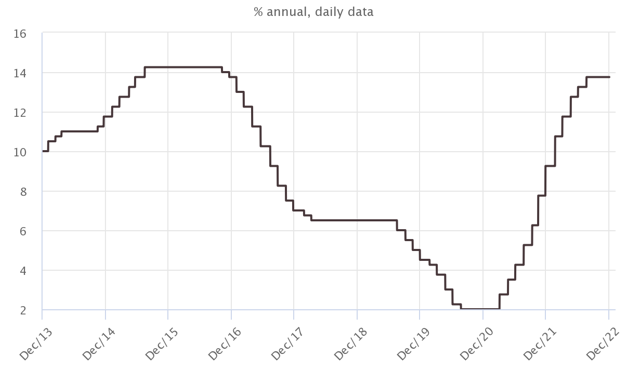

Em março de 2021, quando a Selic estava em apenas 2%, mesmo uma inflação controlada ainda deixava a assimetria desfavorável, com mais chances de o juro voltar a subir e impactar negativamente o preço das ações.

Em dezembro de 2022, com a taxa de juros próxima das máximas, não sabemos quando ela vai voltar a cair e nem até onde ela pode recuar. Mas nos níveis atuais, e pensando no longo prazo, a assimetria desta vez nos parece bem mais favorável.

Mesmo assim, antes de sair comprando algumas ações para o longo prazo por causa dessa assimetria, é preciso evitar ao máximo as armadilhas, especialmente aquelas que parecem já ter chegado no fundo do poço. O ano de 2022 fez questão de nos lembrar que o fundo do poço tem porão.

A Cogna parecia ter chegado ao fundo do poço quando as ações caíram de R$ 20 para R$ 5. Mas COGN3 recuou mais 60% depois disso.

Quando as ações do IRB baixaram de R$ 40 para R$ 5 por conta de fraudes contábeis, muita gente também achou que o papel tinha atingido o fundo do poço. Hoje IRBR3 negocia na casa dos centavos, mais de 80% abaixo do que parecia ser o "fundo do poço".

Os exemplos em 2022 são vários, mas você já deve ter entendido o meu ponto.

O importante aqui é entender o que essas companhias têm em comum, para evitar esse perfil quando for investir.

As empresas cujas ações se desvalorizam 70%, 80% ou até 90% em poucos meses normalmente têm em comum múltiplos caros, não são lucrativas, não distribuem dividendos e têm um elevado consumo muito caixa.

O ambiente ainda continuará muito difícil para essas empresas por mais algum tempo, e mesmo que suas ações tenham despencado, você já deve ter entendido que isso não significa que não podem cair mais.

Enquanto essas empresas sofrem, as chamadas Vacas Leiteiras se sobressaem quando o ambiente macroeconômico piora muito. Mas quem são essas empresas?

Em quase todas as empresas que estão entre as dez maiores valorizações do Ibovespa em 2022 encontramos múltiplos baixos (margem de segurança), boa geração de caixa e ótimos dividendos distribuídos aos acionistas.

Antes de continuar, é importante dizer que essas são exatamente as características que buscamos na série Vacas Leiteiras, e não é à toa que praticamente metade dessas dez empresas que mais se valorizaram em 2022 estão na série.

Mas por que essas são características preferíveis em momentos adversos?

Para começar, os dividendos mostram um bom sinal de saúde financeira: na grande maioria dos casos, empresas que pagam muitos dividendos só fazem isso porque conseguem gerar bons resultados.

Além disso, por mais que o cenário esteja ruim, os dividendos oferecem uma espécie de "piso" para os papéis. Por exemplo, com a Selic em 14%, uma ação que negocia por R$ 100 e paga R$ 10 de dividendos (10% de yield) pode não parecer uma oportunidade imperdível para a maioria dos investidores.

Mas se essa mesma ação cai para R$ 50, o yield passaria a ser de 20%, o que certamente atrairia muitos investidores e ajudaria a estabelecer um novo fluxo comprador, que provavelmente levaria os papéis para mais próximo dos R$ 60 ou R$ 70.

Não é à toa que, mesmo em um ano muito complicado para ativos de renda variável, a carteira sugerida no Vacas Leiteiras se destacou com o melhor resultado entre as séries da Empiricus. E se 2023 continuar difícil assim, tem tudo para ser mais um ano bom para as geradoras e distribuidoras de caixa. Se quiser, você pode conferir aqui a lista completa com essas ações.

Assim como foi nos dois anos anteriores, 2022 mostrou mais uma vez a importância de se ter caixa.

Inflação ainda elevada, aumento dos juros lá fora e sinais de irresponsabilidade fiscal do próximo governo são fatores que atrapalharam muito o desempenho das ações brasileiras.

Quem estava 100% investido em renda variável, além de provavelmente ter perdido uma boa grana, acabou não podendo aproveitar algumas boas oportunidades de compra que surgiram ao longo do ano, justamente porque não tinha mais dinheiro em caixa.

Mas fica pior: os brasileiros estão recebendo uma remuneração de 13,75% ao ano sem risco para deixar o dinheiro "esperando" no Tesouro Selic.

Como eu já disse várias vezes, o Tesouro Selic não é capaz de deixar ninguém rico. Por isso, se está começando com pouco e tem o objetivo de acumular um bom patrimônio, você vai precisar da assimetria das ações no seu portfólio para te ajudar a chegar lá.

Mas neste momento, com um rendimento próximo de 14% ao ano, deixar metade do seu portfólio investido em renda fixa esperando a oportunidade perfeita de aumentar a quantidade de ações na carteira me parece uma ótima estratégia.

Quem sabe as desvalorizações de 2022 não criem a oportunidade perfeita para se comprar ótimas ações por preços incríveis no ano que está para chegar. Estaremos de olho.

Antes de encerrar, desejo um excelente 2023 para você e sua família.

Um grande abraço e até a semana que vem!

Ruy

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia