As lições de 2022: como fazer bons investimentos num cenário com tantas incertezas?

O ano de 2022 e suas diversas turbulências servem, ao menos, como lição: é preciso planejar os investimentos para os cenários adversos

Se existe um consenso entre investidores, nesta altura de 2022, é o de que este ano vai deixar pouquíssimas saudades.

Quem investiu em ações brasileiras provavelmente se deu mal. Quem fez investimentos em ações norte-americanas, certamente se deu mal. Quem apostou em criptomoedas, então, nem se fale.

Mas não pense que, por ter sido um ano de retornos ruins, 2022 não possa trazer lições valiosas de investimentos.

Na verdade, é justamente nos anos difíceis que conseguimos aprender as melhores lições como investidores — e, entre elas, a maior de todas: tenha cuidado com as previsões.

Lição #1: cuidado com previsões

Você já pensou em investir sem olhar para estimativas de crescimento do PIB, e nem para as expectativas com relação ao dólar ou da Selic no fim do ano?

Parece loucura, né? Alguns diriam que "isso seria o mesmo que dirigir um carro de olhos vendados". Será mesmo?

Leia Também

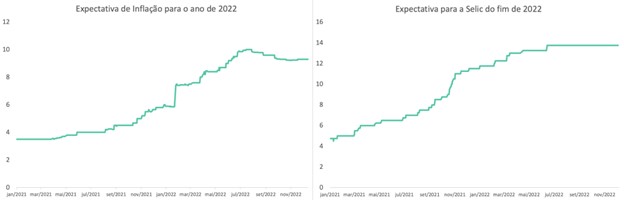

Pois bem, vamos fazer o seguinte exercício. Imagine que você está na metade de 2021, decidindo em quais ações pretende investir. Para tentar entender as condições futuras, você abre o relatório Focus, do Banco Central, e se depara com os seguintes números: inflação esperada para o fim de 2022 de 4% e Selic esperada de 6,5%.

Naquela altura, ainda faltava muito tempo para o ano de 2022 terminar, mas o cenário futuro parecia bastante propício para investimentos.

Isso, inclusive, fez você preferir ações um pouco mais arriscadas, que tendem a ter um desempenho ainda melhor em um ambiente de juros baixos.

O problema é que as estimativas dos tais "experts" ouvidos pelo Banco Central estavam completamente equivocadas, como descobrimos pouco mais de um ano depois. A partir de meados de 2021, a inflação começou a acelerar e os analistas passaram a revisar para cima as suas estimativas, semana após semana.

Entramos em 2022 com uma expectativa de que ele terminaria com uma taxa de juros atrativa; na verdade, fecharemos o ano com uma Selic que torna boa parte das ações "não investíveis".

Quem comprou ações arriscadas, apenas porque acreditou nas previsões otimistas sobre a Selic, provavelmente perdeu bastante dinheiro.

É por isso que investidores consagrados, como Warren Buffett e Howard Marks, insistem tanto que nós não devemos nos agarrar em previsões na hora de investir.

Lição #2: exija sempre uma margem de segurança nos investimentos

Para falar a verdade, esses investidores nem olham muito para essas coisas antes de comprar algum ativo. Não porque elas não importam, longe disso. Mas, sim, pelo fato de que é impossível prever o futuro.

E como há grandes chances de essas previsões estarem erradas, usá-las como parâmetro para tomar qualquer tipo de decisão pode acabar implicando em um grande erro. Como dizemos na linguagem de mercado, é melhor não ter mapa algum do que se basear em um mapa errado.

Mas como você consegue definir o que é um bom investimento sem olhar para essas variáveis? Exigindo uma boa margem de segurança – ou, em outras palavras, comprando com bom desconto.

Em 2021, sem uma bola de cristal, você não tinha como saber que a Selic subiria tanto no ano seguinte. Mas nem era necessário: o que você precisava era tentar comprar ativos que estivessem com preços suficientemente atrativos para qualquer que fosse a taxa de juros futura – 2% ou 14%.

Algumas vezes, você não vai conseguir encontrar nenhuma ação com preços bons o bastante para satisfazer esses critérios. Para esses casos, a próxima lição é muito importante.

Lição #3: algumas vezes, não investir será o melhor dos investimentos

Pode não ser o seu caso, mas muita gente, quando começa a investir, tem o que o pessoal do interior costuma chamar de "siricutico".

É como se elas fossem tomadas por um estado de ansiedade absurda que as obrigasse a comprar alguma coisa, o que, na maioria das vezes termina em um investimento ruim.

Muitas vezes, o investimento não parece muito interessante; muitas vezes, a margem de segurança é inexistente. Mas o investidor com "siricutico" simplesmente não vai conseguir esperar um melhor momento.

Ele não vai conseguir dormir enquanto não comprar a tal ação, mesmo que ela esteja cara, e mesmo que a empresa seja uma porcaria.

Nunca esqueça que "fazer nada", muitas vezes, pode ser a melhor decisão financeira que você pode tomar. Especialmente quando "fazer nada" está rendendo 13,75% ao ano, como veremos na semana que vem.

Na próxima sexta-feira, falaremos sobre as outras lições que aprendemos em 2022. Mas antes, gostaria de desejar um Feliz Natal para você e seus familiares.

Um grande abraço e até a semana que vem!

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

Olhando para cima: Ibovespa busca recuperação, mas Trump e Super Quarta limitam o fôlego

Enquanto Copom e Fed preparam nova decisão de juros, Trump cogita envolver os EUA diretamente na guerra

Do alçapão ao sótão: Ibovespa repercute andamento da guerra aérea entre Israel e Irã e disputa sobre o IOF

Um dia depois de subir 1,49%, Ibovespa se prepara para queimar a gordura depois de Trump abandonar antecipadamente o G-7

Acima do teto tem um sótão? Copom chega para mais uma Super Quarta mirando fim do ciclo de alta dos juros

Maioria dos participantes do mercado financeiro espera uma alta residual da taxa de juros pelo Copom na quarta-feira, mas início de cortes pode vir antes do que se imagina

Felipe Miranda: O fim do Dollar Smile?

Agora o ouro, e não mais o dólar ou os Treasuries, representa o ativo livre de risco no imaginário das pessoas

17 X 0 na bolsa brasileira e o que esperar dos mercados hoje, com disputa entre Israel e Irã no radar

Desdobramentos do conflito que começou na sexta-feira (13) segue ditando o humor dos mercados, em semana de Super Quarta

Sexta-feira, 13: Israel ataca Irã e, no Brasil, mercado digere o pacote do governo federal

Mercados globais operam em queda, com ouro e petróleo em alta com aumento da aversão ao risco

Labubu x Vale (VALE3): quem sai de moda primeiro?

Se fosse para colocar o meu suado dinheirinho na fabricante do Labubu ou na mineradora, escolho aquela cujas ações, no longo prazo, acompanham o fundamento da empresa

Novo pacote, velhos vícios: arrecadar, arrecadar, arrecadar

O episódio do IOF não é a raiz do problema, mas apenas mais uma manifestação dos sintomas de uma doença crônica

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP