O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Carteira de Ações Market Makers é onde manifestamos as nossas principais ideias de investimento em ações e parte relevante do patrimônio dos sócios do Market Makers está investida nela

Depois de exatos 42 dias sem escrever uma newsletter, estou de volta! E não, eu não estava de férias, como eu imagino que alguns de vocês tenham suspeitado. O motivo principal da minha ausência no período tem nome e sobrenome: Comunidade Market Makers.

No dia 28 de setembro, data em que lançamos a Comunidade, eu assumi o compromisso mais legal da minha carreira como analista: compartilhar minhas ações preferidas a um seleto grupo de pessoas interessadas em acumular não apenas patrimônio, mas principalmente conhecimento no mercado financeiro.

Nosso carro-chefe é a Carteira de Ações Market Makers, que é onde manifestamos as nossas principais ideias de investimento em ações. Inclusive, temos um fundo de ações que se inspira nas recomendações da Carteira. Parte relevante do meu patrimônio e dos sócios do Market Makers está investido nele.

Para cada ação recomendada produzimos um relatório com os principais pilares da recomendação e uma apresentação ao vivo para que os membros da Comunidade questionem ou tirem suas dúvidas sobre as teses.

Além da Carteira, que hoje possui 8 empresas, eu e o Thiago Salomão também produzimos o curso "Do Zero ao Valuation na Prática" cujo objetivo é destrinchar absolutamente tudo o que você precisa saber antes, durante e após investir em uma ação.

Resumo da ópera durante esses 42 dias:

Leia Também

Aliás, quanto mais eu acompanho o resultado das empresas da nossa Carteira, mais eu percebo como o cenário macroeconômico tem se sobressaído sobre o operacional das empresas nas últimas semanas.

Não importa o quão bem operacionalmente a empresa esteja e o quanto ela tenha superado as expectativas, quando a curva de juros sobe, não há lucro que ajude.

Talvez por ter ficado todo esse tempo olhando profundamente os números das empresas, eu consigo ver o quanto algumas delas têm entregado bons resultados sem que os preços de tela das ações tenham acompanhado.

Pelo contrário, algumas ações até caem desde então.

Uma das empresas que, inclusive, aumentamos posição recentemente, entregou um lucro líquido 35% acima do 3º trimestre de 2021 com retorno sobre o capital investido (ROIC) anualizado acima de 20%, anunciou dividendos bem acima do que esperávamos e, apesar de ter reagido bem ao resultado, devolveu a alta e continua negociando bem abaixo dos pares a 8 vezes o lucro projetado para 2023.

Obviamente que o macro exerce enorme influência nos fundamentos de uma empresa, seja diretamente, no caso de uma empresa mais endividada, que certamente vai ver o seu lucro ser corroído pelas maiores despesas com dívidas, seja indiretamente, com a liquidez das ações sendo afetada pela contínua migração de recursos para a renda fixa.

Mas são justamente nesses momentos, onde o macro afeta todas as empresas como se todas elas fossem iguais, que surgem as melhores oportunidades de investimento.

É hora de treinar a paciência, mas só se tem paciência quando se sabe o que se está fazendo.

Clique aqui para fazer parte da Comunidade Market Makers.

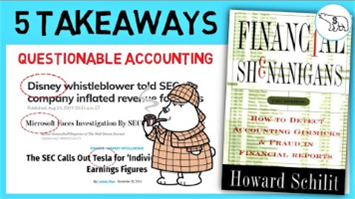

Na última semana, soltamos um episódio emblemático sobre fraude financeira com Dan McCrum, repórter do Financial Times que desmascarou a Wirecard, empresa que chegou a valer 30 bilhões de euros antes de ser considerada uma fraude.

Então, aproveito o 'timing' do episódio para recomendar um dos meus livros favoritos sobre o tema: FINANCIAL SHENANIGANS (BY HOWARD SCHILIT)

Abraço,

Matheus Soares

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora