O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Na reta final de julho, chegamos à semana que poderá se firmar como a mais importante do mês. O motivo? Basicamente, no exterior, temos a combinação entre nomes relevantes na temporada de resultados americana e a decisão de juros do Federal Reserve (Fed, o BC dos EUA).

Ao todo, mais de 150 empresas do S&P 500 irão reportar seus números, incluindo as grandes empresas de tecnologia: Meta, Apple, Amazon e Alphabet, a controladora do Google. Naturalmente, depois da frustração com Snap e Twitter, na semana passada, as big techs são muito aguardadas pelo mercado.

As divulgações darão uma ideia mais clara sobre o impacto do aumento da inflação e da alta nas taxas de juros sobre os gastos do consumidor. Até agora, nesta temporada, as empresas receberam o benefício da dúvida — o S&P subiu 5% em julho, com o alívio de que os ganhos não foram piores do que o esperado.

O mundo de olho no Fed

Contudo, a dúvida permanece, em especial por conta da probabilidade de uma recessão.

No fim de semana, a secretária do Tesouro dos EUA, Janet Yellen, adotou uma postura mais otimista, dizendo que os EUA não estão em recessão, citando o forte mercado de trabalho.

Contudo, é possível que tenhamos outra leitura negativa para os dados do PIB, a serem divulgados nesta quinta-feira (28), após a contração de 1,6% no primeiro trimestre.

Leia Também

Sendo assim, até a sexta (29), os mercados deverão estar mais certos sobre a probabilidade de uma recessão nos EUA, a confiança entre as principais empresas diante do dólar forte e o apetite dos consumidores em continuar gastando, mesmo perante a inflação.

Em tese, uma recessão se dá por dois trimestres consecutivos de contração do PIB. Ainda que a economia pareça, de fato, estar desacelerando, a potência econômica americana ainda não soa como muito próxima de uma recessão.

Desta forma, para nivelar melhor tal entendimento, ficaremos de olho na reunião do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), que se dará entre terça e quarta-feira (dias 26 e 27).

Juros sobem, mas quanto?

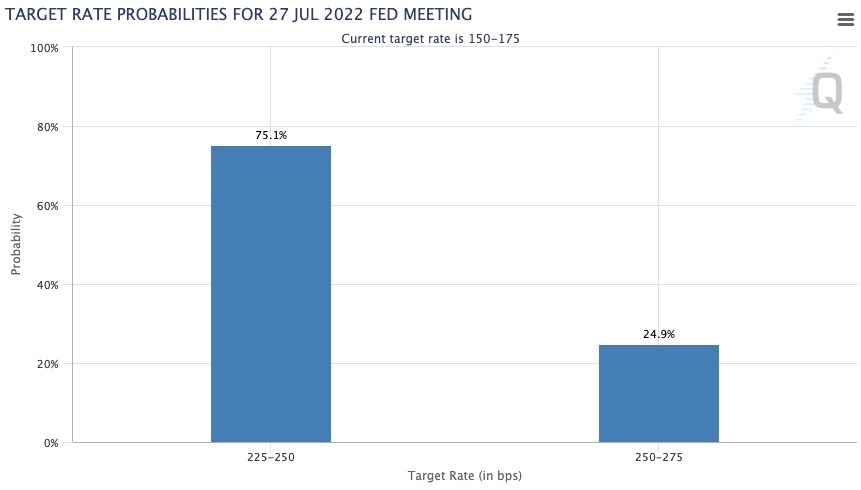

Predominantemente, como podemos ver abaixo, o mercado espera uma elevação de 75 pontos-base da taxa de juros americana, colocando-a na faixa entre 2,25% e 2,50% ao ano, nível atingido no pico do último ciclo de alta de juros, em 2019.

No entanto, são possíveis surpresas como as da semana passada, quando o Banco Central Europeu (BCE) elevou em 50 pontos-base a sua taxa de referência, ao invés de 25 pontos — o que poderia levar a uma exacerbação da volatilidade do mercado.

Hoje, apenas 25% dos investidores esperam um choque de 100 pontos-base dos juros (o que não acontece desde a década de 80), mas acredito que Jerome Powell, o presidente da autoridade monetária, opte por não assustar ninguém e siga com o plano de um ajuste de 75 pontos, como fez em julho — a própria Yellen disse que a inflação continua “muito alta”, mas espera que as ações do Fed resolvam isso.

Neste caso, a credibilidade também importa.

Desde sua fundação em 1913, o Federal Reserve dos EUA lutou para alcançar três objetivos: emprego máximo, preços estáveis e taxas de juros de longo prazo moderadas.

Notadamente, os membros do Fed trabalham duro para manter a reputação da instituição como um pilar econômico. Essa obsessão por imagem serve a um propósito importante: a confiabilidade do banco central depende de os investidores acreditarem que ele é confiável.

Por outro lado, o ex-secretário do Tesouro, Lawrence Summers, acredita que o Fed terá que fazer muito mais para controlar a inflação, duvidando que uma recessão pode ser evitada.

De fato, uma recessão parece ser necessária para controlar parte da demanda (o Fed precisa criar desinflação onde tem controle para compensar a inflação onde não tem controle).

Para que isso se verifique, o Fed também precisará comunicar bem seus próximos passos — a grande dúvida do momento atual.

Fed, juros, inflação e mercado: comunicação é chave

O Fed de hoje passou por uma grande mudança em direção à transparência, de modo a sempre tentar comunicar claramente a política com antecedência, para não surpreender os mercados.

Ou seja: os membros do Fed são mais transparentes em seus objetivos e na definição de políticas. Powell parece estar seguindo vagamente o manual monetário estabelecido por Volcker nos dias de alta inflação da década de 1980, mas a situação econômica é diferente — este banco central enfrentará um novo conjunto de desafios.

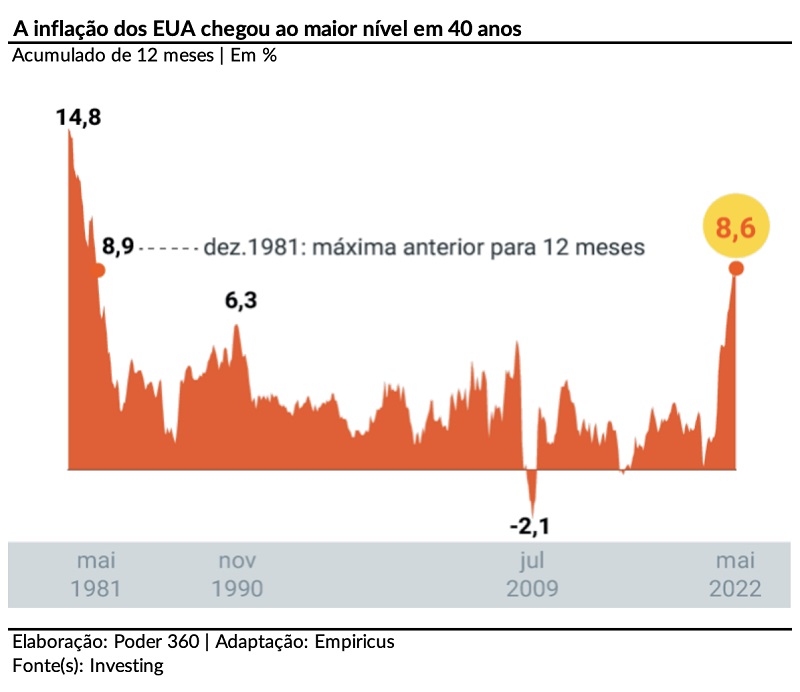

Por isso, entendo que a autoridade monetária americana opte por elevar em 75 pontos-base a taxa básica de juros, adotando adicionalmente um tom ainda agressivo na coletiva de imprensa que acompanha a decisão, mas sem indicar claramente os próximos passos, prezando pela clareza de que deseja continuar combatendo a inflação, que está no patamar mais alto em 40 anos, mas deixando a porta aberta para reavaliações caso seja necessário.

Para as próximas reuniões, entendo como provável uma redução do ritmo do aperto, podendo elevar em apenas 50 pontos-base nos próximos encontros (setembro, novembro e dezembro), encerrando o ano na faixa entre 3,75% e 4,00%. A partir de então, ajustes de 25 pontos base ainda podem acontecer, mas o ciclo não deverá se estender para além de 4,50%.

Há razão para pânico com os bancos nos EUA? Saiba se o país está diante de uma crise de crédito e o que fazer com o seu dinheiro

Mesmo com alertas de bancos regionais dos EUA sobre o aumento do risco de inadimplência de suas carteiras de crédito, o risco não parece ser sistêmico, apontam especialistas

Citi vê mais instabilidade nos mercados com eleições de 2026 e tarifas e reduz risco em carteira de ações brasileiras

Futuro do Brasil está mais incerto e analistas do Citi decidiram reduzir o risco em sua carteira recomendada de ações MVP para o Brasil

Kafka em Wall Street: Por que você deveria se preocupar com uma potencial crise nos bancos dos EUA

O temor de uma infestação no setor financeiro e no mercado de crédito norte-americano faz pressão sobre as bolsas hoje

B3 se prepara para entrada de pequenas e médias empresas na Bolsa em 2026 — via ações ou renda fixa

Regime Fácil prevê simplificação de processos e diminuição de custos para que companhias de menor porte abram capital e melhorem governança

Carteira ESG: BTG passa a recomendar Copel (CPLE6) e Eletrobras (ELET3) por causa de alta no preço de energia; veja as outras escolhas do banco

Confira as dez escolhas do banco para outubro que atendem aos critérios ambientais, sociais e de governança corporativa

Bolsa em alta: oportunidade ou voo de galinha? O que você precisa saber sobre o Ibovespa e as ações brasileiras

André Lion, sócio e CIO da Ibiuna, fala sobre as perspectivas para a Bolsa, os riscos de 2026 e o impacto das eleições presidenciais no mercado

A estratégia deste novo fundo de previdência global é investir somente em ETFs — entenda como funciona o novo ativo da Investo

O produto combina gestão passiva, exposição internacional e benefícios tributários da previdência em uma carteira voltada para o longo prazo

De fundo imobiliário em crise a ‘Pacman dos FIIs’: CEO da Zagros revela estratégia do GGRC11 — e o que os investidores podem esperar daqui para frente

Prestes a se unir à lista de gigantes do mercado imobiliário, o GGRC11 aposta na compra de ativos com pagamento em cotas. Porém, o executivo alerta: a estratégia não é para qualquer um

Dólar fraco, ouro forte e bolsas em queda: combo China, EUA e Powell ditam o ritmo — Ibovespa cai junto com S&P 500 e Nasdaq

A expectativa por novos cortes de juros nos EUA e novos desdobramentos da tensão comercial entre as duas maiores economias do mundo mexeram com os negócios aqui e lá fora nesta terça-feira (14)

IPO reverso tem sido atalho das empresas para estrear na bolsa durante seca de IPOs; entenda do que se trata e quais os riscos para o investidor

Velocidade do processo é uma vantagem, mas o fato de a estreante não precisar passar pelo crivo da CVM levanta questões sobre a governança e a transparência de sua atuação

Ainda mais preciosos: ouro atinge novo recorde e prata dispara para máxima em décadas

Tensões fiscais e desconfiança em moedas fortes como o dólar levam investidores a buscar ouro e prata

Sparta mantém posição em debêntures da Braskem (BRKM5), mas fecha fundos isentos para não prejudicar retorno

Gestora de crédito privado encerra captação em fundos incentivados devido ao excesso de demanda

Bolsa ainda está barata, mas nem tanto — e gringos se animam sem pôr a ‘mão no fogo’: a visão dos gestores sobre o mercado brasileiro

Pesquisa da Empiricus mostra que o otimismo dos gestores com a bolsa brasileira segue firme, mas perdeu força — e o investidor estrangeiro ainda não vem em peso

Bitcoin (BTC) recupera os US$ 114 mil após ‘flash crash’ do mercado com Donald Trump. O que mexe com as criptomoedas hoje?

A maior criptomoeda do mundo voltou a subir nesta manhã, impulsionando a performance de outros ativos digitais; entenda a movimentação

Bolsa fecha terceira semana no vermelho, com perdas de 2,44%; veja os papéis que mais caíram e os que mais subiram

Para Bruna Sene, analista de renda variável na Rico, “a tão esperada correção do Ibovespa chegou” após uma sequência de recordes históricos

Dólar avança mais de 3% na semana e volta ao patamar de R$ 5,50, em meio a aversão ao risco

A preocupação com uma escalada populista do governo do presidente Luiz Inácio Lula da Silva fez o real apresentar de longe o pior desempenho entre divisas emergentes e de países exportadores de commodities

Dólar destoa do movimento externo, sobe mais de 2% e fecha em R$ 5,50; entenda o que está por trás

Na máxima do dia, divisa chegou a encostar nos R$ 5,52, mas se desvalorizou ante outras moedas fortes

FII RBVA11 avança na diversificação e troca Santander por nova locatária; entenda a movimentação

O FII nasceu como um fundo imobiliário 100% de agências bancárias, mas vem focando na sua nova meta de diversificação

O mercado de ações dos EUA vive uma bolha especulativa? CEO do banco JP Morgan diz que sim

Jamie Dimon afirma que muitas pessoas perderão dinheiro investindo no setor de inteligência artificial

O que fez a Ambipar (AMBP3) saltar mais de 30% hoje — e por que você não deveria se animar tanto com isso

As ações AMBP3 protagonizam a lista de maiores altas da B3 desde o início do pregão, mas o motivo não é tão inspirador assim

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP