O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com tese de investimento sendo que ela é o melhor do supermercado e da feira, companhia busca recursos para expandir operações

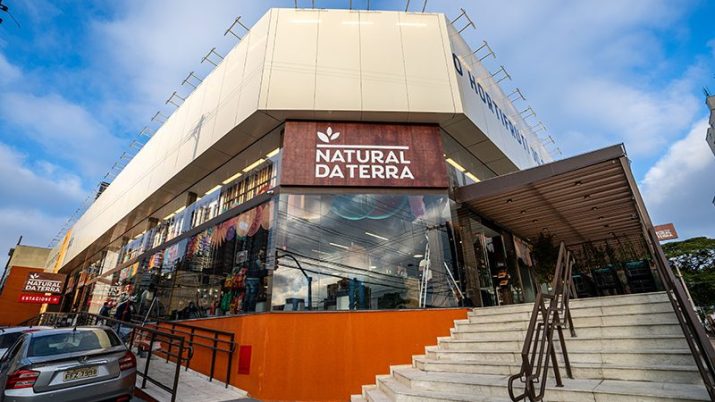

Nem supermercado, nem feira: o melhor dos dois. É com essa tese de investimento que a rede de lojas hortifrutigranjeira Hortifruti Natural da Terra está buscando interessados em participar da abertura de seu capital. A empresa apresentou na quinta-feira (22) ao mercado o prospecto preliminar de sua oferta pública inicial de ações (IPO, na sigla em inglês).

Fundada em 1989 por dois jovens amigos na cidade de Colatina, interior do Espírito Santo, a companhia se tornou a maior rede varejista especializada em produtos frescos com foco em frutas, legumes e verduras do Brasil, com faturamento de mais de R$ 1 bilhão ao longo dos últimos três anos.

Ainda não há detalhes sobre quanto ela espera arrecadar com o IPO, mas sabemos que um dos objetivos da companhia é financiar seu crescimento. Atualmente com 71 lojas, concentradas em São Paulo e no Rio de Janeiro, a Hortifruti pretende destinar 70% dos recursos levantados na oferta primária para abrir novas unidades.

A operação está sendo coordenada pelos bancos J.P. Morgan, BTG Pactual Citi e UBS.

Um ano após abrir sua primeira loja, a companhia inaugurou sua primeira unidade em Macaé, no Rio de Janeiro, e seguiu crescendo ao longo da década de 1990, com a abertura de mais dez lojas, sendo sete delas na cidade do Rio de Janeiro.

Entre 2001 e 2010, a Hortifruti abriu sua primeira loja em São Paulo e estabeleceu centros de distribuição no Espírito Santo e em São Paulo. Na capital paulista, ela consolidou a sua presença ao comprar o grupo Natural da Terra, em 2015, cuja primeira loja foi inaugurada em 2001 por quatro ex-feirantes.

Leia Também

Esse investimento em São Paulo ocorreu depois da entrada do fundo de investimento Bozano Investimentos (atualmente denominado Crescera Capital), em 2010, que adquiriu 30% do capital da Hortifruti e acelerou o processo de expansão.

Em 2016, o fundo suíço Partners Group (PG), um dos maiores fundos de private equity do mundo, com aproximadamente US$ 109 bilhões de ativos sob gestão, adquiriu 39,4% da companhia, que passou a se chamar Hortifruti Natural da Terra, através da compra da participação do Bozano e de ações dos sócios fundadores.

E no final de 2017, a PG adquiriu o capital restante da empresa e atualmente é a dona da quitanda, com 97,7% do capital.

Sob o controle da PG, a companhia passou por um processo de profissionalização de gestão e ganhos de eficiência, que incluiu a transferência do quadro administrativo do Espírito Santo para o Rio de Janeiro, e inaugurou um novo formato de loja focado em conveniência: lojas Leve, que têm menor área, menor sortimento e priorizam as vendas de frutas, legumes e vegetais.

No prospecto, a Hortifruti Natural da Terra afirma que atua em um mercado relevante em tamanho e altamente fragmentado, onde as redes varejistas especializadas representaram apenas 1% das vendas totais de produtos frescos no Brasil em 2020.

“Somado à crescente tendência de preocupação com saúde e bem-estar, essa baixa penetração cria o ambiente ideal para a consolidação da companhia”, diz trecho do prospecto. “A companhia oferece conveniência de compra e facilita a alta recorrência através da capilaridade e localização estratégica das lojas e da simplicidade e integração com os canais digitais.”

A ideia de destinar 70% dos valores arrecadados na oferta primária para a expansão da rede de lojas tem a ver com o fato de que a Hortifruti considera as unidades “um pilar fundamental”, para estar cada vez mais próxima de seus clientes.

Elas também servem como como minicentros de distribuição, dentro da estratégia de omnicanalidade, termo técnico para integração dos diferentes canais de comercialização. A Hortifruti tem apostado nas vendas pela internet nos últimos anos e pretende destinar 20% dos recursos para investimentos em tecnologia e iniciativas digitais

Segundo ela, o bom nível de satisfação dos consumidores com seus canais digitais impulsionou as vendas omnichannel em 2020, atingindo em média 16% da receita bruta, acima dos seus concorrentes – ela informou que Oba Hortifruti e Grupo Pão de Açúcar tiveram penetração de vendas omnichannel de 5,9% (período de nove meses de 2020) e 5,0% (em 2020 para varejo de alimentos no Brasil), respectivamente.

Estes fatores, combinados com a prioridade de oferecer os produtos mais frescos todos os dias aos clientes, resulta em recorrência de vendas. De acordo com o prospecto, os clientes fiéis do programa Leve Natural compram 67 vezes ao ano, com gasto mensal médio de R$ 326, enquanto os clientes médios compram 34 vezes ao ano com gasto mensal médio de R$ 125.

No ano passado, o Hortifruti Natural da Terra registrou lucro líquido de R$ 9 milhões, revertendo prejuízo de R$ 31 milhões em 2019, e um ganho de R$ 28 milhões em termos ajustados, também revertendo prejuízo.

A receita subiu 24%, para R$ 1,7 bilhão, e o lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) ajustado cresceu 41%, a R$ 200 milhões.

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese