O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Boato corre rápido, mas na indústria de fundos, voa. Ontem pela manhã, ouvimos um burburinho de que o fundo da Dynamo estaria para abrir. Fãs que somos, vibramos com a possibilidade de ver o Dynamo Cougar – um dos fundos de ações mais tradicionais e mais rentáveis da indústria – aberto para receber novos (sortudos) investidores. É como ter um diamante raro na sua carteira.

Não passou muito tempo e chegaram mais informações: na verdade, o fundo que abriria para captação era o Dynamo Global, estratégia que investe em ações de companhias globais, com foco em Estados Unidos e Europa.

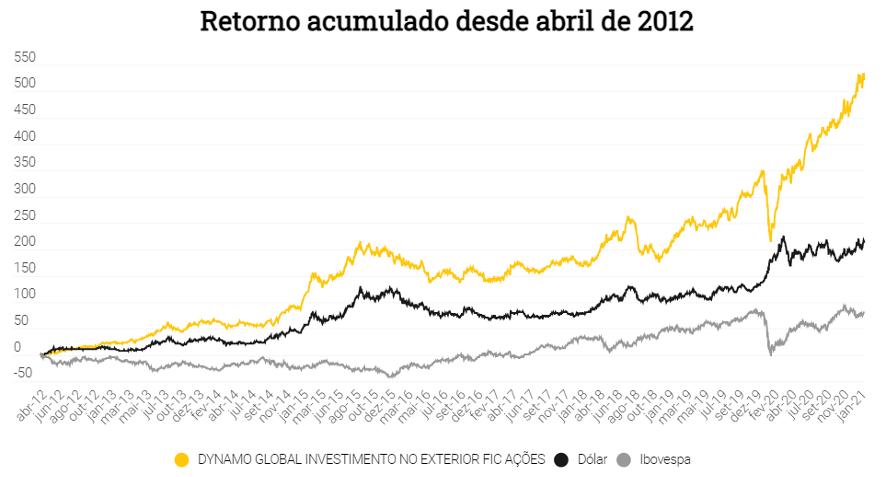

Rapidamente começamos a receber mensagens dos nossos assinantes com a pergunta do momento: “E aí, vale a pena investir no Dynamo Global?”. Muitos nos encaminharam inclusive o material divulgado pelos assessores de investimento da XP, que distribui o fundo, com o clássico gráfico de retorno. Veja a imagem:

Seus olhos foram diretamente para a linha amarela, né? Ela mostra que o Dynamo Global entrega uma rentabilidade bem superior à... do Ibovespa? Do dólar?

Pois é, o diabo mora nos detalhes; quem é mais escolado nas pegadinhas da indústria já sabe.

Não faz o menor sentido comparar o desempenho de um fundo que investe em ações de empresas americanas e europeias com o do mercado brasileiro de ações. E nem comparar a classe de ações com a moeda americana. Moral da história: o gráfico acima pode sugerir à primeira vista um bom desempenho, mas é completamente enviesado.

Leia Também

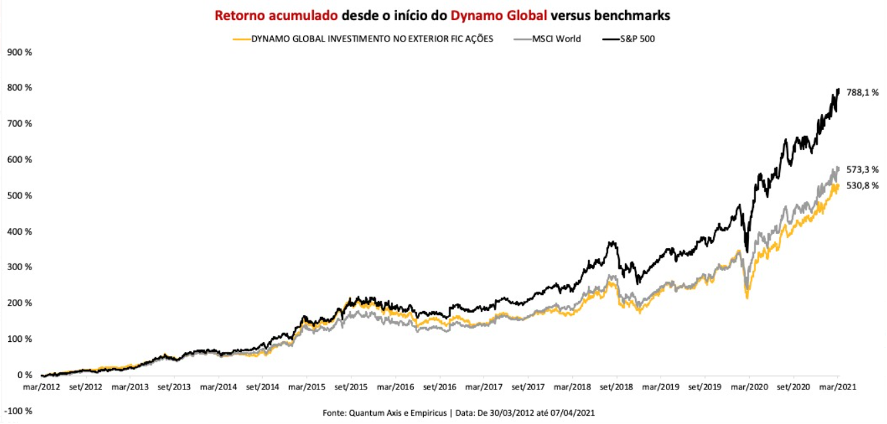

E qual seria um benchmark mais adequado para comparação? Podemos pensar no MSCI World, índice global da Morgan Stanley que representa mercados acionários de 23 países desenvolvidos. Ou até no S&P 500, da Bolsa americana, se há um viés maior para esse mercado. Vamos ver como o fundo Dynamo Global se comportou quando comparado a esses referenciais?

Observando agora a imagem acima, fica nítido que o Dynamo Global não supera nenhum desses dois referenciais comparáveis na mesma janela de longo prazo de nove anos.

Outro ponto relevante sobre o fundo: os custos. O Dynamo Global tem taxa de administração de 2% ao ano, com taxa de performance de 20% sobre o que exceder a variação da inflação americana medida pelo CPI mais 2,5% ao ano.

Defendemos a cobrança de taxa de performance por ser uma maneira de alinhar os interesses do gestor e do investidor. Se ele bate o benchmark, merece ser remunerado por isso. O problema é o referencial escolhido: o CPI.

Primeiro, porque a inflação americana tem sido historicamente baixa, ou seja, torna-se uma meta muito fácil de ser batida. O investidor acaba pagando mais taxa. Em segundo lugar, consideramos mais justo que a performance seja atrelada ao MSCI World, por representar melhor a estratégia do fundo.

Conclusão: não vale a pena investir no Dynamo Global. Incentivamos nossos assinantes a diversificar seus investimentos com exposição ao exterior, mas para isso existem outros fundos mais eficientes e rentáveis. Preferimos, inclusive, os gestores internacionais, que você pode conhecer clicando aqui.

Vale ressaltar que a Dynamo é, na nossa avaliação, uma das melhores gestoras do Brasil. Mas reforçamos nossa recomendação na casa: o tradicional Dynamo Cougar.

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas