O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Dados apontam que o bitcoin está no caminho para atingir marca dos US$ 100 mil; ainda vemos grandes oportunidades de se fazer dinheiro

Os eventos iniciais ocorrem em espaços restritos. Na visão da maioria dos contemporâneos, ainda que com frequência figurem nas manchetes das primeiras páginas, suas várias implicações são em geral visíveis para uma minoria empreendedora.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADETechnological Revolutions and Financial Capital, de Carlota Perez

Não quero ser da turma do “eu avisei”, mas desde 2017 venho fazendo várias chamadas a respeito do que se trata o mundo das criptomoedas e do bitcoin.

Felizmente consegui convencer alguns a irem comigo e agora quero mostrar aos três leitores do Day One que ainda vale a pena comprar bitcoin e se arriscar nessa classe de ativos. Tenho pouco tempo e poucas linhas para isso, mas gostaria de tentar mesmo assim.

O primeiro passo é criar uma base mínima de conhecimento sobre o contexto em que tecnologias como a das criptomoedas nascem e se consolidam. O melhor modo de fazer isso é recorrer a Carlota Perez, estudiosa que analisou os ciclos de tecnologias disruptivas e autora da frase com que iniciamos o nosso papo de hoje.

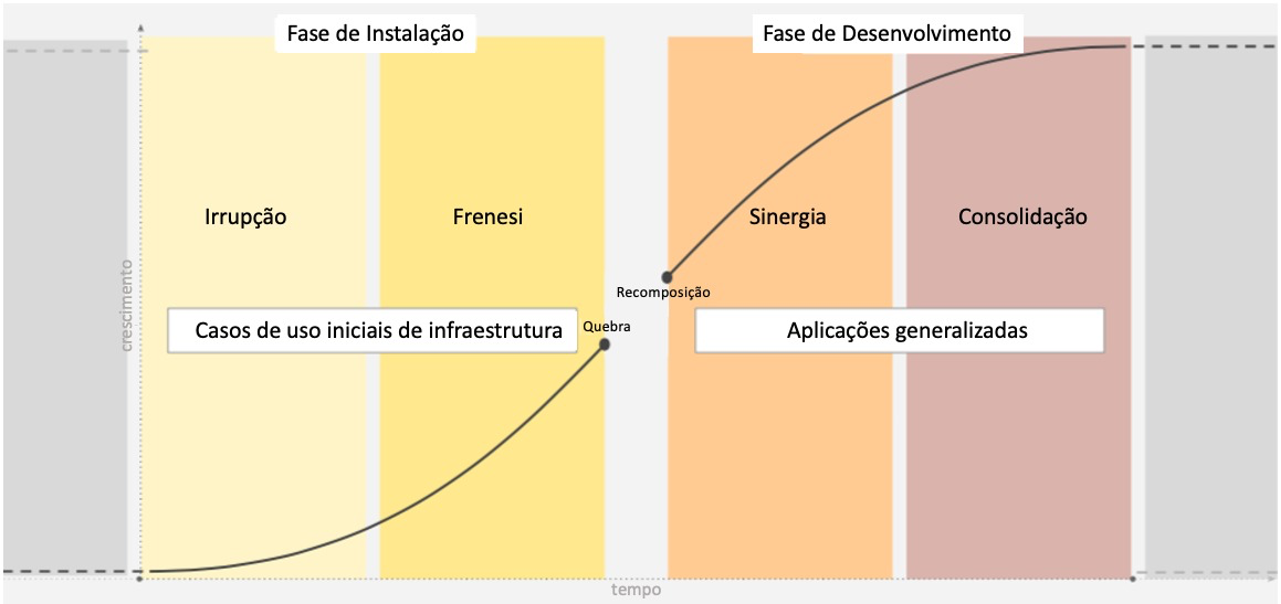

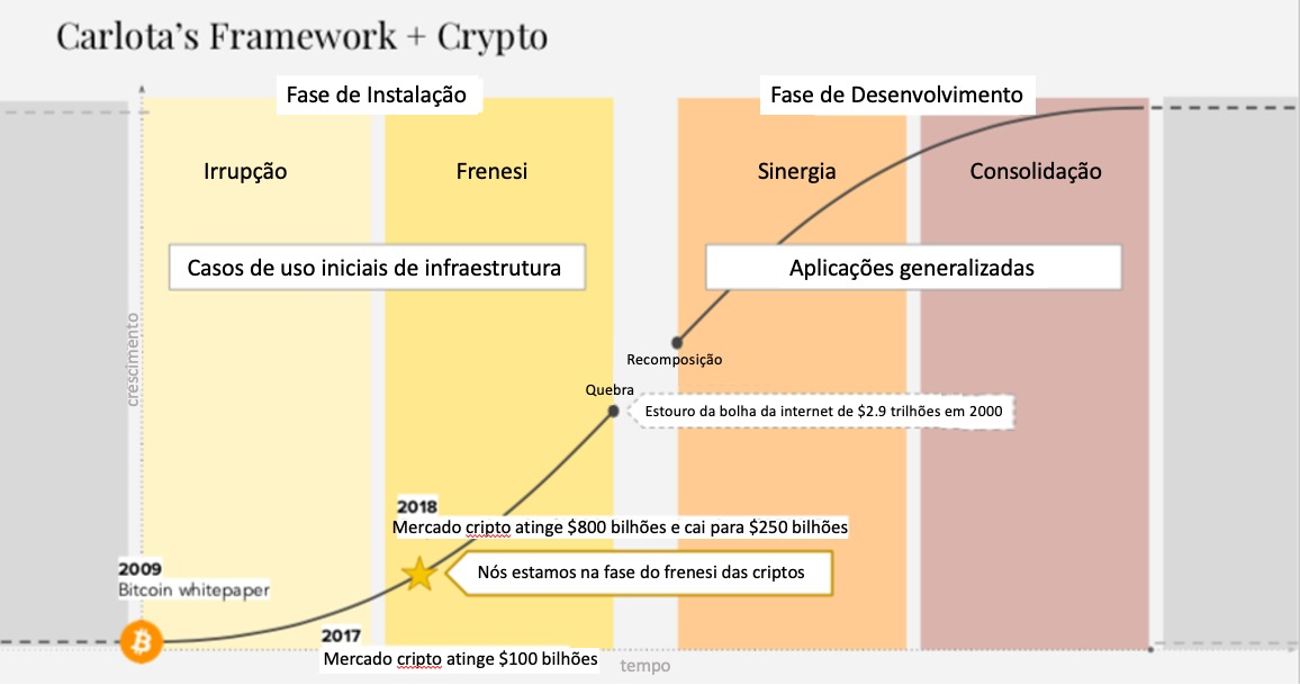

Em seus estudos a respeito de como as tecnologias disruptivas se comportam, Perez traçou um framework que é usado como guia pelo Placeholder, fundo de investimento em cripto, e por nós também. O modelo prevê a evolução dessas tecnologias em duas fases (instalação e desenvolvimento) divididas em quatro momentos (irrupção, frenesi, sinergia e consolidação).

Antes que você pense que o bear market de cripto que vivemos em 2018 corresponda ao crash (quebra) apontado pela autora no seu modelo, quero dizer que não acredito nisso. Naquele momento, essa classe não chegou a valer nem US$ 1 trilhão, o que não a colocou em um patamar de comparação com o que foi a bolha pontocom. Por isso, creio que estejamos ainda na construção da fase de frenesi, que, segundo Perez, será bancada pelo capital institucional, o que, sem dúvida, está acontecendo.

Leia Também

Logo, penso que o modelo se encaixaria mais facilmente com o mercado cripto se fosse montado desta maneira:

Espero ver o ciclo de frenesi sendo escrito de fato com séries de IPOs de empresas cripto, que podem começar a aparecer em 2021 e se estender por até mais um ano. Quanto ao marco do tamanho de mercado até o próximo crash, imagino que o ciclo completamente esgotado não deve passar de um tamanho total de mercado de US$ 5 trilhões. Isso pensando no mercado dos criptoativos somado ao das empresas cripto que estiverem listadas na Bolsa.

No entanto, não quero deixar você apenas com esses números na cabeça como patamares que, ao serem atingidos, devem ser gatilhos para vender tudo. Isso porque existem métricas menos simplistas a serem acompanhadas e que são mais confiáveis. A primeira delas é a da dominância do bitcoin (BTC). O percentual do gráfico abaixo indica o quanto o principal ativo desse mercado representa do todo em capitalização.

Os dados mais recentes, desde que os criptoativos passaram a se parecer mais com uma classe de ativos, mostram que uma dominância alta gira em torno de 70% e uma baixa, ao redor de 36%. Outro fator importante é que dominâncias altas significaram meios de ciclos de alta, e dominâncias baixas, fins de ciclos.

Atualmente, estamos no nível mais alto (70%), o que nos indicaria um meio de ciclo. Digo isso porque não podemos utilizar apenas uma métrica e cravar o estágio do mercado no qual nos encontramos. Devemos considerar o atual momento do mercado, que fica cada vez mais institucionalizado e comprador de bitcoin, por ora. Isso pode mudar a fase na qual estamos em comparação com o último ciclo de alta e fazer com que essa dominância permaneça nesses patamares por muito tempo. Caso isso aconteça, a dominância do bitcoin não deverá funcionar como um indicativo de momento do ciclo.

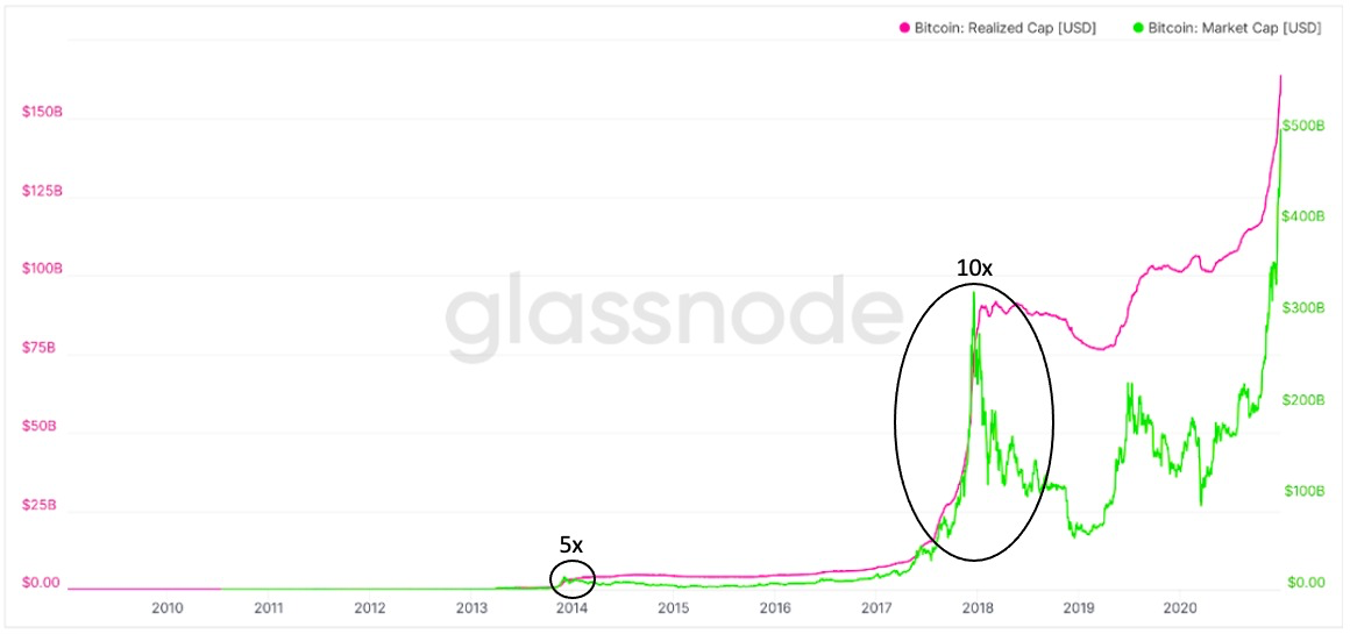

Por isso, devemos recorrer a um outro indicador que nos conta histórias melhores, o valor de mercado realizado. Essa métrica é uma daquelas que são intrínsecas ao mundo cripto e é possível de calcular com exatidão por se tratar de uma base de dados transparente.

O valor de mercado realizado é a soma dos preços de todos os bitcoins de acordo com a última vez em que foram movimentados. Se você possui, por exemplo, 10 bitcoins em carteira que não movimenta desde a primeira vez em que os comprou, quando cada um valia US$ 1.000, quer dizer que eles contribuem com US$ 10 mil para essa conta do valor de mercado realizado.

Naturalmente, espera-se que essa métrica sempre seja menor do que o valor de mercado do bitcoin, que é calculado de maneira simples, apenas multiplicando todos os BTCs criados pelo valor atual do ativo. Isso acontece porque sempre teremos bitcoins que nunca serão movimentados dado que estão perdidos e na medida em que uma parte dos investidores não move seus BTCs por acreditar no seu futuro promissor.

Mesmo assim, essa métrica indica se estamos em um bull market e em qual momento dele nos encontramos. Quando vemos uma aceleração nesse número, podemos cravar que estamos em um mercado de alta e traçar um alvo baseado nos últimos ciclos. No ciclo de alta de 2014, o valor de mercado realizado se multiplicou por 5 vezes e, no último ciclo, em 2017, essa mesma métrica saiu de US$ 8 bilhões para atingir mais de US$ 90 bilhões, uma multiplicação de mais de 10 vezes.

Traçando um paralelo com o ciclo atual, se considerarmos o começo do ciclo de alta como sendo o início de 2019, temos a marca inicial de US$ 76 bilhões; já se levarmos em conta o começo de 2020, temos o patamar inicial de US$ 100 bilhões. Apenas fazendo uma projeção simples, podemos visualizar o valor de mercado realizado atingindo entre US$ 4 trilhões e US$ 10 trilhões no atual ciclo, o que facilmente colocaria o valor de mercado do bitcoin entre US$ 12 trilhões e US$ 30 trilhões.

Claro que não quero que você ache que estou aqui fazendo uma previsão do futuro. Existe pelo menos uma outra dezena de dados que analisamos internamente para avaliar o momento do ciclo em que nos encontramos. Caso queira estar por dentro de tudo isso, a assinatura da série Empiricus Crypto Legacy se encontra em preço promocional neste link.

Os dados apontam que o bitcoin está no caminho para atingir a incrível marca dos US$ 100 mil. Ou seja, ainda vemos grandes oportunidades de se fazer dinheiro nesse mercado.

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro