Os melhores fundos imobiliários para investir em junho, segundo 10 corretoras

Páreo duro: em maio tivemos um empate triplo entre um fundo de recebíveis, um fundo híbrido (com recebíveis e loteamentos) e um fundo de galpões logísticos. Cada um recebeu três indicações.

O mar não está para peixe para os fundos imobiliários em 2021. Mesmo com as perspectivas de retomada econômica pós-pandemia, a melhora da atividade e a inflação pressionada - que beneficia os ativos corrigidos pelos índices de preços, como imóveis e recebíveis imobiliários - as cotações dos FII na bolsa ainda sofrem.

Em maio, o IFIX, Índice de Fundos Imobiliários, não caminhou para o mesmo lado que o Ibovespa. Enquanto o principal índice de ações da B3 fechou o mês com ganho de 6,16%, acumulando alta de 6,05% no ano e sagrando-se o melhor investimento do mês, o IFIX caiu 1,56%, acumulando baixa de 1,87% no ano.

Os fundos imobiliários sofrem com a entrada do país em um novo ciclo de alta da taxa básica de juros, a Selic, mesmo com a perspectiva de os juros ainda se manterem num patamar historicamente baixo ao final do ano, o que não tiraria totalmente a atratividade dos FII como investimento quando comparados à renda fixa.

Em maio, o Comitê de Política Monetária do Banco Central (Copom) elevou a Selic em mais 0,75 ponto percentual, para 3,5% ao ano, e já deixou prevista uma nova elevação da mesma magnitude na próxima reunião. A inflação pressionada preocupa, mesmo que alguns fundos imobiliários, notadamente aqueles que investem em recebíveis imobiliários atrelados ao IGP-M sejam beneficiados pela alta generalizada dos preços.

O descontrole da pandemia no país e a vacinação incipiente também pesam sobre os FII. Enquanto o Ibovespa é puxado pela demanda crescente nos países que já controlaram o vírus e estão com a vacinação bastante avançada, os fundos imobiliários dependem quase que exclusivamente da atividade doméstica.

E alguns tipos de FII estão expostos justamente aos segmentos que estão entre os últimos a se recuperar, como é o caso dos fundos de shopping centers - sobre os quais sempre paira o temor de novos lockdowns - e das lajes corporativas - cujo futuro ainda é incerto desde que boa parte das empresas adotaram o home office. Ambos os segmentos têm grande peso no IFIX.

Leia Também

Esses dois segmentos são os que acumulam as maiores quedas em bolsa até o fim de maio. Segundo o Santander, os fundos de lajes corporativas recuam 6,27% no ano, enquanto que os de shoppings acumulam baixa de 4,63%. Já o melhor segmento tem sido o de fundos de recebíveis, aqueles que investem em títulos de renda fixa ligados ao mercado imobiliário, que avançaram 4,10% no acumulado do ano.

O retorno com dividendos, porém, ainda é atrativo perante a renda fixa em todos os segmentos, com exceção do de shoppings, cujos aluguéis são diretamente impactados pelo funcionamento reduzido e as vendas minguadas.

O rendimento médio estimado para os fundos de escritórios era de 7,23% ao final de maio. Os fundos de recebíveis tinham a melhor perspectiva de retorno, com dividendos estimados em 10,48% no ano.

Os fundos imobiliários preferidos para junho

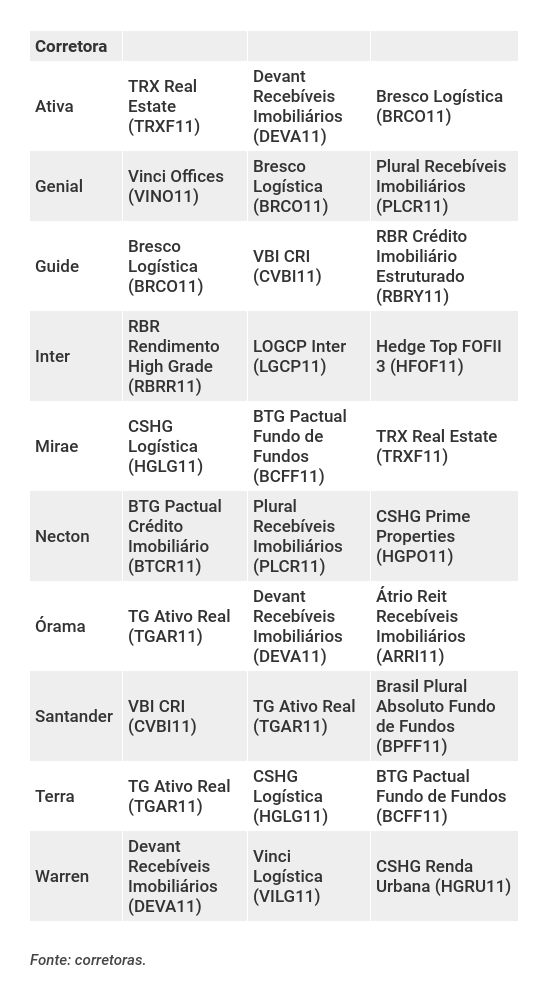

Para o mês de junho, três fundos ficaram empatados em primeiro lugar, com três recomendações cada: o Devant Recebíveis Imobiliários (DEVA11), o TG Ativo Real (TGAR11) e o Bresco Logística (BRCO11). Trata-se de uma seleção variada, com um representante dos fundos de recebíveis, um fundo híbrido (de recebíveis e loteamentos) e um de galpões logísticos.

O DEVA11 apareceu nos top 3 das corretoras Ativa, Órama e Warren. Já o TGAR11 ficou entre os preferidos de Órama, Santander e Terra Investimentos. O BRCO11, por sua vez, foi um dos prediletos das corretoras Ativa, Genial e Guide.

Vale a pena mencionar também os cinco fundos que tiveram duas indicações cada. O campeão do mês passado, TRX Real Estate (TRXF11), ainda ficou entre os preferidos da Ativa e da Mirae; o BTG Pactual Logística (BTLG11) e o CSHG Logística (HGLG11) figuraram nos top 3 de Mirae e Terra; o Plural Recebíveis Imobiliários (PLCR11) foi indicado por Genial e Necton; e o VBI CRI (CVBI11) ficou entre os prediletos de Guide e Santander.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para junho:

Devant Recebíveis Imobiliários (DEVA11)

Sob a gestão de uma casa especializada em crédito privado, o DEVA11 investe primordialmente em Certificados de Recebíveis Imobiliários (CRI) de lastro pulverizado, com maior risco e maior potencial de retorno, o chamado crédito high yield. O fundo estreou em agosto de 2020 e já está na quarta emissão de cotas, tendo se tornado um dos mais líquidos do mercado.

Atualmente, a carteira do DEVA11 tem mais de 40 CRI, sendo que 87% têm remuneração atrelada a índices de preços (IGP-M ou IPCA). A maior parte dos títulos são referentes a loteamentos (24% da carteira), empreendimentos multipropriedade (30%) e imóveis corporativos (32%), localizados por todo o Brasil.

A Devant faz auditoria dos incorporadores e de 100% dos mutuários responsáveis pelos pagamentos dos CRI da carteira, além de ter uma postura ativista como credora, de modo a criar uma estrutura robusta de garantias para a carteira.

O fundo aparece nos top 3 das corretoras Ativa, Órama e Warren. A Órama aponta como pontos positivos do FII a exposição da carteira à inflação; sua diversificação geográfica; a experiência do time de gestão em originar e estruturar operações; a capacidade de rápida alocação dos recursos captados; um retorno médio da carteira de 10,6% ao ano mais inflação; e um índice LTV (Loan to Value) de apenas 40% (ou seja, o valor financiado representa apenas 40% do valor das garantias).

A Warren também destaca a indexação do portfólio do fundo à inflação, lembrando que 65% da carteira é atrelada ao IPCA. "Acreditamos que, aos poucos, haverá o repasse da alta do IGP-M para o IPCA - o que seria um cenário promissor para pagamentos de 'gordos' dividendos do fundo imobiliário", diz a corretora.

TG Ativo Real (TGAR11)

O TGAR11 é um fundo híbrido que combina duas estratégias: o investimento em recebíveis, de menor volatilidade e geradores de renda para os cotistas do fundo, o que corresponde a 18% da carteira; e o investimento em desenvolvimento imobiliário, isto é, empreendimentos em obras, com vendas em andamento ou a iniciar - uma das modalidades de investimento imobiliário com maior risco, mas também maior potencial de retorno.

Atualmente, o fundo conta com 131 ativos, e seus terrenos estão localizados em 76 municípios de 17 estados. O FII acabou de finalizar sua décima emissão de cotas.

O TGAR11 aparece nos top 3 de Órama, Santander e Terra Investimentos. A Órama cita, entre os pontos positivos do fundo, sua equipe robusta de monitoramento dos recebíveis; adoção de práticas de governança e gestão na estratégia de equity (investimentos diretos em imóveis); rede extensa de relacionamento com incorporadores regionais; e atuação em um nicho de mercado pouco explorado.

O Santander cita ainda, entre as vantagens do fundo, o fato de que a diversificação de projetos e etapas de execução dos ativos da carteira permitem ao fundo entregar um retorno relativamente estável aos cotistas, mesmo com a sua atuação em uma estratégia de desenvolvimento. O banco estima um retorno acima de 10% nos próximos 12 meses.

Bresco Logística (BRCO11)

O fundo Bresco Logística investe em 11 galpões logísticos com 446 mil m² de área bruta locável (ABL). Para a Genial Investimentos, trata-se de um portfólio "irreplicável, tanto pela localização dos ativos quanto por sua qualidade", e o fundo ainda não reflete isso em seu valor de mercado.

Segundo a corretora, o fundo possui alta exposição a ativos last mile (última etapa da entrega do e-commerce), segmento que tende a ter vacância baixa pela expansão do e-commerce no país.

Cerca de 35% das receitas do BRCO11 são provenientes de propriedades localizadas na cidade de São Paulo. Os contratos de locação têm prazo médio remanescente de 4,6 anos, sendo que 59% deles são atípicos (de longo prazo e sem revisional de aluguel no meio do contrato). Cerca de 95% dos inquilinos são classificados como grau de investimento.

Segundo a Guide, o fundo tem tido uma performance ruim nas últimas semanas, negociando próximo às mínimas históricas.

Retrospectiva

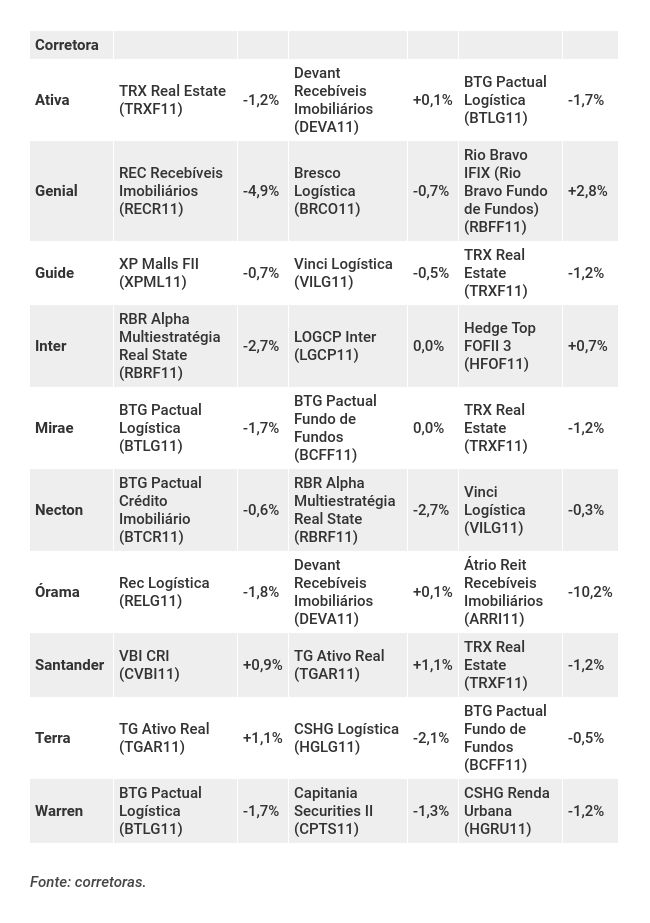

Poucos foram os fundos da seleção de maio que conseguiram terminar o mês com desempenho positivo. O melhor desempenho ficou por conta do Rio Bravo IFIX, também chamado de Rio Bravo Fundo de Fundos (RBFF11), que teve alta de 2,8%.

Já o pior desempenho foi o do Átrio Reit Recebíveis Imobiliários (ARRI11), que teve queda de 10,2%. O campeão de indicações do mês passado, o TRX Real Estate (TRXF11), fechou maio com baixa de 1,2%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras em maio:

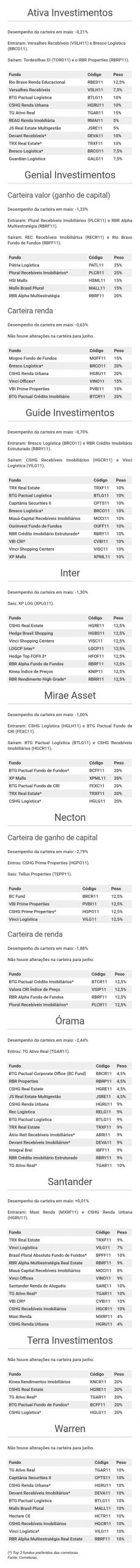

Carteiras recomendadas completas das corretoras

Ibovespa em 150 mil: os gatilhos para o principal índice da bolsa brasileira chegar a essa marca, segundo a XP

A corretora começa o segundo semestre com novos nomes em carteira; confira quem entrou e as maiores exposições

Ibovespa fecha primeiro semestre de 2025 com extremos: ações de educação e consumo sobem, saúde e energia caem

Entre os destaques positivos estão a Cogna (COGN3), o Assaí (ASAI3) e a Yduqs (YDUQ3); Já na outra ponta estão RaiaDrogasil (RADL3), PetroRecôncavo (BRAV3) e São Martinho (SMTO3)

XP Log (XPLG11) vai às compras e adiciona oito ativos logísticos na carteira por até R$ 1,54 bilhão; FIIs envolvidos disparam na B3

Após a operação, o XPLG11 passará a ter R$ 8 bilhões em ativos logísticos e industriais no Brasil

É hoje! Onde Investir no Segundo Semestre traz a visão de grandes nomes do mercado para a bolsa, dólar, dividendos e bitcoin; veja como participar

Organizado pelo Seu Dinheiro, o evento totalmente online e gratuito, traz grandes nomes do mercado para falar de ações, criptomoedas, FIIs, renda fixa, investimentos no exterior e outros temas que mexem com o seu bolso

“Não é liderança só pela liderança”: Rodrigo Abbud, sócio do Patria Investimentos, conta como a gestora atingiu R$ 28 bilhões em FIIs — e o que está no radar a partir de agora

Com uma estratégia de expansão traçada ainda em 2021, a gestora voltou a chamar a atenção do mercado ao adicionar a Genial Investimentos e a Vectis Gestão no portfólio

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP