O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a Selic em 2,25%, retorno do título público só supera o da poupança depois de um ano, se consideradas as datas de aniversário; nos prazos “quebrados”, porém, Tesouro Selic ainda é mais vantajoso que a caderneta

Com a Selic em 2,25%, o Tesouro Selic (LFT) voltou a penar para superar a poupança quando considerada a rentabilidade da caderneta na data de aniversário. Agora, o título mais conservador do Tesouro Direto, que tem a sua remuneração atrelada à taxa básica de juros, leva um ano para apenas se igualar à poupança.

Apesar de a rentabilidade da poupança atualmente ser de 70% da Selic mais Taxa Referencial (TR), que atualmente se encontra zerada, o Tesouro Selic tem a sua rentabilidade sacrificada por uma série de questões.

Primeiro que a poupança é isenta de IR e taxas, enquanto o Tesouro Selic sofre a cobrança da taxa obrigatória de custódia do Tesouro Direto (de 0,25% ao ano) e de imposto de renda, cujas alíquotas são altas nos prazos mais curtos; segundo que há um spread (diferença) entre as taxas de compra e venda do título, o que acaba penalizando quem o vende antes do vencimento.

No ano passado, eu publiquei uma reportagem sobre a grande diferença entre a rentabilidade da poupança e do Tesouro Selic por causa do spread. Dias depois da publicação, o Tesouro Nacional anunciou a redução do spread desse título para apenas 0,01 ponto percentual.

A medida de fato melhorou a remuneração do Tesouro Selic, que passou a se tornar mais vantajoso que a poupança, no aniversário, já a partir do 5º mês de aplicação. Porém, agora, com a Selic abaixo de 3,00%, a desvantagem do título voltou a crescer, e muito.

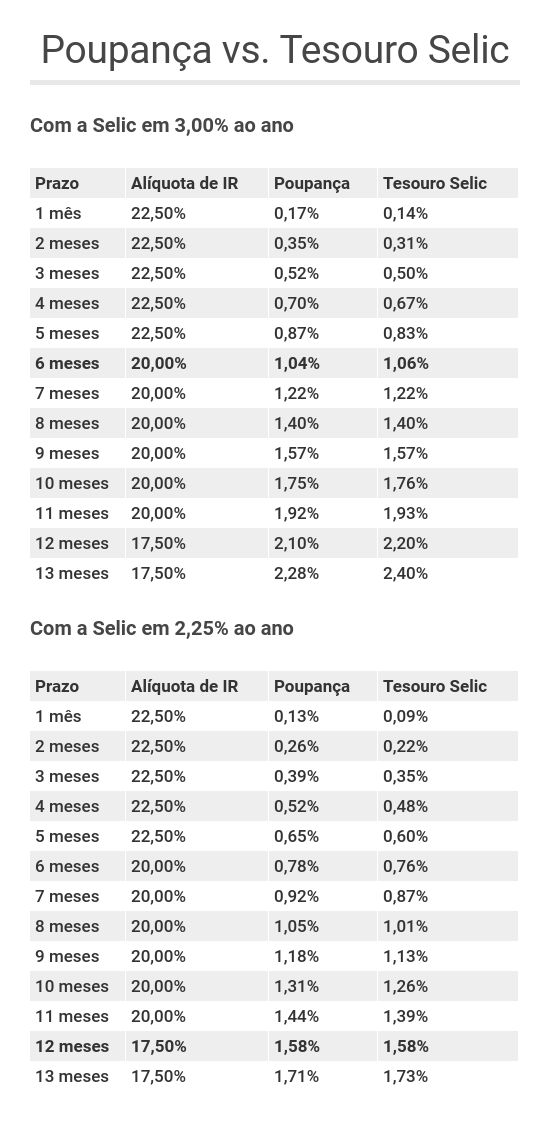

Eu comparei os retornos da poupança e do Tesouro Selic numa mesma data de aniversário, com a Selic anterior, de 3,00% ao ano, e a Selic atual, de 2,25% ao ano, conforme estabelecida pelo Banco Central na última quarta-feira (17).

Leia Também

Para simular o retorno da poupança, eu calculei 70% da Selic mensalizada. Já para simular o retorno do Tesouro Selic, eu utilizei a calculadora do Tesouro Direto, para levar em conta o spread simulado pelo próprio Tesouro num resgate em cada uma dessas datas.

Também utilizei datas reais, sempre caindo em dias úteis, e as taxas de compra e venda atuais para o único Tesouro Selic disponível na plataforma, aquele com vencimento em 2025. Considerei ainda a negociação por uma corretora que não cobra taxa de administração. Confira:

Repare que antes, com a Selic em 3,00% ao ano, o Tesouro Selic já superava a poupança na data de aniversário a partir do sexto mês, quando a alíquota de IR caía de 22,5% (para aplicações de até 180 dias) para 20,0% (para aplicações de 181 e 360 dias).

Agora, com a Selic em 2,25%, o Tesouro Selic só se iguala à poupança no aniversário a partir de um ano de aplicação, quando a alíquota de IR finalmente cai de 20,0% para 17,5% (para aplicações de 361 a 720 dias). E só a partir de 13 meses de investimento é que vemos de fato o Tesouro superar a poupança na segunda casa decimal da rentabilidade.

É importante lembrar, porém, que o Tesouro Selic tem remuneração diária, enquanto que a poupança tem rentabilidade mensal, isto é, apenas no aniversário. Em razão disso, essa desvantagem do Tesouro Selic só é válida quando comparamos uma aplicação resgatada no mesmo dia do mês que a data de aplicação, isto é, no aniversário.

Para os recursos que podem ser aplicados e resgatados em qualquer data, como aqueles da reserva de emergência, o Tesouro Selic segue sendo mais vantajoso que a poupança. Afinal, em prazos "quebrados", ele acaba rendendo mais, por causa dos dias em que o título remunera e a poupança não.

Além disso, para aplicações de curtíssimo prazo, inferiores a um mês, um Tesouro Selic também é mais vantajoso que a poupança, mesmo sofrendo a cobrança adicional de IOF. Isso porque a poupança não rende nada antes de completar um mês de investimento.

Assim, do ponto de vista de reserva de emergência, o Tesouro Selic ainda é mais interessante. Mas se a ideia é aplicar para um prazo bem determinado para receber a variação da Selic, retirando o dinheiro só mesmo no aniversário, a caderneta de poupança está mais vantajosa que o Tesouro Selic para prazos inferiores a um ano.

Existem aplicações financeiras que investem os recursos do investidor em Tesouro Selic sem a cobrança de taxas e sem spread e que rendem 100% do CDI (ou perto disso), como os fundos Tesouro Selic de taxa zero e as contas remuneradas como a NuConta.

Outra aplicação que se assemelha a esses investimentos são os CDB com liquidez diária que rendem 100% do CDI. A diferença é que o CDB é um título privado, emitido por um banco, e não um título público garantido pelo governo federal. Ainda assim, os CDB contam com uma garantia bem robusta, a cobertura do Fundo Garantidor de Créditos (FGC), a mesma garantia da poupança.

Em todos os casos, não há o problema das taxas nem do spread, e só há a cobrança de imposto de renda, no caso das aplicações superiores a um mês. O problema é que o CDI costuma ficar um pouco abaixo da poupança - atualmente, a diferença tem sido de 0,10 ponto percentual.

E aí? Essas aplicações mantêm sua vantagem em relação à poupança ou não? Eu rodei a mesma simulação anterior para esse tipo de aplicação e sim, a vantagem delas ante a poupança se mantém em todos os prazos, mesmo o CDI ficando menor que a Selic. Considerei um CDI de 2,15% ao ano. Confira:

Ainda assim, para fins de reserva de emergência, eu considero os fundos Tesouro Selic melhores que as contas de pagamento e os CDB de bancos médios, por razões que eu já expliquei nesta matéria. De toda forma, estas duas últimas aplicações podem ser boas opções para deixar dinheiro em caixa enquanto você aguarda boas oportunidades de investimento.

Seja como for, ao fim de toda essa exposição, também podemos concluir que todas as aplicações mais seguras e conservadoras estão rendendo praticamente zero. Todas perdem da inflação projetada para os próximos 12 meses (3,25%, segundo o último boletim Focus).

E, para falar verdade, perdem até do FGTS, que por muito tempo foi sinônimo de investimento mal remunerado no Brasil. O fundo de garantia rende, pelo menos, 3,00% ao ano mais TR, e ainda distribui metade dos seus rendimentos aos cotistas.

Fica claro, dessa forma, que renda fixa conservadora agora é sinônimo de caixa: é para reserva de emergência, objetivos de curto prazo e para guardar dinheiro enquanto esperamos uma boa oportunidade de investimento.

Aplicações que remuneram Selic ou CDI não servem mais para construção de patrimônio no médio e longo prazo. Em outras palavras, ninguém mais vai ficar rico com CDI.

A alocação dos investimentos de médio e longo prazo em aplicações com um pouco mais de risco de crédito ou volatilidade para tentar ganhar acima do juro básico se tornou mandatória, na atual situação.

Até porque, a Selic pode cair um pouco mais, e mesmo quando o ciclo de queda cessar ou se reverter, ela ainda deve permanecer em patamares muito baixos por um bom tempo.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado