O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Diferença entre taxas dos títulos prefixados e atrelados à inflação no Tesouro Direto é alta quando consideramos as médias do mercado secundário, onde atuam os grandes investidores

No início de agosto, eu publiquei aqui no Seu Dinheiro uma matéria sobre o spread (diferença) entre as taxas de compra e venda dos títulos públicos negociados no Tesouro Direto. Essa diferença acaba fazendo com que os preços de compra e de venda de um mesmo título num mesmo momento sejam diferentes.

O spread não é algo exclusivo do Tesouro Direto. Ele existe também no mercado secundário de títulos públicos (onde negociam os grandes investidores) e em muitos outros - você já deve ter notado as diferenças dos preços de compra e venda do dólar turismo, por exemplo, ao trocar seus reais numa casa de câmbio.

No Tesouro Direto, o spread acaba se justificando para acomodar as variações dos preços dos títulos no mercado secundário, que serve de referência para o cálculo dos preços no Tesouro Direto.

E sim, ele se faz necessário para que os investidores do Tesouro Direto não sejam capazes de especular com os títulos em operações de prazo muito curto, que gerariam prejuízo para o Tesouro Nacional. Também evita que as operações sejam interrompidas com maior frequência.

Mas, como vimos na matéria de agosto, o spread acaba comendo uma parte da rentabilidade quando o investidor vende o título antes do vencimento. E a pergunta que fica é: no caso dos títulos prefixados e indexados à inflação, esse spread não é meio alto?

Conforme eu expliquei na matéria anterior, o spread entre as taxas de compra e venda do Tesouro Selic (LFT), título mais conservador do Tesouro Direto, é de apenas 0,01 ponto percentual. Assim, se na compra o título paga Selic + 0,03%, por exemplo, na venda, a taxa desse mesmo título será Selic + 0,04%.

Leia Também

Mas no caso dos títulos prefixados e atrelados à inflação, como vimos, esse spread é bem maior, de 0,12 ponto percentual, para qualquer título e prazo de vencimento.

Por exemplo, na manhã do dia 3 de setembro, o Tesouro IPCA+ com Juros Semestrais (NTN-B) com vencimento em maio de 2055 estava pagando 4,02% + IPCA na compra e 4,14% + IPCA na venda. Com isso, o preço de compra era R$ 4.584,61, e o de venda era R$ 4.493,95.

Porém, nos dias 2 e 3 de setembro, o spread entre as taxas médias de compra e venda deste título no mercado secundário, segundo a Anbima, foi de 0,03 ponto.

É possível consultar os preços e taxas médios, bem como as taxas mínimas e máximas, para diversos vencimentos de títulos públicos no mercado secundário nos últimos cinco dias úteis diretamente no site da Anbima.

É preciso notar que estes não são dados absolutos e oficiais, mas são utilizados como uma das referências para o Tesouro calcular os preços e taxas do Tesouro Direto.

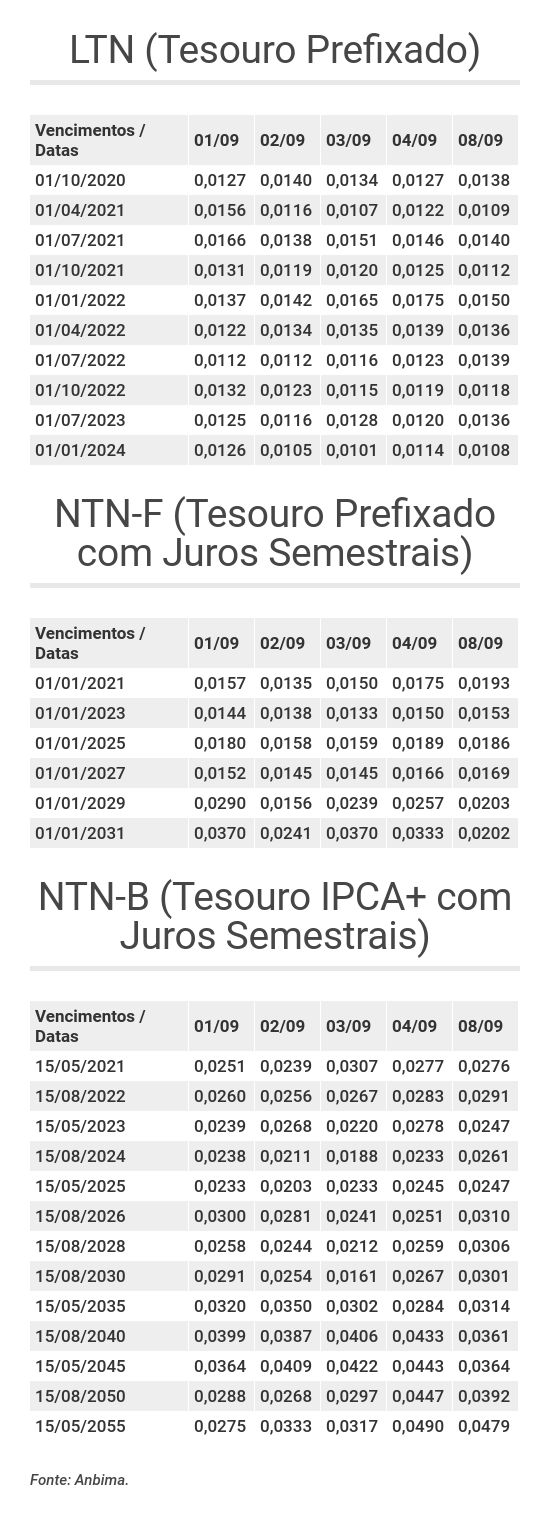

Uma consulta desses dados nos cinco primeiros dias úteis de setembro mostra que os spreads médios de LTNs, NTN-Fs e NTN-Bs - equivalentes aos títulos Tesouro Prefixado sem e com Juros Semestrais e Tesouro IPCA+ com Juros Semestrais - não chegaram nem a 0,05 ponto percentual nessas datas. Repare:

É verdade que o spread máximo - a diferença entre a maior taxa de compra e a menor taxa de venda de cada dia - acaba sendo bem maior que os 0,12 ponto percentual do Tesouro Direto. No secundário, os preços e taxas podem divergir muito num mesmo período do dia.

Mas as taxas médias costumam rondar as taxas indicativas (que tomam como referência o preço justo para para cada vencimento), e as taxas do Tesouro Direto também.

No secundário, o spread diverge conforme a liquidez do título - quanto maior a liquidez, menor tende a ser o spread. Já no Tesouro Direto, não há distinção. O spread é o mesmo para todos os títulos prefixados e atrelados à inflação.

Mas qual é realmente o impacto de 0,1 ponto percentual entre as taxas de compra e venda no seu investimento? O que de fato aconteceria à sua rentabilidade se o spread do Tesouro Direto se aproximasse mais daquele praticado no mercado secundário.

Eu fiz uma simulação de compra e venda de um título Tesouro Prefixado 2023 (LTN) na calculadora do Tesouro Direto na situação atual e numa situação hipotética em que o spread fosse de 0,02 ponto, em vez de 0,12.

Lembre-se de que considerar o spread só faz sentido em situações em que há venda do título antes do vencimento. Quem fica com o papel até o fim do prazo recebe exatamente a rentabilidade contratada na compra, não sendo afetado pelas flutuações de preços e taxas no meio do caminho.

Estipulei que a compra teria sido feita no dia 2 de janeiro de 2020, quando a taxa de compra da manhã para esse título era de 5,75% ao ano; já a venda teria sido feita no dia 10 de setembro. Na primeira simulação, a taxa de venda foi igual à do dia 9 de setembro, 4,25%; já na segunda simulação, estipulei uma taxa de venda hipotética de 4,15%. Confira o histórico de preços e taxas do Tesouro Direto aqui.

Em ambos os casos, imaginei uma corretora que não cobrasse taxa (ou seja, só há cobrança de taxa de custódia de 0,25% ao ano) e há cobrança de imposto de renda sobre o ganho, a uma alíquota de 20%.

Na situação atual, o investidor teria obtido um ganho bruto de 10,93% ao ano, o equivalente a uma rentabilidade líquida de 8,45% ao ano. Ou seja, se tivesse investido R$ 10 mil, teria resgatado R$ 10.572,88, um retorno de 5,73% nesses cerca de nove meses.

Já na situação hipotética com spread menor, o ganho bruto teria sido de 11,29% ao ano, o equivalente a uma rentabilidade líquida de 8,74% ao ano. Ao investir R$ 10 mil, o investidor teria resgatado R$ 10.591,83, um retorno de 5,92% em cerca de nove meses.

Em tempos de Selic em 2% ao ano, qualquer ponto percentual faz diferença no retorno. E se estivermos falando, por exemplo, de um investidor que está fazendo uma venda antecipada de um título apenas para trocá-lo por outro, sem deixar a plataforma do Tesouro, essas pequenas “penalidades” vão machucando a rentabilidade da sua carteira.

Lembre-se, ainda, de que os fundos de investimento atuam no secundário, onde não necessariamente precisam encarar spreads tão elevados - muito embora, é verdade, não contem com a previsibilidade e transparência de um sistema como o do Tesouro Direto.

Pessoas físicas também podem negociar pelo secundário, via mesa de operações da corretora, mas em geral é preciso fazer aportes elevados, de no mínimo R$ 50 mil, o que não é usual para quem investe em títulos públicos.

Fora que, nessas situações, o investidor fica completamente no escuro quanto a preços, taxas e spreads, dependendo unicamente das informações da corretora.

Então eu perguntei para o Tesouro Direto se não seria possível ter uma quantidade maior de atualizações de preços durante o dia a fim de reduzir o spread dos títulos prefixados e atrelados à inflação; ou, ainda, se não seria possível trabalhar com os preços do secundário em tempo real ou spreads diferentes de acordo com o prazo do título, por exemplo, já que o spread igual para todos os vencimentos costuma pesar mais nos títulos mais curtos.

Segue a resposta do Tesouro, com esclarecimentos sobre o mercado secundário:

“O mercado secundário de títulos públicos federais é predominantemente um mercado de balcão, com liquidez pulverizada entre diferentes calls de diversas corretoras que ocorrem ao longo dia. Diferentemente do mercado de renda variável, um título pode ser negociado a preços distintos em um determinado momento do dia, isto é, as taxas podem divergir entre os calls.

Como você bem salientou, hoje o Tesouro Direto possui pelo menos três precificações ao longo do dia, podendo ocorrer mais a depender das condições de mercado. Já os spreads aplicados, além de ser uma prática de mercado, visam proteger tanto os investidores quanto os contribuintes de oscilações nas taxas.

O Tesouro Nacional avalia continuamente oportunidades de melhoria no programa que atendam tantos os interesses dos investidores, quanto dos contribuintes, que são quem financia em última instância o Tesouro Nacional. Como exemplos desse processo contínuo de aperfeiçoamento, podemos citar a diminuição do spread do Tesouro Selic e as reduções nas taxas custódia.”

Pelas respostas que eu obtive do Tesouro, não está completamente descartada a possibilidade de redução desse spread dos títulos pré e IPCA, mas também não há mudanças à vista. Por ora, o Tesouro considera o spread adequado para as suas finalidades - mas que ele está um pouco salgado em relação à média do secundário está.

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco

Surpresa da divulgação do IPCA de outubro foi gatilho para taxas do Tesouro Direto se afastaram dos níveis mais altos nesta terça-feira (11)