O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A atual guerra quente entre o banco e a XP apenas nos mostrou uma coisa: que precisamos de uma alternativa além dos grandes bancos e da própria XP

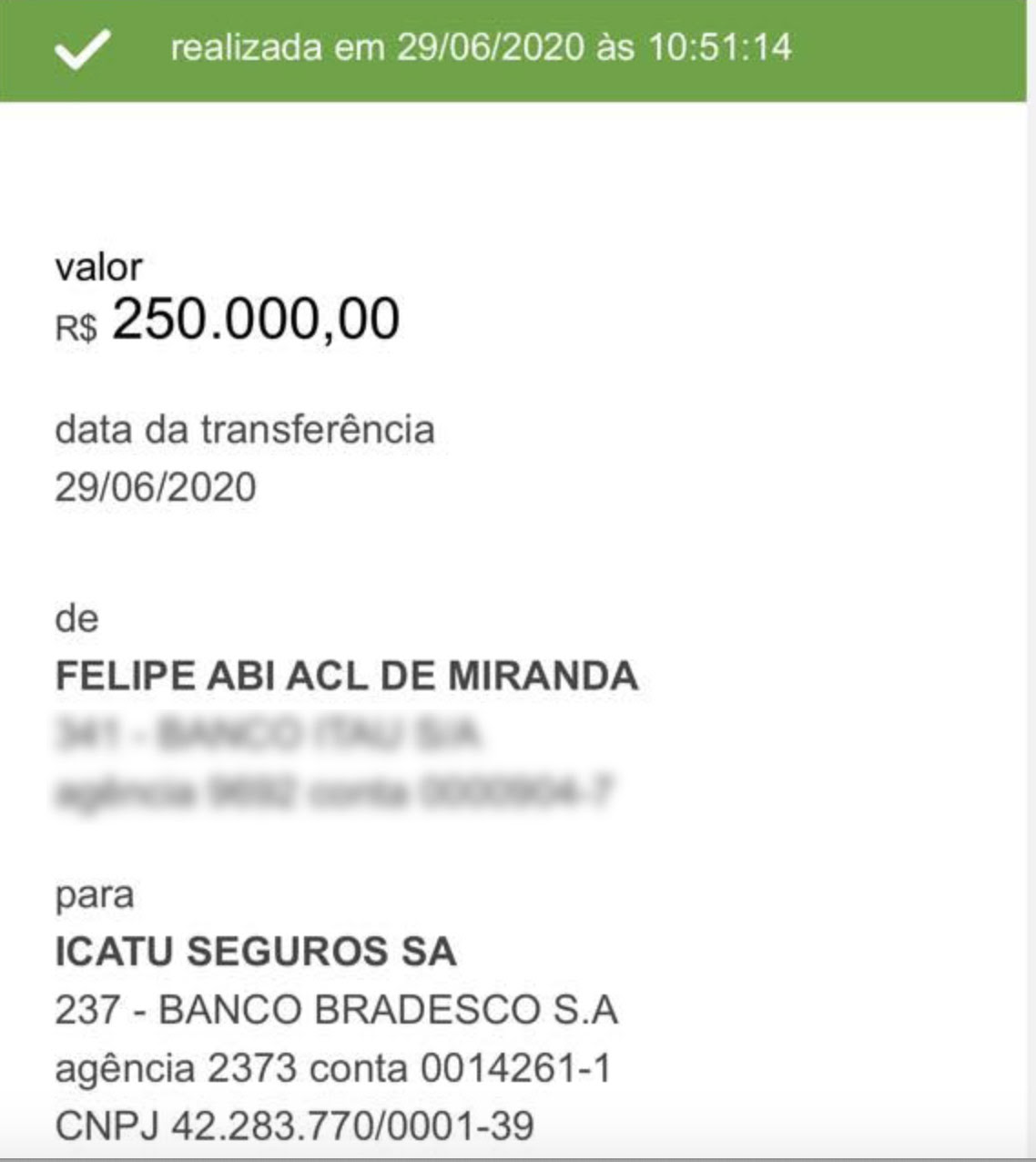

Deixa eu lhe mostrar uma coisa:

Desculpe pelas imagens aparentemente repetidas. São duas transferências mesmo. Há um limite de movimentação pelo meu app do Itaú e, por isso, para evitar ter de ir na agência (confesso que eu ia até antes da pandemia), dividi em duas parcelas.

Não publiquei as TEDs para exigir meus coletinhos, fique claro. Nada contra também. Sou um liberal/liberal. Torcedor fanático do time de Adam Smith, David Ricardo, John Locke, Stuart Mill, Milton Friedman, Friedrich Hayek — é tanto craque que precisaríamos chamar o Zagallo para escalar todo mundo, como naquela Seleção de 1970, embora a Faria Lima já conviva com vários de seus próprios velhos lobos.

Cada um se veste como quiser. Só não é a minha, como também não é embarcar no “maior empreendimento de todos os tempos”. Por favor, se algum dia eu entrar numa loucura dessas, me tragam para o chão. Defendam-me de mim mesmo. Deixo isso para as pirâmides do Egito, a Torre Eiffel, a muralha da China, o Coliseu, sei lá. Não há qualquer trip egoica em postar essas duas imagens, fique claro.

Hoje, a Vitreo deu forma e publicidade ao Carteira Universa Previdenciária, que era um sonho antigo meu e um pedido de vários assinantes nossos — a questão aparecia em qualquer live nossa, levantada pelos próprios investidores; as lives estão disponíveis para quem quiser ver. Como talvez os três leitores já sabem, as alocações da família Universa se apoiam na nossa publicação Carteira Empiricus.

A inserção das imagens com os dois aportes é feita nesse contexto. Fiz questão de publicá-las por algumas razões:

Leia Também

Hoje é um dia bastante importante e feliz. Não porque representa mais um avanço relevante em nossa parceria com a Vitreo ou a materialização de um desejo pessoal antigo. Mas porque temos a certeza de caminharmos na direção de fazer aquilo que é certo. Há um Felipe dentro de mim — e isso é 100% verdadeiro — que vibra a cada novo passo no caminho da virtude. Ele está contente nesta quarta-feira. Seja muito bem-vindo ao Carteira Universa Previdência, mais um avanço em prol daquilo que temos chamado de “indústria financeira 3.0”, por mais transparência e menos conflito de interesse. Quem ganha é o investidor.

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano

Além de elevar o risco institucional percebido nos Estados Unidos, as pressões do governo Trump adicionam incertezas sobre o mercado

Investidores também aguardam dados sobre a economia brasileira e acompanham as investidas do presidente norte-americano em outros países

A relação das big techs com as empresas de jornalismo é um ponto-chave para a nascente indústria de inteligência artificial

Após uma semana de tensão geopolítica e volatilidade nos mercados, sinais de alívio surgem: petróleo e payroll estão no radar dos investidores

No atual cenário, 2 milhões de barris extras por dia na oferta global exerceriam uma pressão para baixo nos preços de petróleo, mas algumas considerações precisam ser feitas — e podem ajudar a Petrobras

Descubra oito empresas que podem ganhar com a reconstrução da Venezuela; veja o que mais move o tabuleiro político e os mercados

O jogo político de 2026 vai além de Lula e Bolsonaro; entenda como o trade eleitoral redefine papéis e cenários

Veja por que companhias brasileiras estão interessadas em abrir capital nos Estados Unidos e o que mais move os mercados hoje