Vai cair quanto? BC deve cortar mais uma vez os juros hoje, mas com cautela no discurso

Copom deve reduzir a Selic novamente em 0,50 ponto percentual na reunião desta quarta-feira, para 3,25% ao ano, segundo as projeções de analistas

A crise desencadeada pelo coronavírus deve levar o Comitê de Política Monetária (Copom) do Banco Central a promover mais uma redução da taxa básica de juros nesta quarta-feira (6).

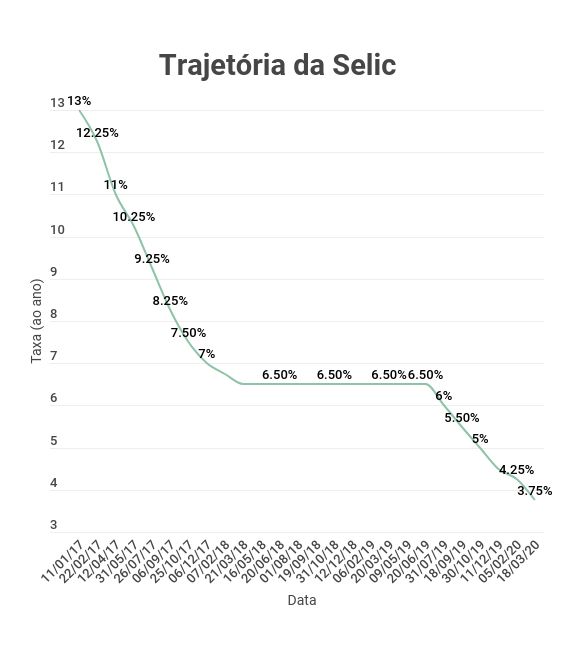

A Selic deve ter um novo corte de meio ponto percentual, de 3,75% para 3,25%, dando continuidade ao ciclo de cortes iniciado em julho de 2019 — quando a taxa estava em 6,5%.

A avaliação do mercado é que a pandemia derrubou as expectativas sobre a atividade econômica e já desacelera a alta dos preços — indicada no IPCA de 0,07% em março. O horizonte de inflação baixa tira o medo do BC de ter de aumentar a Selic poucos meses depois de reduzi-la.

Os analistas no mercado financeiro esperam um corte de 0,5 ponto percentual na reunião de hoje, segundo as projeções do boletim Focus — que compila dados de mais de 100 instituições financeiras. Consulta feita pelo Projeções Broadcast, do Grupo Estado, aponta a mesma expectativa de 48 entre 58 casas.

A publicação do BC aponta que a taxa deve terminar o ano a 2,75%, o que indicaria espaço para um corte de até um ponto percentual em relação aos patamares atuais.

O pesquisador da área de economia aplicada do FGV IBRE, Marcel Balassiano, é uma das vozes que acredita na redução de meio ponto da Selic nesta quarta-feira. Ele diz que a crise política é uma forte razão para não promover um corte drástico na taxa. Para o especialista, o BC deve continuar pregando cautela.

Leia Também

Segundo Balassiano, uma posição menos arrojada é exigida de BCs de países emergentes, onde as incertezas fiscais são maiores. Para ele, há o medo de que as despesas do Estado demandadas pela pandemia sejam permanentes.

"A Selic no atual patamar é fruto, entre outras coisas, da melhora da perspectiva fiscal, com a aprovação do teto de gastos e da reforma da Previdência", diz. "Uma mudança nessa trajetória alteraria a expectativa sobre os juros."

A queda da Selic nos últimos anos fez com que o peso do pagamento de juros sobre a dívida pública caísse de 5,5% para 5,1% do PIB no período entre dezembro de 2018 e o final do ano seguinte, segundo o Instituto de Pesquisa Econômica Aplicada (Ipea).

"É um dinheiro que pode ser usado para o auxílio emergencial, por exemplo", diz o especialista da FGV.

Analistas do banco suíço UBS também destacam que a queda de juros reduziu o ritmo de aumento da dívida pública, "ao menos no curto prazo". Além de projetar o mesmo corte na Selic hoje, a instituição aponta que a taxa deve terminar o ano a 2,5% — a mesma estimativa, aliás, o banco tem para a inflação.

Se a queda da Selic é consenso, a manutenção das taxas em níveis baixos vai depender de como ficará o estado das contas públicas após a saída da crise do coronavírus.

De acordo com André Marques, coordenador do Centro de Gestão e Políticas Públicas do Insper, se o governo perder o controle das despesas, vai ser obrigado em algum momento a oferecer juros mais vantajosos para atrair credores.

Por outro lado, está para ser aprovada a chamada PEC do Orçamento de Guerra – que, entre outras coisas, permite ao Banco Central comprar títulos públicos, desestimulando apostas mais agressivas de alta nos juros.

No curto prazo, os analistas do Goldman Sachs também não fazem uma aposta para além dos 0,50 ponto, mas citam como razão o câmbio. Juros muito baixos, como nos Estados Unidos, tendem a afugentar o investidor estrangeiro que poderia ganhar com o diferencial das taxas entre as do exterior e as do Brasil.

Com menos dólares no país, a tendência é que a moeda se valorize ainda mais ante o real — a divisa já acumula uma alta de 39% desde o início do ano, impulsionada pela aversão ao risco dos mercados. Em tempos de crise, a moeda é vista como um investimento de proteção.

Ainda tem efeito?

A Selic baixa foi comemorada por grande parte dos agentes financeiros em 2019, que viam nas reduções promovidas pelo BC um estímulo para que as pessoas deixassem de investir na renda fixa, cada vez menos rentável, e apostassem em ações das empresas.

Enquanto o bull market durou, o impulso deu certo. Resta saber como será o comportamento do investidor durante e, principalmente, após a crise diante das fortes perdas acumuladas em 2020.

Para Balassiano, Selic baixa agora também não incentiva o consumo, por conta do isolamento, e ainda há muita incerteza sobre comportamento das pessoas no pós-pandemia. "A certeza é que todo mundo está ficando mais pobre", diz.

Sobra então impacto para o governo e para as empresas. A Selic na mínima histórica deve continuar a reduzir o ritmo dos juros sobre a dívida pública e o custo do crédito para os tomadores. O problema é que uma das consequências da crise foi justamente a restrição de liquidez.

Para atenuar essa situação, o BC anunciou uma série de medidas — como a liberação de compulsório para os bancos e linhas de crédito para financiar a folha de pagamento de pequenas e médias empresas. As medidas são bem vistas pelo diretor de investimentos do Andbank Brasil, Rodrigo Otávio Marques. "Política monetária não é só alterar a Selic", diz.

Por que os R$ 70 bilhões do pacote de corte de gastos são “irrelevantes” diante do problema fiscal do Brasil, segundo o sócio da Kinea

De acordo com Ruy Alves, gestor de multimercados da Kinea, a desaceleração econômica do Brasil resultaria em uma queda direta na arrecadação, o que pioraria a situação fiscal já deteriorada do país

Campos Neto dá adeus ao BC, mas antes deve acelerar a alta dos juros e Selic pode ficar acima dos 12% ao ano; confira as previsões para o Copom

A principal expectativa é por uma alta de 0,75 ponto percentual na taxa, mas os especialistas não descartam um desfecho alternativo e ainda mais restritivo para a reunião de hoje

Alimentação ainda pesa, e IPCA se aproxima do teto da meta para o ano — mas inflação terá poder de influenciar decisão sobre juros amanhã?

Além de Alimentação e bebidas, os grupos que também impactaram o IPCA foram Transportes e Despesas pessoais

Ibovespa aguarda IPCA de novembro enquanto mercado se prepara para a última reunião do Copom em 2024; Lula é internado às pressas

Lula passa por cirurgia de emergência para drenar hematoma decorrente de acidente doméstico ocorrido em outubro

Os juros vão subir ainda mais? Quando a âncora fiscal falha, a âncora monetária precisa ser acionada com mais força

Falta de avanços na agenda fiscal faz aumentar a chance de uma elevação ainda maior dos juros na última reunião do Copom em 2024

Felipe Miranda: Histerese ou apenas um ciclo — desta vez é diferente?

Olhando para os ativos brasileiros hoje não há como precisar se teremos a continuidade do momento negativo por mais 18 meses ou se entraremos num ciclo mais positivo

Até 9% acima da inflação e isento de IR: onde investir para aproveitar as altas taxas de juros da renda fixa em dezembro

BTG e Itaú BBA indicam títulos do Tesouro Direto e papéis de crédito privado incentivados com rentabilidades gordas em cenário de juros elevados no mercado

Apostas em alta de 1 ponto na Selic dominam mercado de opções da B3 e taxas de Tesouro IPCA+ voltam a superar os 7% antes do Copom

Vale relembrar que, até a semana passada, a aposta dominante já era de que o Copom acelerasse o ritmo de aperto, mas para 0,75 ponto percentual

Fundo imobiliário KNCR11 vai pagar dividendos menores em dezembro, mas cotas sobem; entenda o que anima o mercado

A diminuição da distribuição dos proventos pelo KNCR11 já era esperada pelos cotistas; o pagamento será depositado ainda nesta semana

Um alerta para Galípolo: Focus traz inflação de 2025 acima do teto da meta pela primeira vez e eleva projeções para a Selic e o dólar até 2027

Se as projeções se confirmarem, um dos primeiros atos de Galípolo à frente do BC será a publicação de uma carta pública para explicar o estouro do teto da meta

Atualização pela manhã: desdobramentos da guerra na Síria, tensão no governo francês e expectativas com a Selic movimentam bolsas hoje

A semana conta com dados de inflação no Brasil e com a decisão sobre juros na próxima quarta-feira, com o exterior bastante movimentado

Agenda econômica: IPCA, IBC-BR e decisão do Copom sobre os juros dominam a semana

A agenda da semana conta ainda com a decisão de política monetária na zona do euro, relatório mensal da Opep e CPI nos EUA

Não é renda fixa, mas ‘surfa’ a Selic alta: fundo imobiliário pode aumentar os dividendos e pagar CDI + 1% isento de IR, diz analista

Analista recomenda um dos fundos imobiliários mais famosos do mercado, que está barato e pode entregar bons lucros em meio ao cenário de aumento da taxa Selic

Os sinais do dado de emprego sobre o caminho dos juros nos EUA. Bolsas se antecipam à próxima decisão do Fed

O principal relatório de emprego dos EUA mostrou a abertura de 227 mil postos no mês passado — um número bem acima dos 36 mil de outubro e da estimativa de consenso da Dow Jones de 214.000

Papai Noel dá as caras na bolsa: Ibovespa busca fôlego em payroll nos EUA, trâmite de pacote fiscal no Congresso e anúncios de dividendos e JCP

Relatório mensal sobre o mercado de trabalho norte-americano e velocidade do trâmite do pacote fiscal ditarão os rumos dos juros no Brasil e nos EUA

É recorde atrás de recorde: bitcoin (BTC) atinge (e supera) marca de US$ 100 mil pela primeira vez na história

Apesar do otimismo com o mercado, os analistas alertam que os investidores devem permanecer vigilantes e preparados para possíveis correções

As máximas do mercado: Ibovespa busca recuperação com trâmite urgente de pacote fiscal pela Câmara

Investidores também repercutem rumores sobre troca na Petrobras e turbulência política na França e na Coreia do Sul

“O dólar vai a R$ 4 ou menos, a bolsa sobe aos 200 mil pontos e os juros caem a 8,5% se Lula fizer isso”: CEO da AZ Quest conta o que pode levar o Brasil a ficar ‘irreconhecível’

Durante evento promovido pela Mirae Asset, Walter Maciel criticou medidas fiscais do governo Lula e apontou caminhos para a recuperação econômica do país

Trump vem aí: Powell diz o que pode fazer com os juros nos EUA diante das ameaças do republicano — e isso tem a ver com você

Com o republicano batendo na porta da Casa Branca, presidente do Fed deu novas pistas sobre o que pensa para o ritmo de corte da taxa referencial na maior economia do mundo

Setor de franquias fatura mais de R$ 70 bilhões e cresce 12% no terceiro trimestre; conheça redes para investir nos segmentos mais lucrativos

A Pesquisa Trimestral de Desempenho da Associação Brasileira de Franchising (ABF) revelou que todos os segmentos de franquias cresceram no terceiro trimestre de 2024

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP