O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com os juros mais baixos da história, é bem provável que você não consiga se aposentar com a renda desejada, caso não mude nada na sua forma de contribuir para a previdência

Se você investe em previdência privada com o objetivo de garantir uma aposentadoria mais tranquila, e seu plano foi contratado em tempos de juros altos no Brasil, eu tenho uma má notícia: se você não fizer absolutamente nada e continuar investido exatamente como sempre fez, é bem provável que tenha uma grande decepção lá na frente.

Com a Selic nas suas mínimas históricas de 2% ao ano e o juro real no Brasil pouco acima de 1%, a vida ficou difícil para os planos de previdência.

Com mais de 90% do seu patrimônio alocado em renda fixa (pública ou privada), a previdência privada vai ter que rebolar para bater suas metas atuariais.

A chance de você obter uma remuneração inferior àquela que você simulou na época da contratação do plano se tornou relevante.

Ainda que a Selic volte a subir daqui a algum tempo, vivemos hoje num mundo de juros estruturalmente baixos. Dificilmente ela voltará para o nível dos dois dígitos - e se voltar, não deve ser em breve.

Num cenário como esse, conseguir viver de renda não é trivial. Se você ainda tem um bom prazo pela frente, é hora de rever o seu planejamento, para não acabar se deparando com um patrimônio ou um benefício menor que o esperado quando chegar a hora de pendurar as chuteiras.

Leia Também

Eu conversei com alguns especialistas em planejamento financeiro e previdência privada para saber como, exatamente, deve ser feita essa revisão. Reuni os principais pontos a seguir.

Se você ainda não começou a poupar para a aposentadoria e pensa em contratar um plano de previdência privada (eles são vantajosos para esse tipo de objetivo, pois contam com uma série de benefícios tributários no longo prazo), é bom também levar esses pontos em consideração.

A primeira coisa que você deve fazer, se você já investe em previdência privada, é refazer as suas simulações com uma rentabilidade mais condizente com a nova realidade de juros baixos.

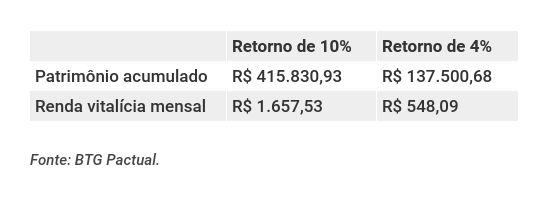

Apenas para te dar um exemplo do impacto que os juros baixos podem ter no seu processo de acumulação, eu pedi para o Gabriel Escabin, head de produtos de Vida e Previdência do BTG Pactual, montar uma simulação hipotética para mim em dois cenários de rentabilidade bastante distintos.

Imaginamos um homem de 35 anos que planeja se aposentar em 2050, com 65 anos, um plano tipo VGBL e aportes mensais de apenas R$ 200.

No primeiro cenário, uma rentabilidade de 10% ao ano; no segundo, de apenas 4% - muito inferior, mas que, no cenário atual, representa pouco mais de 200% do CDI, o que não é um retorno fácil de se obter, mas ainda é factível com um produto diversificado. O resultado você confere a seguir:

Uma renda três vezes menor, que tal?

A planejadora financeira certificada pela Planejar (CFP®) , Maristela Gorayb, aconselha o investidor a olhar para a carteira ao menos uma vez ao mês, para acompanhar, rever projeções e verificar se está no caminho certo.

Ela atesta que mantém o hábito de refazer as simulações de aposentadoria de tempos em tempos, para o caso de os parâmetros irem mudando no meio do caminho. “É como viajar com um mapa e uma bússola. O mapa te mostra o caminho, mas a bússola é o que confirma se você está na direção certa”, diz.

Gorayb destaca que a questão do prazo de acumulação se torna tão crucial num mundo de juros baixos, que o ideal mesmo é que os pais já comecem a poupar para a previdência dos filhos, se possível.

Refeitas as simulações, você deve concluir que talvez precise atrasar a sua aposentadoria em alguns anos, para ter um prazo maior de acumulação; ou ainda, que precisará aumentar o valor das suas contribuições.

Finalmente, se o seu plano for muito conservador - e é bem provável que seja - talvez você constate que só será capaz de atingir seu objetivo correndo um pouco mais de risco, para obter um retorno maior. Vamos começar por aí.

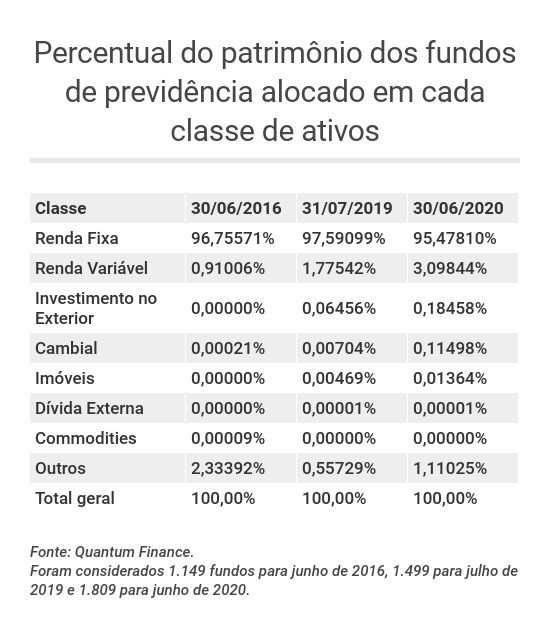

Segundo um levantamento que a consultoria Quantum Axis fez para mim, cerca de 95% do patrimônio dos fundos de previdência privada - aqueles que recebem a classificação Previdência, da Anbima - estava investido em renda fixa (pública ou privada) no mês de junho deste ano, data do último dado disponível.

Embora a legislação já permita que fundos de previdência invistam uma boa parcela do seu patrimônio em outras classes de ativos, como ações e imóveis, os ativos de renda fixa - dentre eles os mais conservadores - continuam dominando as carteiras.

E pouco mudou desde o início do último ciclo de queda nos juros, em 2016:

Mas será que faz sentido que investimentos de longo prazo invistam praticamente todos os seus recursos em ativos que ficam do lado mais conservador do espectro? Muitos dos quais com remuneração atrelada a um CDI declinante?

Apesar de essa ser a cara da indústria de fundos de previdência, já existem muitos fundos no mercado que replicam - ao menos em parte - a estratégia de fundos multimercados e de ações renomados, com carteiras mais diversificadas e com maior potencial de retorno.

Esses planos estão disponíveis nas principais plataformas de investimento, e até grandes bancos já oferecem esse tipo de produto. Em geral, são fundos geridos por casas independentes de investimento e estruturados por seguradoras.

“Hoje já existem produtos que investem 70% do patrimônio em ações disponíveis para o investidor de varejo. Para o investidor qualificado, há produtos que investem até 100% do patrimônio em ações. Assim que a legislação permitiu, nós começamos a lançar esse tipo de produto”, conta Henrique Diniz, diretor de Previdência da Icatu Seguros.

Ele conta que 60% dos produtos de previdência da Icatu são fundos multimercados, de ações ou de crédito privado, e apenas 40% é renda fixa, sendo que esse percentual também inclui os chamados fundos de inflação, que investem em títulos que pagam uma taxa prefixada, mais a variação de um índice de preços.

Se o seu plano de previdência tem um perfil muito conservador e rende perto do CDI, talvez você deva se perguntar se não seria o caso de diversificar e correr um pouco mais de risco.

É claro que você deve ficar atento ao seu prazo de acumulação e ao seu perfil de investidor. Se você está perto de se aposentar, talvez não seja mesmo o caso de correr risco. Mas se você tem mais de cinco ou dez anos de acumulação pela frente, e trata-se de um investimento de longo prazo, talvez seja hora de começar a reconsiderar.

Gabriel Escabin, do BTG, explica que, para quem tem perfil conservador, rever o nível de risco da previdência privada não significa pular direto para o investimento em ações. “O investidor pode começar com um produto com volatilidade um pouquinho maior, em torno de 1% ou 1,5%”, diz.

Para investidores conservadores, a diversificação da previdência privada começa pela alocação em fundos que invistam em títulos de crédito privado, principalmente aqueles com remuneração atrelada à inflação, que ainda pertencem à classe de renda fixa, mas têm um risco maior de calote do que os títulos públicos.

Investidores moderados já podem começar a encarar fundos de previdência multimercados, que investem em múltiplas classes de ativos além dos títulos públicos, podendo incluir crédito privado, moedas e até mesmo ações. E os mais arrojados e com mais prazo pela frente já podem incluir fundos previdenciários de ações.

Henrique Diniz, da Icatu, lembra a importância da diversificação, para que não haja tanta volatilidade na parcela da carteira dedicada à previdência.

Já para Maristela Gorayb, o ideal é optar por produtos de maior risco, principalmente nos primeiros dois terços do prazo de acumulação.

Outra forma de incrementar a rentabilidade do seu plano de previdência é baixando os seus custos, se possível.

Fundos de gestão passiva, que apenas se limitam a seguir um índice de referência, não deveriam cobrar mais que 1% ao ano de taxa de administração, diz Gabriel Escabin. “No BTG, a taxa de administração dos fundos de previdência mais conservadores baixou, recentemente, de 0,3% para 0,2% ao ano”, diz.

Já os planos com taxa de carregamento devem ser evitados ou trocados. Hoje há uma série planos acessíveis que não cobram esta taxa, que nada mais é que um percentual que come uma parte de cada aporte que o investidor faz.

Finalmente, é bem possível que você não consiga atingir o seu objetivo aportando a quantia mensal que era suficiente no tempo dos juros altos.

Os R$ 200 que antes poderiam gerar uma renda complementar vitalícia de R$ 1.600, R$ 2 mil, hoje não geram um salário mínimo por mês, conforme vimos na simulação.

Se possível, aumente os valores investidos em previdência privada, principalmente se você não estiver disposto a correr mais risco.

“O mais importante, ao poupar para a aposentadoria, é a acumulação. O investimento é um fator suplementar. Se você acumula, você chega a algum lugar”, diz Escabin.

Mas, afinal, como rever a carteira de previdência? Como trocar de plano e o que levar em conta ao fazê-lo?

Para elevar os aportes, basta que você passe a aplicar uma quantia maior todos os meses, ou solicite, junto à sua instituição financeira, a elevação do valor a ser debitado da sua conta.

Agora, para mudar o perfil da carteira, pode haver dois caminhos. Se o seu plano tiver um perfil “multifundos” - do tipo que permite investir em diferentes fundos por meio de um único produto, e mudar de um para outro quando o investidor desejar -, basta entrar em contato com a sua instituição financeira (assessor ou gerente de investimentos) e solicitar a readequação da carteira para um perfil mais arrojado do que o atual.

O próprio BTG tem um produto desse tipo, em que o plano tem mais de 20 produtos sob o seu chapéu. “Se o cliente quiser sair, por exemplo, de um fundo de ações para um de renda fixa, ele pode apenas solicitar por e-mail ao seu assessor”, explica Gabriel Escabin.

Esse tipo de produto permite, por exemplo, que o investidor comece com uma carteira mais arrojada e passe a deixá-la mais conservadora à medida que vai se aproximando da aposentadoria, o que é o ideal. Ou, caso tenha começado com uma carteira excessivamente conservadora, que vá aos poucos adicionando risco.

Outra forma de readequar a sua carteira é fazendo a chamada portabilidade, disponível para qualquer investidor de previdência privada.

Por meio desse procedimento, você consegue trocar de plano dentro da própria instituição financeira ou entre instituições financeiras diferentes, sem custo algum, sem pagar IR e sem perder o prazo de investimento, importante para quem contratou a tabela regressiva de imposto de renda.

Se você sente que seu plano é muito caro ou muito conservador, e deseja um plano com taxas menores e maior diversificação na carteira, basta solicitar a portabilidade. Eu explico como o procedimento funciona nesta outra matéria.

Recado especial para quem tem um plano de previdência com tábua atuarial antiga e deseja, no futuro, contratar uma das modalidades de renda, e não fazer resgates programados: ao fazer portabilidade, você perde a sua tábua atuarial original e automaticamente contrata uma tábua nova.

As tábuas novas tendem a ser mais desvantajosas. Então pode ser que manter o seu plano mais caro e conservador seja mais interessante. Não deixe de simular a sua renda futura caso esteja considerando a troca. Eu falo mais sobre esse assunto nesta matéria.

Caso a portabilidade realmente não seja vantajosa no seu caso, uma alternativa é manter a previdência antiga e contratar uma previdência nova, adicional, mais barata e diversificada para complementar a primeira.

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos

Camaçari, Rio de Janeiro e Osasco tem novos milionários da Lotofácil; Mega-Sena e Quina acumulam prêmios maiores