Opções para viver de renda em tempos de juros baixos

Está cada vez mais difícil, mas nem tudo está perdido para aqueles que amam uma renda pingando mensalmente na conta. Existe uma certa estratégia, realizada com opções, que ainda consegue oferecer rendas bastante elevadas

O que não falta por aí é gente indignada com a rentabilidade da poupança, não é mesmo?

Também, pudera. A caderneta, que chegou a superar 8% de retorno nos anos de 2015 e 2016, deve fechar o ano de 2020 com um rendimento inferior a 2%.

Isso em termos nominais, né? Porque se formos descontar a alta dos preços (do arroz, por exemplo), é bem provável que o rendimento anual passe para o campo negativo.

Mas se você quer saber a minha opinião, eu acho isso ótimo.

Chance única

A poupança em níveis miseráveis é ótimo para o desenvolvimento do país. Já falei isso aqui no Seu Dinheiro antes, e volto a dizer: ninguém se sente incentivado a tomar risco em um país onde se dobra o patrimônio sem risco a cada 6 anos – que era o caso nos tempos de Selic em 14%.

E quando eu digo ninguém, é ninguém mesmo.

Leia Também

O pequeno empreendedor não vai querer abrir uma lojinha de roupa em seu bairro e ajudar na geração local de empregos. O fundo multibilionário também não vai se arriscar a participar da implementação de um gasoduto caríssimo, o que contribui para o atraso no desenvolvimento da infraestrutura do nosso país.

Por isso, a poupança nos níveis atuais representa uma chance única para o nosso desenvolvimento.

Ótimo para o Brasil, ruim para os rentistas, que nem pelos dividendos das empresas estão sendo ajudados.

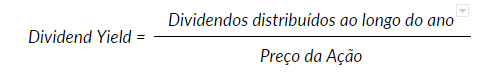

O dividend yield (razão entre os dividendos distribuídos e o preço dos ativos) despencou desde 2016, influenciado pela própria Selic. Isso indica que o montante pago em forma de dividendos despencou na comparação com o preço das ações.

Até dá para observar um pico no início de 2020, mas ele não foi causado pelo aumento nos dividendos distribuídos, e sim pela queda vertiginosa no preço das ações em março por causa do Covid.

Mas o yield já retornou para baixo dos 3% nas últimas semanas e voltou a jogar água no Chopp dos rentistas.

As últimas rendinhas intactas

Está cada vez mais difícil, mas nem tudo está perdido para aqueles que amam uma renda pingando mensalmente na conta.

Existe uma certa estratégia, realizada com opções, que ainda consegue oferecer rendas bastante elevadas, mesmo no cenário atual.

Aliás, se existe um momento onde a renda dessa estratégia é interessante, esse momento é agora, já que os investidores continuam bastante receosos por causa do Covid-19.

Nos momentos de estresse, todo mundo quer comprar opções para se proteger. E o preço das opções se multiplica por três, quatro, cinco vezes.

Mas como é que nós podemos nos aproveitar disso?

Vendendo essas opções sobrevalorizadas.

A estratégia

A primeira coisa que você deve estar se perguntando é: como é que eu vou vender um ativo que eu não tenho?

Pois saiba que isso é totalmente permitido no universo das opções. A seguir eu apresento um exemplo para você entender como funciona a estratégia (não é uma recomendação de investimento).

Ao vender essa opção, o montante da venda vai cair na sua conta um dia depois.

Então, digamos que você vendeu 200 opções por R$ 1,00 cada. Um dia depois pingará R$ 200 em sua conta na corretora.

200 x R$ 1,00 = + R$ 200

Esse dinheiro é seu, não importa o que acontecer com o mercado nas semanas seguintes.

Qual é o risco?

Como você deve imaginar, parece bom demais sair por aí vendendo o que não tem sem ter de oferecer nada em troca.

Realmente, não é tão simples assim.

No caso das opções, mais especificamente das puts (opções de venda), ao vendê-las você assume o compromisso de comprar uma determinada ação, por um preço combinado.

Parece complicado, mas não é.

Imagine que aquelas 200 puts que você vendeu por R$ 200 eram da mineradora Vale.

Isso quer dizer que, na pior das hipóteses, você terá de comprar 200 ações da companhia – o que, na verdade, seria uma ótima ideia, dado que VALE3 é uma das ações sugeridas na série As Melhores Ações da Bolsa.

| Vendeu 200 puts de VALE3 ⇨ Recebe R$ 200 Pior cenário possível ⇨ obrigado a comprar 200 VALE3 |

É por causa desse "pior cenário possível" que precisamos deixar guardado um montante suficiente para conseguir comprar as tais 200 VALE3 caso seja necessário.

Esse montante é conhecido como garantia, e é ele quem vai definir a renda da operação.

Se você se compromete a comprar VALE3 por, digamos, R$ 55,54, terá de deixar guardado na corretora um montante equivalente a:

Garantia: 200 x R$ 55,54 = R$ 11.108

Isso porque, se o pior dos cenários acontecer, você precisará de R$ 11.108 para cumprir com a sua obrigação de comprar 200 VALE3 por R$ 55,54 cada.

No pior cenário, que é a ação cair depois que você montou a operação, você terminará a estratégia com R$ 200 mais as 200 ações de Vale que se comprometeu a comprar.

Pior cenário: R$ 200 + 200 VALE3

Perceba que mesmo no pior cenário você continuou com aqueles R$ 200 recebidos e foi obrigado a comprar 200 ótimas ações. Ou seja, o "pior cenário" nem é tão ruim assim, e só vai acontecer quando a ação cair forte depois que você montar a estratégia.

Cadê a minha renda?

Depois de toda essa apresentação, finalmente poderemos focar no assunto renda, que é o que nos interessa aqui.

Na grande maioria das vezes – se a estratégia for montada adequadamente, pelo menos – você não precisará comprar as ações.

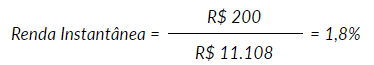

Ou seja, aqueles R$ 11.108 serão deixados na corretora por um breve período, em troca dos R$ 200 que você receberá instantaneamente ao vender as puts de Vale.

Traduzindo para renda isso significa:

Agora você deve estar se perguntanto:

"Poxa, Ruy. Todo esse blá blá blá para me mostrar uma oportunidade de renda de menor ainda que a taxa Selic?"

Calma, é muito mais do que parece.

Renda o ano todo

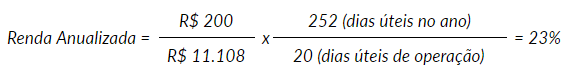

Essa operação que acabamos de comentar dura em torno de um mês – cerca de 20 dias úteis.

Ou seja, esses 1,8% é a renda que você teria nesses 20 dias. Mas nada te impede de repetir essa operação durante o ano inteiro (252 dias).

Ao fazer isso, calculamos o que eu gosto de chamar de Renda Anualizada.

23% é a renda que você conseguiria extrair dessa estratégia se repetisse a operação durante o ano todo nas mesmas condições.

Isso é dez vezes maior que a taxa Selic no mesmo período. Melhorou bastante, não é?

É claro que as condições podem mudar: às vezes o preço da opção cai ou sobe um pouco, às vezes a duração da operação aumenta, mas como você pode ver na tabela abaixo, é possível realizar operações com Rendas Anualizadas elevadas e consistentes o ano todo:

| Data | Opção | Renda Imediata | Renda Anualizada |

| 13/01/20 | ITUBN34 | 1,80% | 19% |

| 23/01/20 | HYPEN34 | 1,50% | 22% |

| 14/01/20 | EGIEO18 | 1,40% | 17% |

| 19/02/20 | HYPEO35 | 1,54% | 22% |

| 15/04/20 | VIVTQ50 | 3,72% | 40% |

| 15/05/20 | RAILR19 | 3,53% | 43% |

| 19/05/20 | RADLR999 | 2,90% | 39% |

| 15/06/20 | CSANS66 | 2,90% | 43% |

| 29/06/20 | RAILS21 | 2,10% | 31% |

| 06/07/20 | LRENT399 | 2,10% | 29% |

| 28/07/20 | RAILT51 | 2,05% | 34% |

| 07/08/20 | B3SAU595 | 3,20% | 26% |

| 20/08/20 | RADLU105 | 2,78% | 32% |

| 20/08/20 | RAILU207 | 2,32% | 27% |

| 21/08/20 | VALEU595 | 1,96% | 29% |

| 29/09/20 | LRENV382 | 1,86% | 26% |

| 29/09/20 | VALEV590 | 1,66% | 23% |

É verdade que algumas vezes a operação não saiu como o esperado e fomos obrigados a comprar as ações.

Aqui entra a dica mais valiosa do dia: caso você queira fazer esse tipo de estratégia, opere apenas com opções de ações que você goste e esteja disposto a comprar.

Por exemplo, no Flash Trader, gostamos de operar com opções de B3SA, RAIL, VALE, CSAN, LREN, RENT entre outras que fazem parte de um grupo seleto de empresas bem tocadas, com alta rentabilidade e que nos deixariam confortáveis caso virássemos acionistas.

Quer renda recorrente?

Se você achava que opções serviam somente para obter aqueles ganhos estrondosos que acontecem de vez em quando, deve ter se surpreendido com essa outra faceta delas: geração de renda recorrente.

Para falar a verdade, essa estratégia – conhecida como Venda Coberta de Put – é uma das minhas preferidas no mercado de opções, especialmente agora que a Selic está no chão e todo mundo está morrendo de medo dos impactos do Covid-19 no mercado.

Nesta semana, inclusive, nós aproveitamos para sugerir uma operação com opções de Vale, idêntica ao exemplo que eu utilizei na coluna de hoje.

Se você é fã de uma fonte de renda recorrente pingando na sua conta todos os meses, tenho certeza que você vai adorar a Venda Coberta de Put.

Deixo aqui o convite para conhecer mais sobre essa estratégia, que é figurinha carimbada no Flash Trader.

Mas já adianto que só pode participar quem estiver disposto a correr o risco de ter de comprar ótimas ações.

Se você é daqueles que querem uma renda de dois dígitos sem correr risco algum, seu lugar é bem longe das opções.

Um grande abraço e a até a próxima!

Banco do Brasil (BBAS3) terá a pior rentabilidade (ROE) em quase uma década no 2T25, prevê Goldman Sachs. É hora de vender as ações?

Para analistas, o agronegócio deve ser outra vez o vilão do balanço do BB no segundo trimestre de 2025; veja as projeções

Investidor ainda está machucado e apetite pela bolsa é baixo — e isso não tem nada a ver com a tarifa do Trump, avalia CEO da Bradesco Asset

Apetite por renda fixa já começou a dar as caras entre os clientes da gestora, enquanto bolsa brasileira segue no escanteio, afirma Bruno Funchal; entenda

Com ou sem Trump, Selic deve fechar 2025 aos 15% ao ano — se Lula não der um tiro no próprio pé, diz CEO da Bradesco Asset

Ao Seu Dinheiro, Bruno Funchal, CEO da Bradesco Asset e ex-secretário do Tesouro, revela as perspectivas para o mercado brasileiro; confira o que está em jogo

FII Arch Edifícios Corporativos (AIEC11) sai na frente e anuncia recompra de cotas com nova regra da CVM; entenda a operação

Além da recompra de cotas, o fundo imobiliário aprovou conversão dos imóveis do portfólio para uso residencial ou misto

As apostas do BTG para o Ibovespa em setembro; confira quem pode entrar e sair da carteira

O banco projeta uma maior desconcentração do índice e destaca que os grandes papéis ligados às commodities perderão espaço

Na guerra de tarifas de Trump, vai sobrar até para o Google. Entenda o novo alerta da XP sobre as big techs

Ações das gigantes da tecnologia norte-americana podem sofrer com a taxação do republicano, mas a desvalorização do dólar oferece alívio nas receitas internacionais

Ibovespa come poeira enquanto S&P 500 faz história aos 6.300 pontos; dólar cai a R$ 5,5581

Papéis de primeira linha puxaram a fila das perdas por aqui, liderados pela Vale; lá fora, o S&P 500 não sustentou os ganhos e acabou terminando o dia com perdas

O Brasil não vale o risco: nem a potencial troca de governo em 2026 convence essa casa de análise gringa de apostar no país

Analistas revelam por que não estão dispostos a comprar o risco de investir na bolsa brasileira; confira a análise

Trump tarifa o Brasil em 50%: o que fazer agora? O impacto na bolsa, dólar e juros

No Touros e Ursos desta semana, o analista da Empiricus, Matheus Spiess, analisa os impactos imediatos e de médio prazo das tarifas para o mercado financeiro

Ibovespa cai, dólar sobe a R$ 5,57 e frigoríficos sofrem na bolsa; entenda o que impacta o setor hoje

Enquanto Minerva e BRF lideram as maiores perdas do Ibovespa nesta segunda-feira (14), a Brava Energia desponta como maior alta desta tarde

Na batalha da B3, Banco do Brasil (BBAS3) volta a perder para o Itaú (ITUB4) em junho, mas segue à frente de Bradesco (BBDC4)

Em junho, as ações do banco estatal caíram para o quarto lugar em volume negociado na B3, segundo levantamento do DataWise+

Gestores de fundos imobiliários passam a ficar otimistas, após sentimento negativo do 1º semestre; saiba os motivos

Após pessimismo da primeira metade do ano, sentimento vira e volta para o campo positivo, com destaque para os setores de escritórios e aluguel residencial

Petrobras (PETR4) e Vale (VALE3) se salvaram, mas não a Embraer (EMBR3); veja as maiores altas e quedas do Ibovespa na última semana

Bolsa brasileira sentiu o impacto do tarifaço de Trump, sobretudo sobre as empresas mais sensíveis a juros; BRF (BRFS3) fechou com a maior alta, na esteira da fusão com a Marfrig (MRFG3)

Trump volta a derrubar bolsas: Ibovespa tem a maior perda semanal desde 2022; dólar sobe a R$ 5,5475

A taxação de 35% ao Canadá pressionou os mercados internacionais; por aqui, a tarifa de 50% anunciada nesta semana pelo presidente norte-americano seguiu pesando sobre os negócios

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

XP aponta seis ações defensivas para enfrentar o novo choque de 50% imposto pelos EUA — e duas possíveis beneficiadas

Enquanto a aversão a risco toma conta do mercado, a XP lista seis papéis da B3 com potencial para proteger investidores em meio ao tarifaço de Trump

Ibovespa escapa da sangria após tarifas de Trump, mas cai 0,54%; dólar sobe a R$ 5,5452

Após o anúncio da tarifa de 50% sobre produtos brasileiros, que deve entrar em vigor em 1 de agosto, algumas ações conseguiram escapar de uma penalização dos mercados

Embraer (EMBR3) não é a única a sofrer com as tarifas de Trump: as ações mais impactadas pela guerra comercial e o que esperar da bolsa agora

A guerra comercial chegou ao Brasil e promete mexer com os preços e a dinâmica de muitas empresas brasileiras; veja o que dizem os analistas

Um novo segmento para os fundos imobiliários? Com avanço da inteligência artificial, data centers entram na mira dos FIIs — e cotistas podem lucrar com isso

Com a possibilidade de o país se tornar um hub de centros de processamento de dados, esses imóveis deixam de ser apenas “investimentos diferentões”

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP