O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Atividade econômica fraca e inflação baixa, em grande parte causadas pela pandemia, devem levar o Copom a mais uma vez cortar a taxa básica de juros; dados futuros vão guiar novas decisões

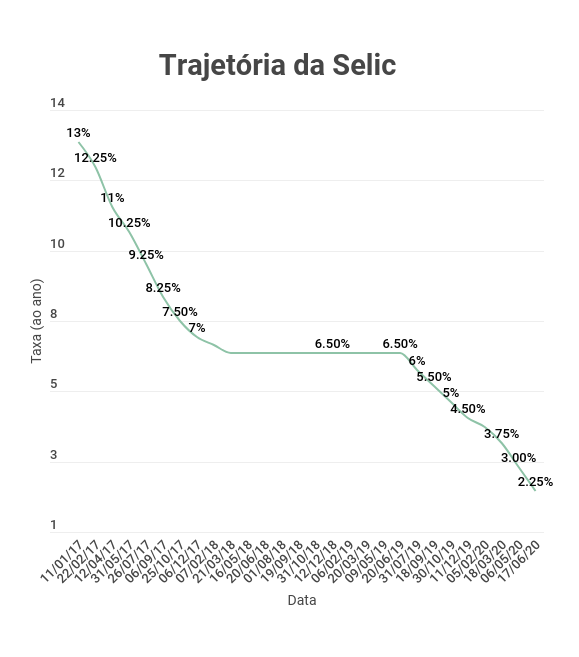

O Banco Central deve anunciar nesta quarta-feira (5) a redução da Selic, de 2,25% para 2%, marcando o fim do ciclo de cortes iniciado em julho de 2019 — quando o patamar era de 6,5%. Essa é expectativa da maior parte do mercado financeiro, que se baseia no cenário macroeconômico e nas sinalizações do BC.

Após a última reunião do Comitê de Política Monetária (Copom), o anúncio de redução da Selic foi acompanhado de um recado de que restaria apenas um corte “residual” na decisão seguinte. A mínima histórica de 2% seria suficiente para comportar os atuais níveis de expectativas de inflação e atividade econômica em processo de retomada.

Especialistas com quem eu conversei ainda destacaram o cenário externo, com a indicação do Federal Reserve (o BC dos Estados Unidos) de que manterá os juros entre 0% e 0,25% ao ano por um longo período.

A sinalização é boa para países emergentes, que têm espaço para manter as taxas em níveis baixos sem afastar os investidores — quanto maior o diferencial de juros, maior o número de agentes querendo aplicar o dinheiro nos títulos.

Entre 50 instituições consultadas pelo Projeções Broadcast, do grupo Estado, 43 esperam por um corte de 0,25 ponto nesta quarta-feira, para 2,00% ao ano. Sete casas aguardam pela manutenção da taxa básica em 2,25% ao ano.

Para o pesquisador da área de economia aplicada do FGV IBRE Marcel Balassiano, é improvável que o BC brasileiro siga exatamente o mesmo caminho dos EUA, reduzindo a Selic para próximo de zero num futuro próximo. “O Brasil tem fragilidades estruturais, sendo a maior delas a fiscal. Desde 2014, o país gasta mais do que arrecada.”

Leia Também

Comum no mercado e na academia, a tese é de que as perspectivas fiscais podem piorar, com incerteza acerca dos gastos direcionados à pandemia, afetando as expectativas de inflação em um horizonte mais longo. O que justificaria uma cautela.

Mas a visão de limite de mínima para juros não é consenso, apesar de majoritária. O sócio-fundador da gestora Perservera, Guilherme Abbud, por exemplo, diz acreditar que o BC vai se dar conta de que ainda dá para reduzir mais a Selic - ele fala em taxa próxima de 1% no final do ano.

Para Abbud, o país passa por uma recessão que não é cíclica, mas de balanços: as pessoas e empresas estão endividadas. "A gente acha que o salto de eficiência do BC será quando ele se convencer de que o problema é a deflação e sinalizar que os juros ficarão baixos por muito tempo."

A diminuição gradual da taxa básica de juros marcou parte dos últimos 12 meses do BC. Mas a trajetória teve surpresas: no início do ano, a instituição indicava que poderia manter a Selic nos níveis de 4,50%, mas recalibrou as expectativas com o surgimento da pandemia.

Para a economista da Toro Investimentos, Paloma Brum, mesmo sendo de perfil conservador, o BC agiu de maneira rápida diante da crise. "Mas tem que lembrar que o estímulo econômico não é o todo da política monetária. O que é da alçada da instituição, acredito que ela tem feito", diz.

A covid-19 colocou no horizonte a queda brutal da economia e inflação muito baixa. Hoje, a expectativa do mercado é de que o Produto Interno Bruto (PIB) caia 5,66% em 2020 e a inflação termine o ano a 1,63%, segundo o Boletim Focus.

Ter preços sob controle é essencial para a tomada de decisão do BC. A taxa básica de juros é uma ferramenta da instituição para alcançar a meta de inflação — estipulada pelo Conselho Monetário Nacional (CMN) em 4% neste ano, com intervalo de tolerância de 1,5 ponto percentual para cima ou para baixo.

Ao reduzir a Selic, a tendência é diminuir os custos do crédito e incentivar a produção e o consumo. Por outro lado, os juros mais baixos significam rendimentos menores para as aplicações de renda fixa.

O investidor comum ouve há alguns meses que é preciso correr mais riscos para obter retornos que anteriormente eram possíveis em títulos públicos, por exemplo.

É um cenário que não deve mudar tão cedo. Ainda que a taxa volte a subir no próximo ano, dificilmente chegará a dois dígitos, ao menos é o que indicam os agentes financeiros.

Segundo a edição mais recente do Focus, a Selic deve terminar o próximo ano a 3%. Em 2023, chegaria a 6%. O mercado espera que a taxa chegue ao final deste ano a 2%, de acordo com a pesquisa.

Os juros a mínimas históricas são uma das explicações para a bolsa ter retomado o patamar emblemático dos 100 mil pontos, mesmo com a projeção de tombo do PIB.

Balassiano, da FGV, explica que os ativos financeiros operam em um tempo diferente da economia real. "As dinâmicas são diferentes. A bolsa não vai subir no momento em que a vacina for descoberta: de certa forma, isso já está sendo precificado aos poucos", diz.

O analista-chefe da Capital Research, Samuel Torres, diz que a queda da economia real tem "algum impacto" no mundo financeiro. Ele alerta que, como a bolsa está otimista, há o risco de que ela volte a cair com o surgimento de algum dado dececpionante. "Mas não para o patamar de 60 mil pontos."

Ele e outros especialistas lembram do dólar como proteção para a carteira de investimentos, apesar de não arriscarem em que faixa a moeda norte-americana vai terminar o ano. Em outros momentos, os juros baixos influenciaram a divisa a ameaçar tocar R$ 6 - no entanto, passando por um forte alívio no último mês.

No total, já são 13 as estações de Metrô de São Paulo que adotaram o sobrenome de companhias

Lotofácil é dividida entre dois ganhadores. Quina desencanta e sai para bolão com dez participantes. Todas as demais loterias sorteadas pela Caixa Econômica Federal na noite de quarta-feira (11) acumularam.

Gigantes da tecnologia anunciam projetos bilionários de data centers no país, mas o consumo massivo de energia e água levanta alertas entre especialistas e ambientalistas

A surpreendente história de como George Clooney transformou gratidão em 14 malas com um milhão de dólares em cada para seus melhores amigos

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê