O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

É difícil ficar bravo, quando há tanta razão para continuar otimista com os fundamentos da Bolsa brasileira

Você sobreviveu à semana passada? Se sim, ótimo. Sinal de que tem lido minhas poucas e humildes palavras. Caso não as tenha apenas lido, mas também seguido alguma coisa do que eu disse, ao menos na margem, deve ter comprado um pouquinho de proteção, como ouro ou moeda forte (dólar, por exemplo).

Se foi isso, meus parabéns. Muito provavelmente o retorno consolidado de sua carteira deve ser superior ao de muito profissional no mercado atualmente. Gente de ponta.

Não me leve a mal. Não sou do tipo que prega apocalipse ad eternum para que, algum dia no futuro, esteja finalmente certo, de modo que minhas provocações acabam funcionando de um jeito de outros.

Não. Nunca.

Sou daqueles que tem completa noção de que até um relógio quebrado mostra a hora certa duas vezes ao dia.

Aliás, por mais controverso que possa soar, o cara (eu no caso) que agora diz ter falado da importância de ouro para proteger as carteiras de investimento também é o mesmo otimista que está esperando a Bolsa tocar, em um futuro próximo, a marca dos 150 mil pontos.

Leia Também

Antes que me perguntem: sim, existe fundamento para acreditar nisso. E sim, é possível gostar de ouro e Bolsa ao mesmo tempo.

Na verdade, as posições são complementares e não antagônicas, como um olhar mais desatento poderia pressupor.

Todos já estão cansados de ouvir como a Bolsa sofreu na semana passada, tendo atravessado a pior semana desde 2011. Loucura total. Caos.

Mas enquanto uns choram, outros vendem lenço. Poderíamos, inclusive, traçar um paralelo com uma das últimas brilhantes observações de Lester Burnham em "American Beauty" (1999):

"Acho que eu deveria estar muito puto pelo que aconteceu comigo. Mas é difícil ficar bravo, quando há tanta beleza no mundo.”

Deveríamos estar putos devido a Bolsa ter despencado? Se o leitor está tão otimista como eu, deve ter algo como 40% de exposição à Bolsa.

Em minha opinião, não, não deveríamos.

Lester não teria medo do Coronavírus. É difícil ficar bravo, quando há tanta razão para continuar otimista com os fundamentos da Bolsa brasileira

Não sou ingênuo também. Tenho convicção de que as medidas tomadas, em especial na China, para o combate do novo vírus afetarão no curto prazo a cadeia de suprimento global e, consequentemente, os indicadores mais importantes da economia mundial.

Contudo, vale lembrar que, em geral, o mercado costuma extrapolar os efeitos de longo prazo de ruídos de cauda conjunturais.

O que eu quero dizer? Que o mercado (aqui leia-se os agentes de mercado) adora exagerar quando toma um susto. Acredito ter sido esse o caso.

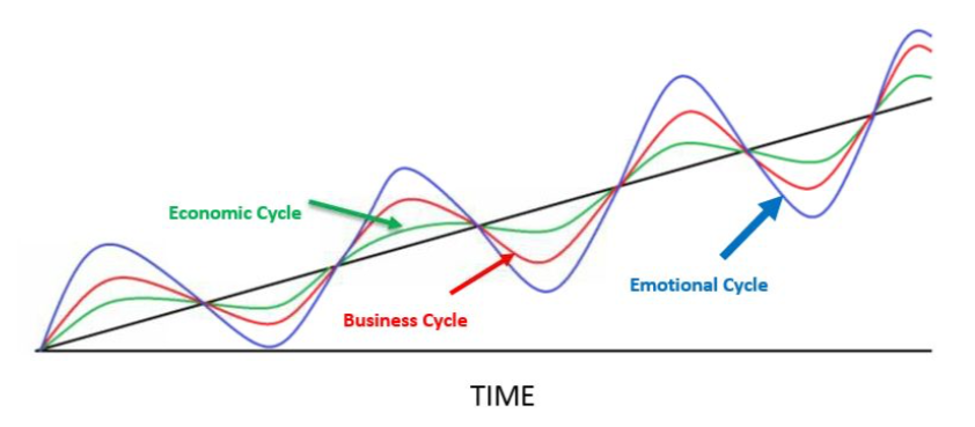

Note abaixo um gráfico interessantíssimo. Ele descreve o movimento dos ciclos econômicos, empresariais e sentimentais. Veja como, grosso modo, o ciclo emocional é o de maior amplitude. Isso porque gostamos de viver a vida com emoção.

Basicamente, após um exagero que nos leva ao fundo do poço (vale), vivenciamos uma alta ainda mais acentuada. Quando os ciclos econômicos e empresariais se unem em apoio então, nem se fale.

O que eu quero dizer é que acredito ter verificado uma única janela de oportunidade para esse grande Bull Market iniciado em 2016. É provavelmente uma das últimas chances de se pegar esse ciclo com maior intensidade antes que uma desaceleração mais forte chegue no exterior.

Na prática, a necessidade imperativa é de ir comprando algumas coisas que acabaram ficando bem baratas com o sell off da semana passada.

A Bolsa tem que subir, pois não faz sentido que ela permaneça nos patamares atuais. Vivemos em um país que passa por um momento de ciclo econômico favorável, em estágio de plena recuperação, somado ao início da potencial pujança empresarial que vem em seguida.

Além disso, o Brasil passa pelo maior, mais profundo e mais abrangente programa de reformas estruturantes de sua história. Não existe outro país emergente no momento que esteja se propondo a mudar tanto para melhor em tão pouco tempo.

A consequência óbvia, paralelamente à política fiscal restritiva, monetária expansionista e cambial depreciativa, é que ativos de risco se tornam cada vez mais atrativos aos agentes econômicos locais e, posteriormente, ao estrangeiros.

Meu entendimento aponta para ETFs (fundos de índice) como estando entre as principais oportunidades na classe dos investidores responsavelmente ousados.

É o caso do SMAL11, fundo negociado em Bolsa que busca replicar o retorno do índice de small caps do mercado acionário brasileiro. Dessa forma, é possível se expor de maneira diversificada, sempre controlando os riscos.

Ideias como essa são normais nas séries da Empiricus. O SMAL11 tem sido acompanhado de perto pelo próprio Felipe Miranda, estrategista-chefe da Empiricus, em sua publicação Carteira Empiricus, um dos best-sellers de Miranda ao lado de a Palavra do Estrategista.

Os convido a conferir essas e outras ideias lá na Empiricus!

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora