Porcentagem do CDI: uma âncora dos fundos de crédito e multimercados

A ancoragem é um viés cognitivo que temos ao nos basearmos ou nos apegarmos de forma intensa a uma informação quando tomamos uma decisão

“Muitos fenômenos da psicologia podem ser demonstrados experimentalmente, mas poucos podem de fato ser medidos. O efeito de âncoras é uma exceção.”

Esse trecho foi retirado do livro “Rápido e Devagar: Duas Formas de Pensar”, de Daniel Kahneman. Apesar de dispensar apresentações para os três leitores mais assíduos desta newsletter, Kahneman é professor de Psicologia, vencedor do prêmio Nobel de Economia de 2002 e referência em finanças comportamentais. Na obra, ele também apresenta seus estudos e medições de como o efeito de ancoragem afeta nossas decisões e pensamentos.

A ancoragem é um viés cognitivo que temos ao nos basearmos ou nos apegarmos de forma intensa a uma informação quando tomamos uma decisão. Para ilustrar melhor, um dos exemplos citados no livro de Kahneman é um caso em que visitantes do museu Exploratorium, em São Francisco (EUA), foram informados sobre os danos ambientais causados pelos petroleiros no Oceano Pacífico.

Depois, perguntava-se sobre sua predisposição de fazer uma contribuição anual para ajudar a salvar 50 mil aves marinhas prejudicadas até que esses vazamentos pudessem ser impedidos ou os culpados responsabilizados. A pesquisa separou os entrevistados em três grupos principais:

- Âncora baixa: perguntava-se se a pessoa estava disposta a doar US$ 5.

- Sem âncora: nenhum valor era mencionado.

- Âncora alta: sugeriam-se valores extravagantes, como US$ 400.

Como resultado, o primeiro grupo estava disposto a doar, em média, US$ 20. O segundo, US$ 64. E, no terceiro, a média subiu para US$ 143.

O simples fato de se mencionar um número na pergunta fez com que as pessoas estivessem dispostas a contribuir com valores completamente diferentes.

Leia Também

Donald Trump: como lidar com um encrenqueiro e sua guerra comercial

Sem olho por olho nem tiro no pé na guerra comercial com os EUA, e o que esperar dos mercados hoje

E o mesmo pode acontecer com expectativas de retorno de investimentos.

Considere o caso A, em que um fundo de crédito rendeu, nos últimos seis anos, o equivalente a 110% do CDI. Quanto você esperaria ganhar a partir de 2020?

Agora, pense no caso B: um fundo de crédito rendeu, em média, CDI + 1% ao ano no mesmo período e pode continuar com o mesmo retorno. Você o consideraria bom ou ruim?

Os casos A e B parecem completamente diferentes, mas você já percebeu que, com um CDI de 10%, o CDI + 1% foi equivalente a 110% do benchmark?

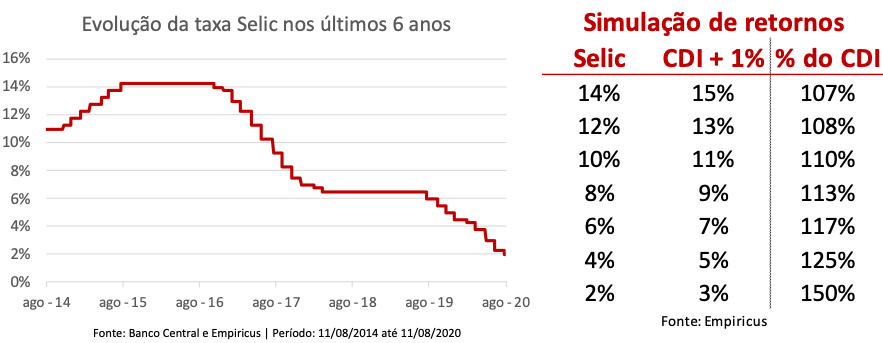

Nos últimos seis anos, a Selic média foi de 9,5% ao ano, como você pode ver abaixo no gráfico da esquerda. Se interpretarmos que a ata do Copom deu a entender que o BC não subirá a taxa básica de juros até 2021, o fundo que conseguir manter a média passada de excesso sobre o benchmark (isto é, CDI + 1%) deve ter um retorno equivalente a 150% do CDI.

De onde vem essa média de CDI + 1% dos fundos de crédito? Do famoso spread que embute os riscos relacionados ao não pagamento (default), à qualidade das garantias e a fatores de liquidez.

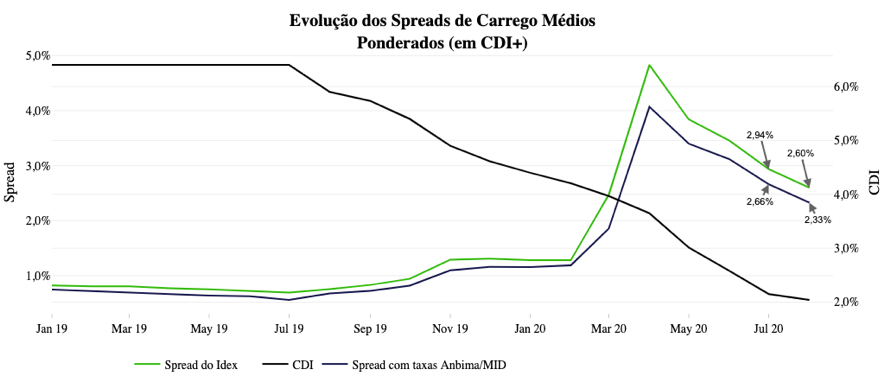

De acordo com Idex-CDI, índice de debêntures criado pela JGP, o spread de crédito (linha verde) no primeiro semestre de 2019 estava bem baixo, menos de 1% ao ano. Com a crise de liquidez que começou no segundo semestre, os spreads começaram a se abrir, atingindo a marca de quase 1,5%, o que já era incomum.

Com a pandemia de Covid-19, os spreads abriram ainda mais, alcançando, no pico, quase CDI + 5% ao ano. Desde então, eles se fecharam, chegando aos níveis atuais, ainda altos, de 2,6% ao ano.

É importante lembrar que um fundo de crédito não investe apenas em debêntures, existem outros ativos da categoria que servem como diversificação e como fontes alternativas de retorno que podem ser utilizadas para aumentar o resultado da carteira.

Se o fundo de crédito que rendia 110% do CDI continuar tendo um desempenho médio próximo a CDI + 1% ao ano ao longo do tempo, para onde poderá ir um multimercado que apresentava retornos entre 120% e 130% do CDI?

Provavelmente uma pergunta melhor seria: qual é o objetivo de retorno do multimercado?

Ao contrário do senso comum, os gestores não costumam usar a porcentagem do CDI para definir suas metas pessoais de performance, e sim o CDI + X% ao ano, sendo que “X” não é um valor inventado. Embora o processo seja mais complicado do que vou descrever, essa meta pessoal é derivada de uma medida de risco-retorno chamada índice de Sharpe.

Embora os assinantes da série Os Melhores Fundos já saibam que preferimos o índice de Sortino para análises de risco-retorno — por usar uma medida de risco mais adequada do que a volatilidade tradicional —, o Sharpe é mais simples e muito mais utilizado no mercado por ser de mais fácil interpretação.

Criado por William Sharpe, vencedor do Nobel de Economia de 1990, o índice mede a relação entre o retorno do fundo acima do seu benchmark e sua volatilidade, facilitando a comparação com outras carteiras. Portanto, quanto maior o Sharpe, mais eficiente é a estratégia. O Santo Graal desse índice ocorre quando o fundo consegue se manter acima de 1, pois, para cada unidade de risco, ele estaria entregando mais de uma unidade de retorno sobre o referencial.

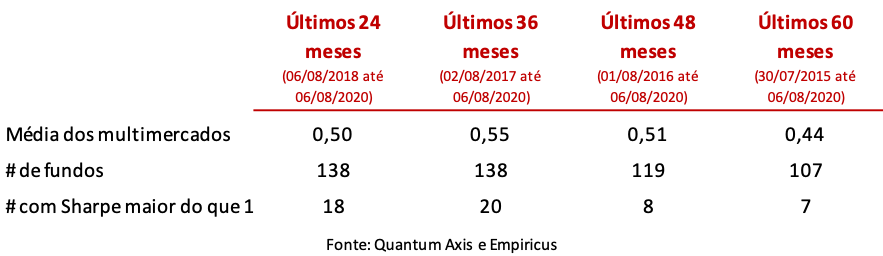

Dessa forma, um gestor com volatilidade de 6%, para ter um Sharpe igual a 1, precisaria entregar CDI + 6% ao ano. É aí que a brincadeira fica séria, pois superar essa meta não é tarefa fácil. Selecionando 138 fundos multimercados com pelo menos três anos de existência e, fazendo uma média de seu Sharpe para diferentes janelas, chegamos à tabela abaixo:

Apenas 20 fundos conseguiram Sharpe superior a 1 nos últimos 36 meses. Os 7 fundos que conseguiram a mesma façanha em 60 meses também fazem parte desse grupo de 20.

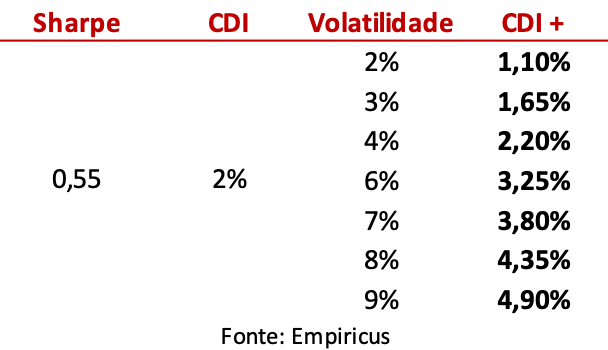

Se assumirmos que o Sharpe médio dos últimos 36 meses vai se manter constante, a tabela abaixo simula quais seriam os retornos para fundos de diferentes volatilidades:

Se assumirmos que o Sharpe médio dos últimos 36 meses vai se manter constante, a tabela abaixo simula quais seriam os retornos para fundos de diferentes volatilidades:

Um retorno de CDI + 3,25% ao ano, que é o esperado para esse Sharpe com uma volatilidade de 6%, já é bom. Nos últimos três anos, os multimercados sugeridos na série Os Melhores Fundos de Investimento tiveram volatilidade média de 5,9% com Sharpe de 0,69, chegando à média de CDI + 4,07% ao ano, o que é ainda melhor. No entanto, não há garantia de que isso continue acontecendo.

Minha intenção não é criar uma nova ancoragem, meu único objetivo é mostrar que os alfas gerados por essas classes não necessariamente foram impactados da forma como você pode estar imaginando.

Enquanto números representam o passado e o que já aconteceu — e não o que teria acontecido —, os gestores responsáveis por essas estratégias estão vivendo um momento único em 2020.

Novas oportunidades lucrativas no mercado de crédito podem surgir, alguns multimercados vão se aventurar em novas classes de ativo ou regiões, outros verão necessidade de aumentar sua volatilidade. Provavelmente, muitos deles vão explorar cada vez mais estratégias quantitativas, seja como auxílio no acompanhamento do mercado, seja na gestão em si, como é o caso dos fundos sistemáticos.

De todas as mudanças possíveis nessas classes, esperamos uma delas com muita ansiedade. Além do risco de criar um efeito de ancoragem, é muito estranho abrir um e-mail que mostra o retorno dos fundos em % do CDI e a carta da gestora só falar em excesso do benchmark.

Gestores, quem será o primeiro a divulgar as lâminas em CDI +?

Para quem perdeu a hora, a 2ª chamada das debêntures da Petrobras, e o que mexe com os mercados hoje

Futuros de Wall Street operam em queda com guerra tarifária e à espera de dados da inflação ao consumidor (CPI) e balanços trimestrais de gigantes como JPMorgan e Citigroup

A corrida da IA levará à compra (ou quebra) de jornais e editoras?

A chegada da IA coloca em xeque o modelo de buscas na internet, dominado pelo Google, e, por tabela, a dinâmica de distribuição de conteúdo online

Anatomia de um tiro no pé: Ibovespa busca reação após tarifas de Trump

Em dia de agenda fraca, investidores monitoram reação do Brasil e de outros países ao tarifaço norte-americano

O tarifaço contra o Brasil não impediu essas duas ações de subir, e deixa claro a importância da diversificação

Enquanto muitas ações do Ibovespa derretiam com as ameaças de Donald Trump, um setor andou na direção oposta

Trump na sala de aula: Ibovespa reage a tarifas de 50% impostas pelos EUA ao Brasil

Tarifas de Trump como o Brasil vieram muito mais altas do que se esperava, pressionando ações, dólar e juros

Rodolfo Amstalden: Nem cinco minutos guardados

Se um corte justificado da Selic alimentar as chances de Lula ser reeleito, qual será o rumo da Bolsa brasileira?

Quando a esmola é demais: Ibovespa busca recuperação em meio a feriado e ameaças de Trump

Investidores também monitoram negociações sobre IOF e audiência com Galípolo na Câmara

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP