O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A atual guerra quente entre o banco e a XP apenas nos mostrou uma coisa: que precisamos de uma alternativa além dos grandes bancos e da própria XP

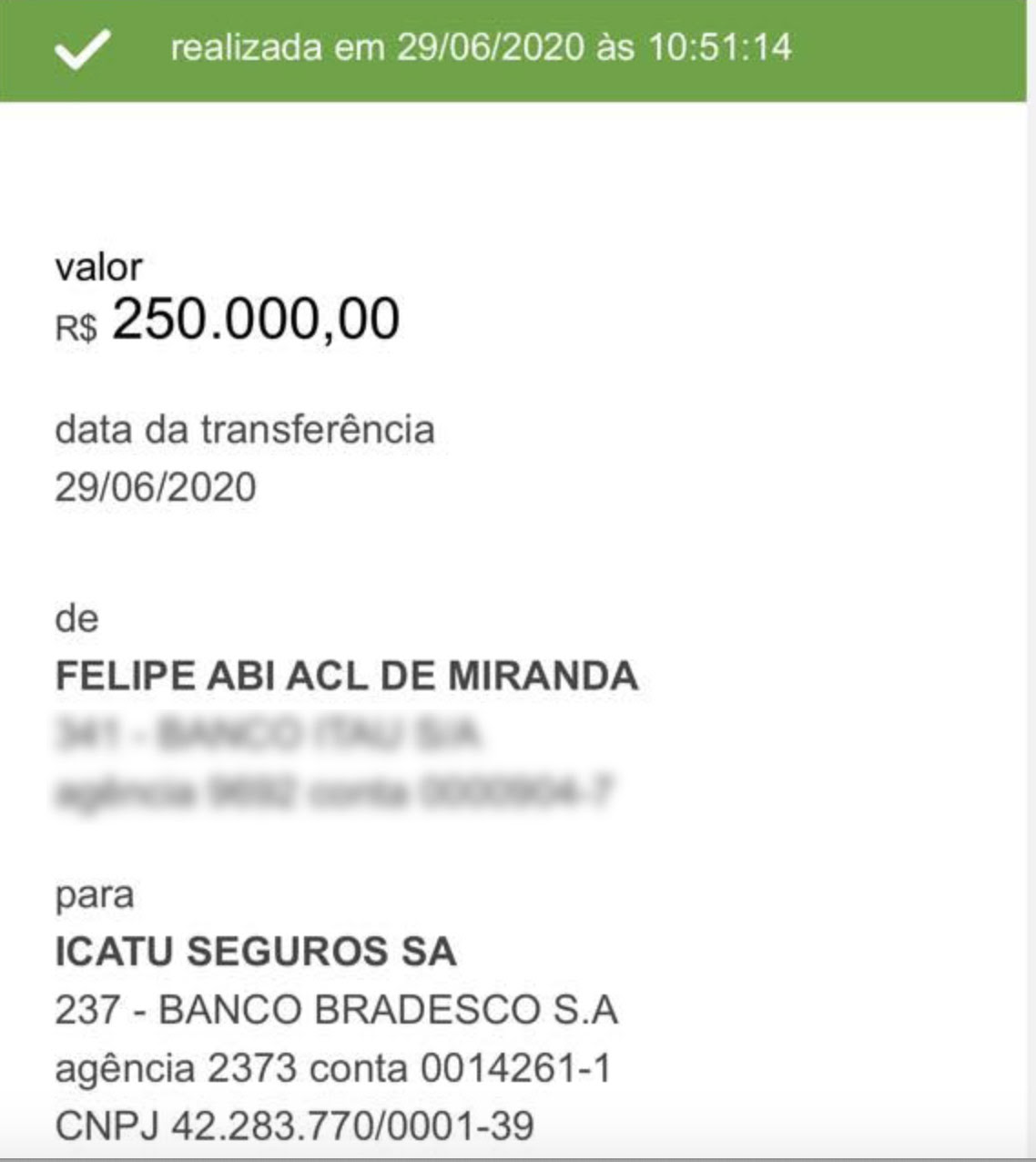

Deixa eu lhe mostrar uma coisa:

Desculpe pelas imagens aparentemente repetidas. São duas transferências mesmo. Há um limite de movimentação pelo meu app do Itaú e, por isso, para evitar ter de ir na agência (confesso que eu ia até antes da pandemia), dividi em duas parcelas.

Não publiquei as TEDs para exigir meus coletinhos, fique claro. Nada contra também. Sou um liberal/liberal. Torcedor fanático do time de Adam Smith, David Ricardo, John Locke, Stuart Mill, Milton Friedman, Friedrich Hayek — é tanto craque que precisaríamos chamar o Zagallo para escalar todo mundo, como naquela Seleção de 1970, embora a Faria Lima já conviva com vários de seus próprios velhos lobos.

Cada um se veste como quiser. Só não é a minha, como também não é embarcar no “maior empreendimento de todos os tempos”. Por favor, se algum dia eu entrar numa loucura dessas, me tragam para o chão. Defendam-me de mim mesmo. Deixo isso para as pirâmides do Egito, a Torre Eiffel, a muralha da China, o Coliseu, sei lá. Não há qualquer trip egoica em postar essas duas imagens, fique claro.

Hoje, a Vitreo deu forma e publicidade ao Carteira Universa Previdenciária, que era um sonho antigo meu e um pedido de vários assinantes nossos — a questão aparecia em qualquer live nossa, levantada pelos próprios investidores; as lives estão disponíveis para quem quiser ver. Como talvez os três leitores já sabem, as alocações da família Universa se apoiam na nossa publicação Carteira Empiricus.

A inserção das imagens com os dois aportes é feita nesse contexto. Fiz questão de publicá-las por algumas razões:

Leia Também

Hoje é um dia bastante importante e feliz. Não porque representa mais um avanço relevante em nossa parceria com a Vitreo ou a materialização de um desejo pessoal antigo. Mas porque temos a certeza de caminharmos na direção de fazer aquilo que é certo. Há um Felipe dentro de mim — e isso é 100% verdadeiro — que vibra a cada novo passo no caminho da virtude. Ele está contente nesta quarta-feira. Seja muito bem-vindo ao Carteira Universa Previdência, mais um avanço em prol daquilo que temos chamado de “indústria financeira 3.0”, por mais transparência e menos conflito de interesse. Quem ganha é o investidor.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora