Como os nuggets do McDonald’s deram origem a estratégia de Ray Dalio, que gerencia mais de US$ 150 bilhões

A história de Ray Dalio, que salvou a rede de fast-food de um problema e, de quebra, levou para casa sua galinha dos ovos de ouro

Quando o McDonald’s decidiu acrescentar nuggets em seu cardápio, deparou-se com um problema: as variações no custo do frango poderiam forçá-los a mexer com frequência nos preços do menu de toda a rede ou aceitar eventualmente uma margem menor.

O McDonald’s gostaria de proteger a operação, assim como fazia com o restante do cardápio, travando os custos por um período. Mas, infelizmente, não havia mercado futuro de frango e nenhum criador estava disposto a fechar um preço fixo para longos períodos com o nosso amigo Ronald, porque poderia ser pego de surpresa com a alta em seus próprios custos.

A resposta veio de Ray Dalio, à época um trader de commodities, moedas e crédito que prestava consultoria a empresas. Ele defendeu que o preço do frango era nada mais do que o preço do pintinho (que é barato) mais o do milho e o do farelo de soja.

As únicas variáveis que deveriam tirar o sono do produtor de frango que fechasse um contrato com o McDonald’s eram, portanto, os preços do milho e do farelo de soja. Dalio sugeriu combinar os dois em um contrato futuro sintético que iria proteger a exposição do produtor a flutuações de preço, permitindo a ele vender frango a um preço fixo à rede de lanchonetes.

Ou seja, mesmo que os preços dos dois insumos subissem, o criador ganharia a diferença no mercado financeiro, travando na largada sua margem.

E foi assim que os nuggets — minha refeição favorita no McDonald’s desde a tenra infância — foram parar em todos os cardápios do mundo em 1983. E ali nasciam também alguns dos fundamentos para a estratégia All Weather, gerida desde 1996 por Ray Dalio, hoje à frente da maior gestora de hedge funds do mundo, a Bridgewater.

Leia Também

Após fala de CEO, Magazine Luiza (MGLU3) faz esclarecimento sobre as projeções de faturamento para 2025

Conto tudo isso para que você entenda a dimensão da revelação que vou fazer agora: um passarinho me contou que a HMC Itajubá está prestes a criar no Brasil a possibilidade de acesso ao famoso All Weather — no qual está investido o patrimônio do trust do próprio Ray Dalio.

A estratégia All Weather é o resultado de uma busca por uma alocação de ativos confiável, que pode ser carregada para o longo prazo. É o filhote da procura por uma estratégia facilmente replicável, já que deveria sobreviver ao próprio Ray Dalio. Afinal, o objetivo era alocar seu próprio trust, ou seja, o patrimônio que sua família vai herdar quando ele faltar.

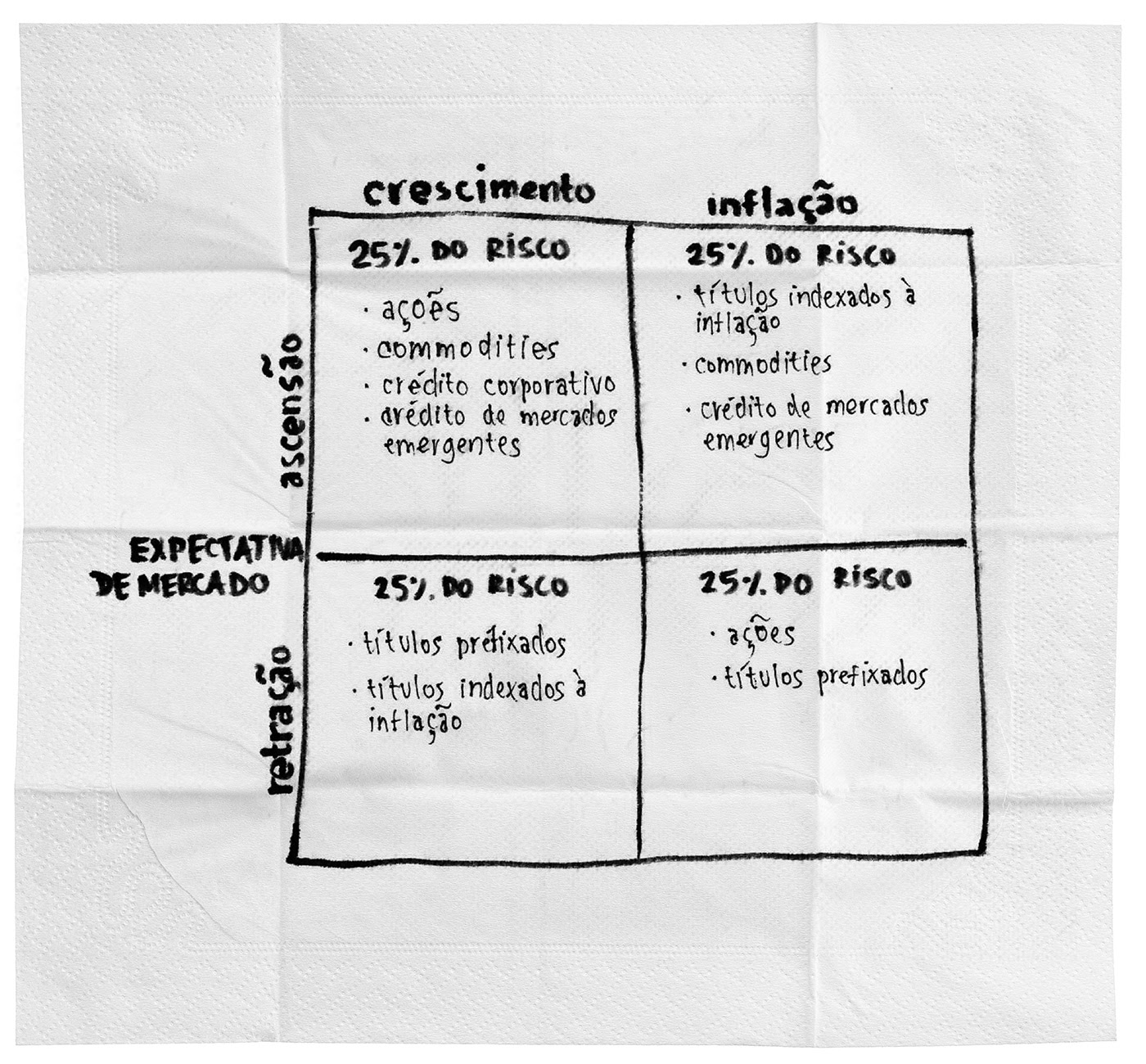

A equipe da Bridgewater diz, em um dos textos que descreve a estratégia, que ela pode ser esquematizada em um guardanapo de papel. Foi o que tentei fazer abaixo, com uma livre tradução para o idioma tupiniquim (na verdade, pedi ao colunista Nicholas Sacchi, cuja habilidade para caligrafia só não é maior do que o dom para escolher criptomoedas):

O princípio é simples: aceitamos que não sabemos o que o futuro nos reserva e, por isso, devemos dar pesos iguais para qualquer cenário e investir para ganhar com qualquer um deles. Por isso, o risco é dividido de forma igual no diagrama acima. E daí o nome do fundo: All Weather, ou seja, para todos os climas.

A ideia que viabilizou os nuggets do McDonald’s também está na alma do fundo: se qualquer ativo podia ser quebrado em diferentes componentes e, a seguir, somados para formar um todo com sentido, a equipe da Bridgewater entendeu que um portfólio também poderia.

Pelo que apuramos aqui, o retorno médio anualizado do All Weather é próximo a 9,3 por cento em dólar — o que pode não brilhar aos olhos de quem ainda não acordou para o mundo de juros de um dígito, mas é uma dádiva em moeda forte.

Cota murcha

Não tenho mais detalhes por enquanto, mas o produto local que investirá no All Weather de Ray Dalio deve nascer acessível somente a investidores qualificados, ou seja, que declarem mais de 1 milhão de reais em investimentos financeiros.

É nesse formato que têm sido lançadas as estratégias globais no mercado brasileiro.

Lamento que um investidor de menor porte não possa dedicar ao menos uma pequena fatia de seu patrimônio a esse tipo de fundo. Eu, na verdade, acho muito mais arriscado deixar todo o patrimônio investido no Brasil.

E, cá entre nós, acho que as regras são um pouco incoerentes. O investidor de qualquer porte de patrimônio pode alocar em fundos recheados de BDRs (recibos de ações de empresas estrangeiras negociados na Bolsa brasileira); em fundos indexados atrelados ao S&P 500 (índice da Bolsa americana); e até em COEs (Certificados de Operações Estruturadas) que oferecem o retorno alavancado de fundos lá de fora.

Por que os fundos locais que investem ao menos 67 por cento em produtos no exterior e que, para serem oferecidos aqui, já se enquadram em um monte de regras locais, não podem ser oferecidos a qualquer um também?

Cota cheia

Você deve ter lido por aí que o ministro da Economia, Paulo Guedes, planeja criar uma superagência juntando CVM, Susep e Previc. Do meu ponto de vista, uma padronização das regras para fundos de investimento, PGBLs, VGBLs e fundos de pensão facilitaria muito a vida.

Hoje as regras de cada regulador formam um grande quebra-cabeça. Investimento no exterior? Fundos oferecidos no varejo só podem 20 por cento, mas se for previdência aberta, apenas 10 por cento. Fundos de pensão? Até 10 por cento, desde que não respondam por mais de 15 por cento do patrimônio do fundo em que investem lá fora.

As regras também variam para alavancagem, fatia máxima investida em ações e outros infinitos temas.

Não é à toa que o mercado brasileiro é um dos maiores do mundo em número de fundos. Seria tão mais fácil pra todo mundo se o mesmo fundo pudesse ser acessado por FoFs dentro e fora da previdência aberta ou fechada...

Hoje nem se uma gestora cria um fundo adaptado às regras de fundos de pensão ele serve também necessariamente à previdência aberta, o que cria uma enorme ineficiência, já que cada produto novo parte de custos fixos altos.

Uma unificação das regras seria muito bem-vinda, mas, se não for pedir demais, gostaria que a referência fosse a CVM, mais flexível em seus limites.

Dados de clientes da Centauro são expostos, em mais um caso de falha em sistemas de cibersegurança

Nos últimos 10 meses, foram reportados ao menos 5 grandes vazamentos de dados de clientes de empresas de varejo e de instituições financeiras

Ataque hacker: Prisão de suspeito confirma o que se imaginava; entenda como foi orquestrado o maior roubo da história do Brasil

Apesar de em muito se assemelhar a uma história de filme, o ataque — potencialmente o maior roubo já visto no país — não teve nada de tão sofisticado ou excepcional

CVM facilita registro e ofertas públicas para PMEs; conheça o novo regime para empresas de menor porte

A iniciativa reduz entraves regulatórios e cria regras proporcionais para registro e ofertas públicas, especialmente para companhias com receita bruta anual de até R$ 500 milhões

Cinco ações empatam entre as mais recomendadas para o mês de julho; confira quais são

Os cinco papéis receberam duas recomendações cada entre as 12 corretoras consultadas pelo Seu Dinheiro

Abrasca defende revisão das regras do Novo Mercado e rebate críticas sobre retrocesso na governança

Executivos da associação explicam rejeição às propostas da B3 e apontam custos, conjuntura econômica e modelo de decisão como fatores centrais

Ação da Klabin (KLBN11) salta até 4% na bolsa; entenda o que está por trás dessa valorização e o que fazer com o papel

Pela manhã, a empresa chegou a liderar a ponta positiva do principal índice da bolsa brasileira

Megaprojeto da Petrobras (PETR4) prevê aporte de R$ 26 bilhões em refino com participação da Braskem (BRKM5). Mas esse é um bom investimento para a estatal?

Considerando todos os recursos, o investimento no Rio de Janeiro ultrapassa os R$ 33 bilhões; à Braskem caberá R$ 4,3 bilhões para a ampliação da produção de polietileno

Câmara chama Gabriel Galípolo para explicar possível aval do Banco Central à compra do Master pelo BRB

Operação já foi aprovada pela Superintendência-Geral do Cade e agora aguarda autorização da autoridade monetária

Oi (OIBR3) entra com pedido de recuperação judicial para duas subsidiárias

Segundo o fato relevante divulgado ao mercado, o movimento faz parte do processo de reestruturação global do grupo

Roubo do século: Banco Central autoriza C&M a religar os serviços após ataque hacker; investigações continuam

De acordo com o BC, a suspensão cautelar da C&M foi substituída por uma suspensão parcial e as operações do Pix da fintech voltam ao ar nesta quinta-feira

Embraer (EMBR3) ganha ritmo: entregas e ações da fabricante avançam no 2T25; Citi vê resultados promissores

A estimativa para 2025 é de que a fabricante brasileira de aeronaves entregue de 222 a 240 unidades, sem contar eventuais entregas dos modelos militares

Banco do Brasil (BBAS3) decepciona de novo: os bancos que devem se sair melhor no segundo trimestre, segundo o BofA

A análise foi feita com base em dados recentes do Banco Central, que revelam desafios para alguns gigantes financeiros, enquanto outros reforçam a posição de liderança

WEG (WEGE3) deve enfrentar um segundo trimestre complicado? Descubra os sinais que preocupam o Itaú BBA

O banco alerta que não há gatilhos claros de curto prazo para retomada da queridinha dos investidores — com risco de revisões negativas nos lucros

Oi (OIBR3) propõe alteração de plano de recuperação judicial em busca de fôlego financeiro para evitar colapso; ação cai 10%

Impacto bilionário no caixa, passivo trabalhista explodindo e a ameaça de insolvência à espreita; entenda o que está em jogo

Exclusivo: Fintech afetada pelo ‘roubo do século’ já recuperou R$ 150 milhões, mas a maior parte do dinheiro roubado ainda está no “limbo”

Fontes que acompanham de perto o caso informaram ao Seu Dinheiro que a BMP perdeu em torno de R$ 400 milhões com o ataque cibernético; dinheiro de clientes não foi afetado

Gol (GOLL54) encerra capítulo da recuperação judicial, mas processo deixa marca — um prejuízo de R$ 1,42 bilhão em maio; confira os detalhes

Apesar do encerramento do Chapter 11, a companhia aérea segue obrigada a enviar atualizações mensais ao tribunal norte-americano até concluir todas as etapas legais previstas no plano de recuperação

Vale (VALE3) mais pressionada: mineradora reduz projeção de produção de pelotas em 2025, mas ações disparam 2%; o que o mercado está vendo?

A mineradora também anunciou que vai paralisar a operação da usina de pelotas de São Luís durante todo o terceiro trimestre

Natura começa a operar com novo ticker hoje; veja o que esperar da companhia após mudança no visual

O movimento faz parte de um plano estratégico da Natura, que envolve simplificação da estrutura societária e redução de custos

Casas Bahia (BHIA3): uma luz no fim do túnel. Conversão da dívida ajuda a empresa, mas e os acionistas?

A Casas Bahia provavelmente vai ter um novo controlador depois de a Mapa Capital aceitar comprar a totalidade das debêntures conversíveis em ações. O que isso significa para a empresa e para o acionista?

Empresas do Novo Mercado rejeitam atualização de regras propostas pela B3

Maioria expressiva das companhias listadas barra propostas de mudanças e reacende debate sobre compromisso com boas práticas corporativas no mercado de capitais; entenda o que você, investidor, tem a ver com isso.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP