O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

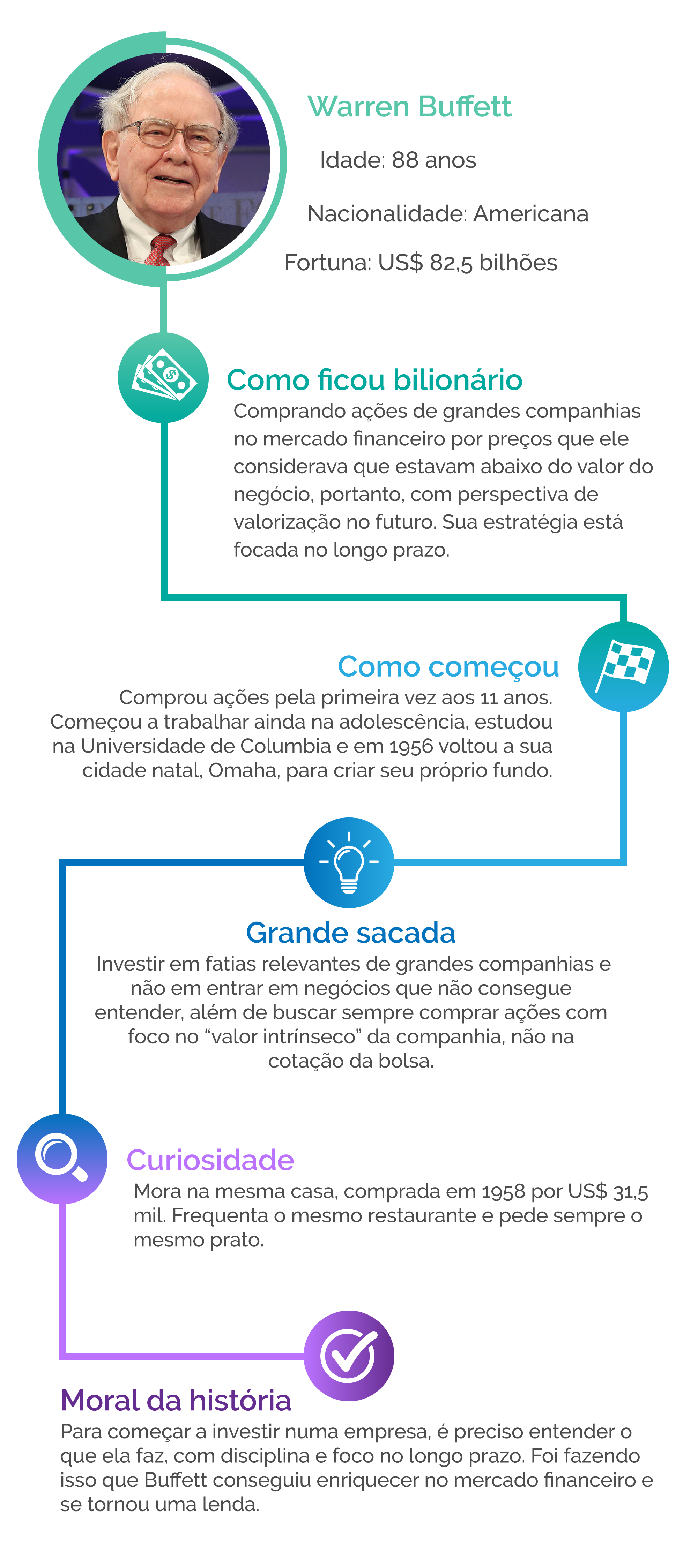

Filho de um operador da bolsa, que mais tarde se tornou congressista nos EUA, Warren Buffett comprou ações pela primeira vez aos 11 anos e hoje é dono de uma fortuna de US$ 82,5 bilhões

Um empresário chinês de 29 anos desembolsou o equivalente a R$ 18 milhões para almoçar com Warren Buffett numa churrascaria de Nova York. Ele venceu, com um lance recorde, um leilão online realizado anualmente pelo megainvestidor americano e cujo recurso vai direto para uma instituição de caridade. Só uma lenda teria esse prestígio. E foi o que Buffett se tornou.

Com fortuna avaliada em US$ 82,5 bilhões pela Forbes, o terceiro homem mais rico do mundo respira os ares do mercado financeiro desde muito cedo. Filho de um operador da bolsa, que mais tarde se tornou congressista nos EUA, Warren Buffett comprou ações pela primeira vez aos 11 anos. Ele investiu numa empresa petrolífera chamada Cities Service. Comprou os papéis por US$ 38 e os vendeu, depois de algumas quedas, por US$ 40.

Embora tivesse suportado os primeiros solavancos, com um pouco mais de paciência teria vendido por US$ 200 cada ação - um dos primeiros aprendizados até a consolidação de sua estratégia de investimento, focada no longo prazo. Foi nessa época que Buffett traçou a meta de se tornar milionário aos 35 anos.

O objetivo fez com que, ainda adolescente, ele começasse a cultivar certa obsessão por fazer seu dinheiro se multiplicar. E trabalhava duro para isso. Foi entregador de jornais, vendeu Coca-Cola, assinatura de revistas, bolas de golfe. Comprou um Rolls Royce velho e depois de reformá-lo, passou a cobrar US$ 35 por passeio. Também alugava máquinas de fliperama para barbearias. Em 1944, aos 14 anos, fez sua primeira declaração de imposto de renda. Entre os bens, sua bicicleta.

O talento para fazer dinheiro foi aperfeiçoado na Columbia Business School, da Universidade de Columbia, onde Warren Buffett ingressou em 1950 depois de ter sido rejeitado por Harvard. Lá ele teve contato com um de seus gurus, o professor Benjamin Graham, uma referência em análise fundamentalista de investimentos. Único aluno a tirar nota máxima com Graham, Buffett foi contratado, depois de formado, para trabalhar na gestora de investimentos do professor. Ganhava US$ 12 mil por ano. E seguia investindo.

Em 1956, voltou para sua cidade natal, Omaha, com economias de US$ 140 mil e criou seu próprio fundo, a Buffett Partnership, que em três anos já dava um retorno de 250% aos cotistas, enquanto o índice Dow Jones entregava 75%. Em uma década, o retorno era de 1.156%. Começava ali a se desenhar o fascínio pelo homem que mais tarde ficou conhecido como “oráculo de Omaha”.

Leia Também

Mesmo antes de fechar o fundo, em 1962, Buffett começou a comprar ações de uma empresa têxtil chamada Berkshire Hathaway. Pagou US$ 7,60 por ação. Três anos depois, assumiu o controle da companhia, que se tornou uma holding de investimentos e hoje detém participação em mais de 60 empresas, como Coca-Cola, Gillette, Goldman Sachs e seguradoras (um de seus negócios preferidos).

A Berkshire Hathaway vale US$ 500 bilhões na Bolsa de Nova York. Nos seus primeiros 40 anos, a empresa de Buffett investiu fortemente em negócios de seguros, mas de 2007 para cá passou a adquirir uma sucessão de grandes empresas industriais. Desembolsou mais de US$ 100 bilhões por cerca de 160 companhias nesse período.

A empresa pagou dividendos pela primeira vez em sua história em 1967 (US$ 0,10 por ação). Foi também a última vez em que isso aconteceu. Em todos os outros anos, Buffett garantiu que conseguiria investir melhor o lucro da Berkshire do que seus acionistas, se eles aplicassem os dividendos. Para honrar com esse compromisso, o megainvestidor americano está sempre atrás de aquisições parrudas - que nem sempre dão certo.

Em 2017, por exemplo, a Berkshire não conseguiu concluir as negociações para a compra de uma empresa elétrica no Texas, assim como se frustrou com os planos da aquisição da Unilever pela Kraft Heinz, gigante de alimentos que tem a empresa de Buffett e o fundo 3G, do brasileiro Jorge Paulo Lemann, como acionistas.

Ainda que tenha começado sua trajetória seguindo os passos de Ben Graham, Warren Buffett criou uma estratégia própria de investimento, em alguns casos até se distanciando bastante dos conselhos de seu mestre. Graham sempre defendeu uma carteira diversificada.

Para Buffett, diversificar é nada mais do que se “proteger da ignorância”. Ele prefere concentrar seu portfólio com fatias relevantes de grandes companhias, de modo que possa participar da tomada de decisão, principalmente no que diz respeito à alocação de recursos. Também não investe em negócios que não consegue entender - está aí uma das explicações para ter evitado por anos as empresas de tecnologia. Outro mantra de Buffett: comprar ações de um grande negócio por menos do que ele vale. E focar no “valor intrínseco” da companhia, não na cotação das ações.

Os investidores naturalmente gostam de olhar para a carteira da Berkshire em busca de pistas sobre o pensamento de Buffett. Suas declarações têm um peso impressionante nos movimentos do mercado. No ano passado, o anúncio de que investiria US$ 1 bilhão na Apple fez o valor da fabricante do iPhone registrar alta de US$ 19 bilhões em um único dia.

As cartas anuais que ele escreve aos seus acionistas são esmiuçadas por analistas financeiros e jornalistas. Todo ano ele reúne milhares de investidores em Omaha para a reunião anual da Berkshire - que ficou conhecida como “Woodstock for Capitalists”.

O colunista da revista Forbes Karl Kaufman participou do último encontro, em maio, com outros 20 mil investidores e descreveu o evento como uma celebração do capitalismo e do consumismo. Viu gente dormir na rua para garantir o melhor lugar, já que não há assento marcado na arena onde Warren Buffet e o sócio Charles Munger se apresentam.

“Até que ponto eles precisavam chegar ao palco para ver dois homens falarem sobre valor intrínseco e receita operacional?”, Kaufman escreveu. Por cinco horas, os dois velhinhos responderam às perguntas da plateia sobre sucessão e novos investimentos, já que desde 2017 a empresa mantém um caixa de mais de US$ 100 bilhões.

Apesar de ter um patrimônio de US$ 88 bilhões, Warren Buffett não é um bilionário que gosta de ostentar e de gastar. Ele mora na mesma casa, comprada em 1958 por US$ 31,5 mil. Frequenta o mesmo restaurante e pede sempre o mesmo prato. “Se eu quisesse, poderia contratar 10 mil pessoas para não fazerem nada além de pintar um retrato meu a cada dia do resto da minha vida”, disse certa vez ao falar do poder de compra do dinheiro.

“A partir de um determinado ponto o dinheiro não tem mais utilidade. O que me move é a conquista.”

Tanto é assim que, em 2006, Buffett anunciou que iria doar 85% do seu patrimônio para instituições de caridade. Em 2010, criou com Bill e Melinda Gates o projeto “The Giving Pledge”, que estimula bilionários a destinarem parte significativa de seu dinheiro à filantropia. De lá para cá, ele já doou cerca de US$ 30 bilhões.

A trajetória de Warren Buffett é, sem dúvida, inspiradora. Mesmo que para muitos investidores seja difícil reproduzir a tese de investimentos que ele construiu ao longo de seus 88 anos (já que são apostas concentradas e que, às vezes, vão na contramão do mercado), alguns de seus princípios podem ser facilmente seguidos até pelo mais inexperiente investidor.

Buffett costuma dizer que não é preciso fazer coisas extraordinárias para obter resultados extraordinários. Nada de cálculos complexos, gráficos baseados em cotações, programas de computador para escolher em que negócio investir. Ele prega simplicidade e diz que, para começar a investir numa empresa, é preciso entender o que ela faz. Foi fazendo isso, com disciplina e foco no longo prazo que Buffett conseguiu enriquecer lentamente no mercado financeiro e se tornou uma lenda. Não haverá outro como ele.

O certame, marcado para 13 de março, reúne 223 lotes de produtos que vão de eletrônicos a joias, com preços abaixo do mercado

Mineradora capitaliza reservas e incorpora duas empresass em meio a questionamentos do mercado sobre o fôlego das ações VALE3

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (26). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam.

Uma cidade do interior do Rio Grande do Sul foi considerada uma das cidades mais baratas para se comprar imóveis residenciais

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo

Pedro Jobim, economista-chefe e sócio-fundador da Legacy Capital é o convidado desta semana no podcast Touros e Ursos

Impacto é mais que o dobro do maior caso da história do fundo, mas Jairo Saddi diz que não há risco sistêmico e defende ajustes sem pressa

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira

Durante evento do BTG Pactual, Marco Freire afirmou que a inteligência artificial deve transformar empregos e investimentos no longo prazo, mas descarta ruptura imediata

Após DNA negativo, defesa recorre à tese em disputa bilionária pela herança de João Carlos Di Genio; veja os detalhes

Penalidade é aplicada automaticamente e pode chegar ao valor de R$ 1.467,35

Ao contrário: em um ano de juros muito altos, avanço machuca bastante o varejo e a indústria de transformação, disse economista-chefe do BTG.

Prazo termina hoje para concorrer a uma das 60 vagas com remuneração equivalente a cerca de 14 salários mínimos

Estudo do LinkedIn aponta competências técnicas e comportamentais em alta, destacando IA, gestão de projetos e comunicação estratégica em diferentes áreas

Aeronaves ficam isentas; 25% das vendas ao país terão taxa de 10%

Há processos e investigações envolvendo a Ambipar, Banco de Santa Catarina, Reag Investimentos, Reag Trust e outras empresas conectadas ao caso

Enquanto a Lotofácil tem vencedores praticamente todos os dias, a Mega-Sena pagou o prêmio principal apenas uma vez este ano desde a Mega da Virada.

Cidade do interior de Minas Gerais ficou conhecida por ser o ‘Vale da Eletrônica’ no Brasil

Autores de um novo estudo dizem que as bulas das estatinas deveriam ser alteradas para refletir a conclusão