O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Isso é muito mais comum do que você imagina, e há grandes chances de você ser acionista de alguma empresa que tem um Coringa como CEO ou presidente do Conselho

Eu nunca fui um grande fã de filmes de super-heróis, e confesso que passei a gostar menos ainda nos últimos anos, quando a Marvel passou a lançar praticamente um por semana.

Ainda assim, existem alguns que eu gosto bastante. Um deles é Batman: O Cavaleiro das Trevas, com o Coringa interpretado brilhantemente por Heath Ledger.

Em uma das cenas mais memoráveis do filme, o vilão coloca fogo em bilhões de dólares de notas empilhadas e diz: "não é sobre dinheiro, é sobre passar uma mensagem", enquanto assiste com prazer as notas queimarem.

Pode parecer loucura, mas tem muita empresa por aí que deixaria o Coringa orgulhoso. Elas demoram anos para juntar uma pilha de dinheiro e, num piscar de olhos, fazem bilhões de reais virarem cinzas.

Sabe o que é pior? Isso é muito mais comum do que você imagina, e há grandes chances de você ser acionista de alguma empresa que tem um Coringa como CEO ou presidente do Conselho.

Leia Também

Por exemplo, olha só o que ocorreu com a Natura. Em 2017, a companhia anunciou a compra da The Body Shop (TBS), que era uma rede de cosméticos em decadência na Europa, mas que a gestão da Natura entendia que poderia trazer uma expertise em lojas físicas que ela não tinha.

A Natura pagou 1 bilhão de euros, R$ 3,6 bilhões na taxa de conversão da época. Os anos passaram, os resultados não chegaram, e no fim de 2023 a Natura, enfim, vendeu a TBS, por apenas R$ 1,25 bilhão. Só nessa "brincadeira", a Natura perdeu quase R$ 2,5 bilhões.

E você achando que empresas não queimam dinheiro…

Desde cedo no mundo dos investimentos, aprendemos que é importante buscar por empresas lucrativas e geradoras de caixa.

O que ninguém vai te ensinar é que não adianta nada gerar um caminhão de caixa, se no fim do dia a gestão vai transformá-lo em cinzas. Muito mais importante do que gerar caixa, é saber utilizá-lo de maneira inteligente, é aí que se encontra a verdadeira fonte de geração de valor para o acionista.

Vamos voltar ao caso da Natura. Já ficou claro que a decisão de investir na The Body Shop foi uma furada.

Mas será que ela tinha outra escolha? Será que ela poderia ter dado outro destino para o dinheiro que foi investido na TBS?

A resposta é sim!

Ao invés de ter comprado a TBS, ela poderia não ter feito nada com o dinheiro. Se tivesse guardado os R$ 3,6 bilhões debaixo do colchão, teria deixado de perder R$ 2,5 bilhões nessa aventura. Ou seja, fazer absolutamente nada já seria uma decisão muito melhor para os acionistas. Mas calma, porque essa comparação pode ficar ainda pior.

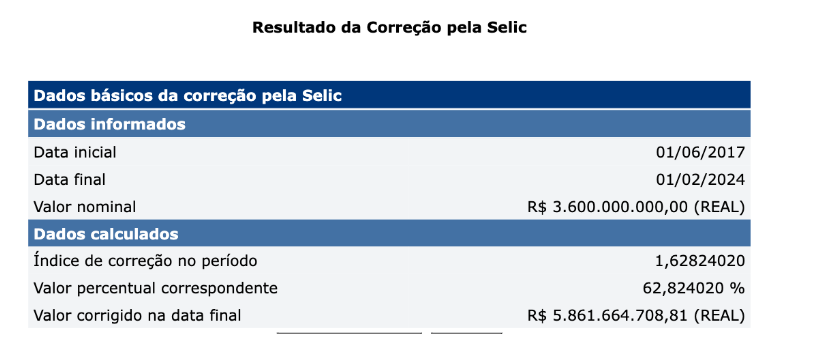

Imagine que, ao invés de ter comprado a TBS, os executivos da Natura decidissem distribuir a grana para os acionistas na forma de dividendos, e que todos esses acionistas juntos aplicassem o montante recebido em Tesouro Selic – a tabela abaixo mostra o valor corrigido pela taxa Selic do período.

Os R$ 3,6 bilhões teriam se transformado em R$ 5,86 bilhões! Ou seja, se os acionistas tivessem aplicado a grana no título mais seguro do mercado, ainda assim teriam conseguido um lucro de mais de R$ 2,2 bilhões, infinitamente melhor do que o prejuízo de mais de R$ 2 bilhões que a companhia teve com a aquisição da TBS.

E isso nos leva a uma conclusão que muitos CEOs, CFOs e até mesmo acionistas parecem não entender: crescer muitas vezes não é a melhor decisão para uma empresa.

A Natura é apenas um exemplo, mas existem incontáveis casos de companhias que teriam gerado retornos muito mais interessantes se tivessem apenas distribuído o dinheiro na forma de dividendos, ao invés de ter torrado o dinheiro dos acionistas em aquisições mirabolantes.

O problema é que, muitas vezes, investidores e executivos confundem crescimento com geração de valor, quando na verdade, até mesmo encolher pode ser a melhor estratégia para fazer as ações subirem.

A Alpargatas, dona das Havaianas, é outro exemplo de empresa que poderia apenas distribuir dividendos, mas teima em "queimar" o dinheiro dos acionistas.

No passado, a companhia pegava praticamente toda a ótima geração de caixa recebida com a venda de sandália Havaianas para fazer aquisições de marcas que não eram tão boas assim: Rainha, Topper, Osklen, Timberland, etc.

Todas elas trouxeram retornos ruins e, a partir de julho de 2017, quando o novo bloco de controle formado por Itaúsa e Cambuhy assumiu, o discurso mudou. Ao invés de gastar dinheiro comprando marcas que não geravam retorno, a companhia começaria a vender essas marcas e passaria a focar apenas nas Havaianas, sua galinha dos ovos de ouro.

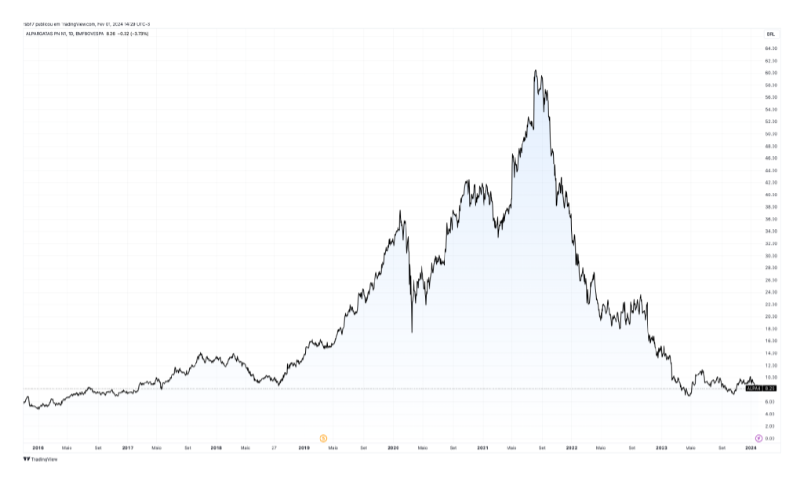

O tamanho da companhia diminuiu com a venda dessas marcas, mas as ações subiram, e muito: elas saltaram de R$ 10 para R$ 60 desde a entrada da Itaúsa no controle até agosto de 2021.

Infelizmente, tem coisas que parecem não mudar. Na segunda metade de 2021, a companhia voltou a querer crescer. Anunciou um investimento de US$ 475 milhões na Rothy's, que nem lucro dava. O que o mercado achou da aquisição? Veja você mesmo o que aconteceu:

O que eu quero que você entenda é que investir em empresas de crescimento nem sempre será uma boa alternativa, especialmente quando os executivos não têm a diligência necessária para fazer aquisições apenas quando elas fazem sentido.

Na verdade, como vimos nos casos de Natura, Alpargatas e outros tantos por aí, crescer significa destruir bilhões de valor quando feito sem a disciplina necessária.

Não me entenda mal, existem boas empresas de crescimento, mas essa não é uma categoria tão fácil para investir. É preciso ter muita confiança na capacidade e disciplina da gestão.

Muito provavelmente, se a Natura e a Alpargatas preferissem pagar dividendos ao invés de comprar qualquer ativo que aparecesse pela frente, elas estariam em uma situação muito melhor na bolsa hoje.

É por esse motivo que eu gosto tanto das boas pagadoras dividendos. Além da renda extra que proporcionam aos acionistas, elas normalmente são menos propensas a correr esses riscos de M&A.

Em alguns casos, essas empresas têm espaço para crescer, e fazem algumas aquisições vez ou outra, mas elas normalmente não precisam disso e só comprarão outra empresa ao invés de distribuir dividendos se isso realmente fizer sentido financeiro e estratégico.

Na série Vacas Leiteiras, buscamos exatamente esse tipo de empresa, uma estratégia que tem gerado bastante valor nos últimos anos.

Desde que Rodolfo, Richard e eu assumimos a série, nosso rebanho se valorizou 21%, ante uma alta de apenas 8% do Ibovespa.

Se quiser saber melhor sobre essa estratégia de investimento e conhecer a lista completa de ações da nossa carteira, deixo aqui o convite.

Um grande abraço e até a semana que vem.

Ruy

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia