UBS faz oferta de até US$ 1 bilhão para compra do Credit Suisse, diz jornal; transação pode ser fechada ainda hoje

Segundo o Financial Times, o acordo é costurado pelo BC da Suíça e pode resultar na maior combinação bancária da Europa desde a crise de 2008

Depois de ser ameaçado pela possível entrada de um forte concorrente na disputa pelo Credit Suisse, o UBS decidiu acelerar as negociações e fez uma oferta de até US$ 1 bilhão pelo rival na manhã deste domingo (19), segundo informações do Financial Times.

Já circulavam pela imprensa desde ontem rumores de que o UBS estaria cada vez mais próximo de fechar um acordo para ficar com os ativos do Credit.

Agora, ainda segundo o FT, a instituição financeira decidiu precificar a oferta em 0,25 francos suíços por ação a serem pagos em papéis do UBS. Vale destacar que as ações do Credit Suisse fecharam em 1,86 francos suíços na última sexta-feira (17).

Apesar da diferença entre a cotação e o preço oferecido pelo banco — que representaria um desconto de 86,56% nas ações —, fontes ouvidas pela Dow Jones Newswires indicam que o negócio pode ser fechado ainda hoje.

BC do país costura acordo

A transação é costurada pelo próprio Banco Central da Suíça (SNB) e pela Autoridade Supervisora do Mercado Financeiro Suíço (FINMA).

O objetivo com a união das duas maiores financeiras do país — no que seria a maior combinação bancária da Europa desde a crise de 2008 — é evitar que as dificuldades enfrentada pelo Credit contaminem todo o setor.

Leia Também

Para isso, as autoridades monetária estão dispostas a alterar as leis suíças que exigem a aprovação dos acionistas em transações do tipo.

Procurados pelo Financial Times, o SNB, a FINMA, o Credit Suisse e o UBS optaram por não comentar o tema.

- Já sabe como declarar seus investimentos no Imposto de Renda 2023? O Seu Dinheiro elaborou um guia exclusivo onde você confere as particularidades de cada ativo para não errar em nada na hora de se acertar com a Receita. Clique aqui para baixar o material gratuito.

Qual é a situação atual do Credit Suisse?

Vale relembrar que o Credit Suisse conseguiu um fôlego adicional com o anúncio de que o Banco Central do país forneceu uma linha de crédito de US$ 54 bilhões (R$ 285 bilhões).

Em comunicado conjunto, o BC e o órgão regulador do país afirmam que o Credit possui capital e liquidez para honrar o empréstimo.

O “PIX” emergencial veio depois que o principal acionista do Credit Suisse, o Saudi National Bank (SNB), se negou a ampliar a ajuda ao banco. O grupo saudita alega que não pode aumentar a participação na instituição, que já beira o limite estabelecido pelo regulador de 10%.

A notícia fez as ações do banco suíço recuperarem parte das perdas registradas nos últimos dias.. Porém, a alegria do Credit Suisse pode não durar muito.

Isso porque o Banco Central Europeu (BCE) elevou os juros em 0,50 ponto percentual na última quinta-feira (16), frustrando as expectativas de que BCs pelo mundo poderiam reduzir o ritmo do aperto monetário ganhou ainda mais força com a quebra do Silicon Valley Bank (SVB), no final de semana.

Além disso, há temores de que o Federal Reserve (Fed, o Banco Central norte-americano) também suba os juros em meio ponto percentual na reunião da semana que vem.

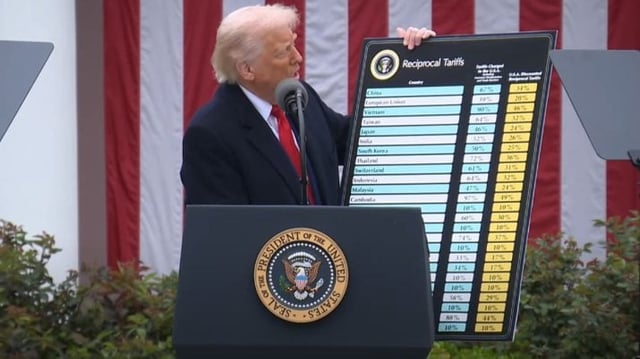

Trump cumpre promessa e anuncia tarifas de 20% a 30% para mais seis países

As taxas passarão a vale a partir do dia 1º de agosto deste ano, conforme mostram as cartas publicadas por Trump no Truth Social

Trump cedeu: os bastidores do adiamento das tarifas dos EUA para 1 de agosto

Fontes contam o que foi preciso acontecer para que o presidente norte-americano voltasse a postergar a entrada dos impostos adicionais, que aconteceria nesta quarta-feira (9)

O Brasil vai encarar? Lula dá resposta direta à ameaça de tarifa de Trump; veja o que ele disse dessa vez

Durante a cúpula do Brics, o presidente brasileiro questionou a centralização do comércio em torno do dólar e da figura dos EUA

As novas tarifas de Trump: entenda os anúncios de hoje com 14 países na mira e sobretaxas de até 40%

Documentos detalham alíquotas específicas, justificativas econômicas e até margem para negociações bilaterais

Trump dispara, mercados balançam: presidente anuncia tarifas de 25% ao Japão e à Coreia do Sul

Anúncio por rede social, ameaças a parceiros estratégicos e críticas do Brics esquentam os ânimos às vésperas de uma virada no comércio global

Venda do TikTok nos EUA volta ao radar, com direito a versão exclusiva para norte-americanos, diz agência

Trump já prorrogou três vezes o prazo para que a chinesa ByteDance venda as operações da plataforma de vídeos curtos no país

EUA têm medo dos Brics? A ameaça de Trump a quem se aliar ao bloco

Neste fim de semana, o Rio de Janeiro foi sede da cúpula dos Brics, que mandou um recado para o presidente norte-americano

Trump vai enviar carta para 12 países com proposta de ‘pegar ou largar’ as tarifas impostas, mas presidente não revela se o Brasil está na lista

Tarifas foram suspensas até o dia 9 de julho para dar mais tempo às negociações e acordos

Nem republicano, nem democrata: Elon Musk anuncia a criação de um partido próprio nos Estados Unidos

O anúncio foi feito via X (ex-Twitter); na ocasião, o bilionário também aproveitou para fazer uma crítica para os dois partidos que dominam o cenário político dos EUA

Opep+ contraria o mercado e anuncia aumento significativo da produção de petróleo para agosto

Analistas esperavam que o volume de produção da commodity continuasse na casa dos 411 mil bdp (barris por dia)

Onde investir no 2º semestre: Com Trump no poder e dólar na berlinda, especialistas apontam onde investir no exterior, com opções nos EUA e na Europa

O painel sobre onde investir no exterior contou com as participações de Andressa Durão, economista do ASA, Matheus Spiess, estrategista da Empiricus Research, e Bruno Yamashita, analista da Avenue

Trump assina controversa lei de impostos e cortes de gastos: “estamos entrando na era de ouro”

O Escritório de Orçamento do Congresso estima que o projeto de lei pode adicionar US$ 3,3 trilhões aos déficits federais nos próximos 10 anos

Como a volta do Oasis aos palcos pode levar a Ticketmaster a uma disputa judicial

Poucos dias antes do retorno dos irmãos Noel e Liam Gallagher, separados desde 2009, o órgão britânico de defesa da concorrência ameaça processar a empresa que vendeu 900 mil ingressos para os shows no Reino Unido

Cidadania portuguesa: quem tem direito e como solicitar em meio a novas propostas?

Em meio a discussões que ameaçam endurecer o acesso à nacionalidade portuguesa, especialistas detalham o cenário e adiantam o que é preciso para garantir a sua

A culpa é de Trump? Powell usa o maior evento dos BCs no mundo para dizer por que não cortou os juros ainda

O evento organizado pelo BCE reuniu os chefes dos principais bancos centrais do mundo — e todos eles têm um inimigo em comum

Agência vai na contramão de Trump e afirma que Irã pode voltar a enriquecer urânio nos próximos meses; confira a resposta de Teerã

Em meio a pronunciamentos dos governos iraniano e norte-americano neste fim de semana, o presidente francês, Emmanuel Macron, cobrou retorno do Irã à mesa de negociações

G7 blinda empresas dos EUA de impostos mínimos globais após pressão de Trump

O acordo para a tributação das companhias norte-americanas foi firmado em meio a uma decisão do governo Trump no megaprojeto de gastos

Trump tem vitória no Senado com avanço de megaprojeto de gastos, e Elon Musk solta o verbo: “Completamente insano”

Apesar da vitória, a votação não foi fácil. O projeto vem sendo criticado pela oposição e também por aliados, incluindo o CEO da Tesla

Recebendo currículos, Trump diz o que o candidato precisa ter para ser escolhido presidente do Fed

O mandato do atual chefe do banco central norte-americana acaba em maio do ano que vem e o republicano já está em busca de nomes para a sucessão

Será que deu ruim? Titãs de Wall Street passam por teste de estresse; confira se algum dos grandes bancos EUA foi reprovado

A avaliação considerou uma recessão global severa, com desemprego em 10% e queda acumulada do Produto Interno Bruto (PIB) real de 7,8%

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP