O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Durante teleconferência com analistas, o CFO da Taesa (TAEE11) confirmou que reduzir o pagamento de dividendos está no radar

A Transmissora Aliança de Energia Elétrica SA (Taesa/TAEE11) se tornou uma das empresas preferidas dos investidores na bolsa graças ao pagamento de dividendos gordos, daqueles que fazem os olhos brilharem. Mas, conforme já era sinalizado por alguns analistas, esse período de bonança pode ter acabado — ou estar bem perto do fim.

Isso porque, além dos resultados trimestrais divulgados na noite de quarta-feira (3), a empresa informou que pagará as "sobras" de dividendos correspondentes a 2022, num total de R$ 26 milhões.

O valor dos proventos será de R$ 0,07 por ação, que serão pagos até o dia 31 de dezembro deste ano para quem tivesse comprado papéis da Taesa até ontem. Mas não houve nenhuma palavra sobre os dividendos de 2023.

Esse anúncio fez muitos investidores se questionarem se a fonte de dividendos gordos secou e não faltaram perguntas sobre o assunto durante a teleconferência com analistas realizada na manhã desta quinta-feira (5).

Só para dar um exemplo e dimensionar as razões que deixaram muita gente de cabelo em pé: entre abril do ano passado e abril deste ano, a Taesa pagou 17,8% em dividendos, algo como um pouco mais de R$ 6 por ação.

Segundo Leonardo Bonorino, CFO da Taesa — que, aliás, está de saída do cargo assumido interinamente — o pagamento de dividendos tão fartos pode estar de fato com os dias contados caso a empresa julgue necessário para a redução do endividamento.

Leia Também

Hoje, o nível de alavancagem da Taesa é razoável, mas é preciso consirar que ele pode aumentar ainda mais diante dos planos ambiciosos da companhia para os próximos leilões de transmissão previstos para esse ano.

A empresa encerrou o trimestre com uma alavancagem de 3,9 vezes a relação dívida líquida/Ebitda.

"Não é um absurdo para uma empresa com resultados tão previsíveis como no segmento de transmissão, mas pode acabar dificultando a participação da companhia nos novos leilões", escreve Ruy Hungria, analista da Empiricus Research.

O CFO da empresa não foi muito específico ao esclarecer tais pontos durante o bate-papo com analistas mais cedo.

"Sempre discutimos qual a melhor maneira de gerar valor para o acionista e a redução de dividendos é um caminho, mas também temos outras alternativas", afirmou.

Bonorino ressaltou que algumas opções além dessa são avaliadas com frequência pela Taesa em busca de um nível de alavancagem saudável, seja com uma oferta subsequente de ações ou dívida, mas sem confirmar nada.

No início deste mês, o Brazil Journal informou que a companhia busca levantar entre R$ 1,5 bilhão e R$ 2 bilhões numa oferta de ações, já que precisa levantar dinheiro para participar dos leilões previstos para este ano e o próximo. Calcula-se que serão necessários R$ 50 bilhões para investimentos.

O próximo leilão já está agendado para julho deste ano, ou seja, quem quiser participar precisa ter dinheiro na mão dentro de praticamente dois meses.

Em seu balanço do primeiro trimestre deste ano, a Taesa (TAEE11) apresentou um lucro líquido regulatório de R$ 215 milhões, 47,3% a mais do que o dado observado um ano antes.

O resultado ficou acima do esperado pelo consenso da Bloomberg, que indicava um lucro de R$ 184 milhões.

De acordo com a Taesa, isso é reflexo do reajuste inflacionário do ciclo da receita anual permitida (RAP) e também do início de novas operações.

O lucro líquido IFRS, usado como base para o pagamento de dividendos, foi de R$ 386,8 milhões, queda de 30,9% ante os três primeiros meses de 2022.

Já a receita regulatória da companhia foi de R$ 598 milhões, uma alta de 13,7%. O Ebitda, que mede o resultado operacional, teve crescimento de 14,8% e chegou aos R$ 521,9 milhões.

Descubra a resposta para este e outros problemas envolvendo dinheiro no novo episódio de A Dinheirista, que resolve suas aflições financeiras com bom humor:

Na avaliação do analista Ruy Hungria, da Empiricus Research, ainda que a Taesa tenha sido capaz de entregar crescimento em receita, lucro e Ebitda, os papéis "já estão bem precificadas e guardam potencial muito limitado". Assim, ele acredita que as concorrentes possam ser mais atraentes.

O analista ainda elogia o bom controle de custos e despesas feitos entre os meses de janeiro e março, já que eles cresceram em ritmo menor que a receita e, assim, garantira ganhos de margem operacional.

Para a XP, o lucro líquido veio abaixo das estimativas, principalmente por conta das maiores despesas financeiras com novas emissões de dívida e da situação macroeconômica do Brasil.

A XP mantém sua recomendação neutra para o ativo, com preço-alvo de R$37 — potencial de alta de 2,7% se considerado o fechamento anterio.

Também em relatório, o Credit Suisse aponta que os resultados vieram razoáveis e levemente acima do esperado pelo banco, principalmente por conta do melhor desempenho dos custos gerenciáveis.

Já o Itaú BBA aponta que não viu "nada de novo" no balanço trimestral e ressalta que a alavancagem da empresa segue pressionada. Para a equipe, a Taesa tende a demorar para se desalavancar, tendo em vista que precisará fazer grandes investimentos nos próximos meses.

Nos cálculos dos analistas, a relação dívida líquida/Ebitda deve permanecer acima de 4 vezes nos próximos anos.

O Itaú BBA tem recomendação de venda para o ativo, com preço-alvo para o fim de 2023 de R$ 35,95 — potencial de alta de apenas 0,16%.

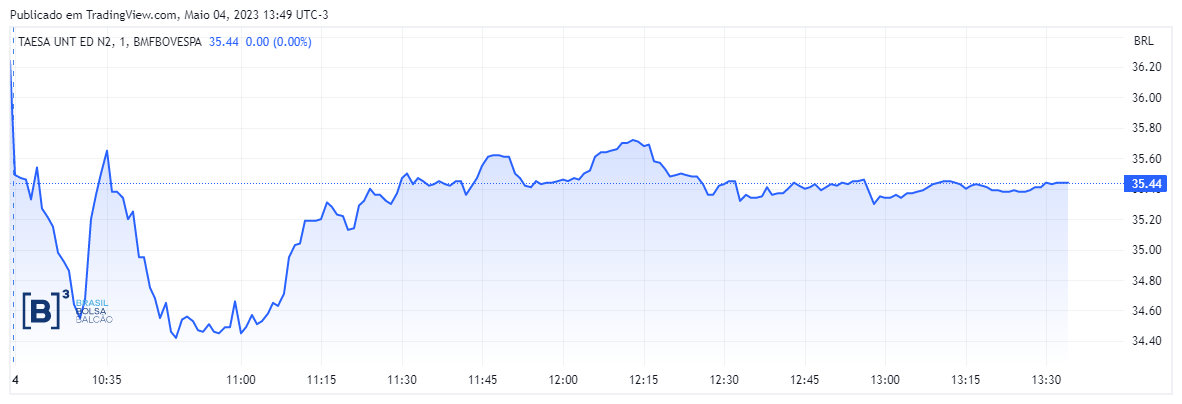

Após a divulgação dos resultados e da frustração dos investidores com a distribuição dos dividendos da Taesa, o papel recuava 1,43%, cotado a R$ 35,50 por volta das 13h49.

De acordo com dados compilados pela plataforma TradeMap, das 13 recomendações para o ativo, duas são de compra, oito são de manutenção e três são de venda.

Kepler Weber fecha acordo para combinação de negócios com a GPT; veja o que pode acontecer ao acionista de KEPL3

Com vencimentos pressionando o balanço, empresa estrutura linha bilionária e coloca ações da CSN Cimentos na mesa

A companhia informou que a operação está inserida em processo de reorganização administrativa, operacional, financeira e jurídica

Após alta de quase 30% em seis meses, banco avalia que o valuation ficou mais justo — mas um catalisador pode mexer com a ação

Negócio cria frota de 73 embarcações, muda o controle da companhia e consolida um novo peso-pesado no apoio offshore brasileiro

Custos sob controle e projetos em expansão reforçam cenário construtivo para a mineradora, mas valorização recente entra no radar dos analistas

A reorganização cria uma gigante de até R$ 50 bilhões, mas impõe uma decisão clara aos minoritários: aceitar a diluição e apostar em escala ou aproveitar a porta de saída

As ações da dona da bolsa acumulam alta de quase 70% em 12 meses; analistas divergem sobre a compra do papel neste momento

Nova gigante nasce com escala bilionária e mira Novo Mercado — mas o que muda para Rede D’Or, Fleury e Mater Dei?

Qualquer melhora na bolsa depende do sucesso da Qualicorp em conseguir se reerguer. “Continuamos a acreditar que a performance da ação está firmemente conectada ao sucesso do seu plano de turnaround”, escreve o BTG Pactual.

Banco separa ativos de saúde via IPO reverso da Odontoprev e aposta que mercado vai reprecificar a “joia escondida” no balanço

O catálogo da Warner Bros inclui franquias icônicas como “Harry Potter”, “Game of Thrones”, e personagens da DC Comics como Batman e Superman

Banco une operadora, hospitais, clínicas e participação no Fleury em um ecossistema de R$ 52 bilhões de receita — e já nasce mirando governança premium na bolsa

Dona da bolsa brasileira lucra R$ 1,4 bilhão no período, com crescimento em todos os segmentos

Remuneração será igual para ações ordinárias e preferenciais, com pagamento até 31 de agosto de 2026

Banco reconhece que a companhia mantém disciplina de custos e forte execução operacional, mas chama atenção para uma dinâmica perigosa para as ações

Balanço melhor que o esperado traz alívio aos investidores, mas projeções mais fracas para o início de 2026 limitam o otimismo

Com um caminhão de dívidas vencendo em 2025, o Pão de Açúcar (PCAR3) tenta alongar compromissos enquanto cortar custos. Mercado se pergunta se isso será o bastante

A empresa de saneamento possui 37% de participação de mercado no setor privado e tem como sócios a companhia Equipav, Itaúsa e o fundo soberano de Singapura

A agência de crédito elevou o rating da Azul de ‘D’ para ‘B-’, que ainda mantém a empresa em grau especulativo; entenda o que mudou