O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Vivo (VIVT3) mostrou boas tendências no 2T23, indicando que, após anos turbulentos, começa a ter uma guinada — e os dividendos agradecem

Nesta semana, a Vivo (VIVT3) apresentou um dos melhores resultados de sua história, o que rendeu uma alta de 5% para as ações no pregão da última quarta-feira (26).

Já comentamos sobre a companhia algumas vezes aqui no Sextou, e por que ela deveria fazer parte do portfólio de um investidor focado em dividendos.

Mas eu acho que muita gente não seguiu a recomendação — e agora que os papéis subiram forte, essas mesmas pessoas devem estar se questionando se ainda vale a pena investir em VIVT3.

Por isso, resolvi aproveitar a coluna de hoje para responder justamente essa pergunta. Mas antes, vale a pena comentar um pouco sobre os ótimos resultados do segundo trimestre e por que motivos esperamos um aumento dos dividendos no futuro.

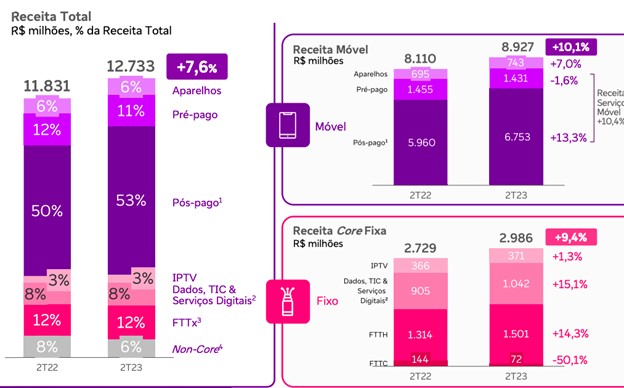

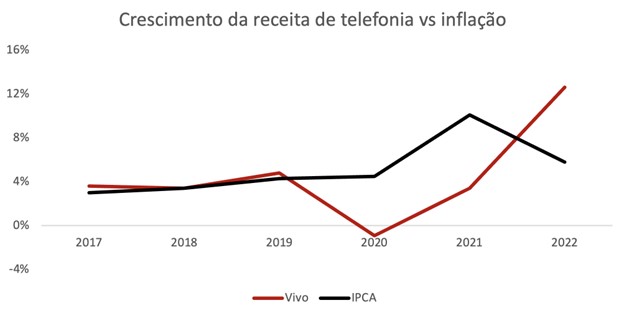

A receita "core", que considera apenas os negócios em ascensão — como móvel, fibra e B2B (serviços para empresas) —, aumentou 10% na comparação com o segundo trimestre de 2022.

Destaque para o negócio móvel (celulares), que viu o ARPU (receita média por usuário) crescer bem acima da inflação, ajudado por reajustes de preço, migração de clientes para o pós-pago e churn (cancelamento) abaixo da média.

Leia Também

Ainda nos negócios core, a receita fixa cresceu 9,4%, ajudada pela continuidade da expansão de fibra (FTTH) e também por um incremento dos serviços para empresas (B2B).

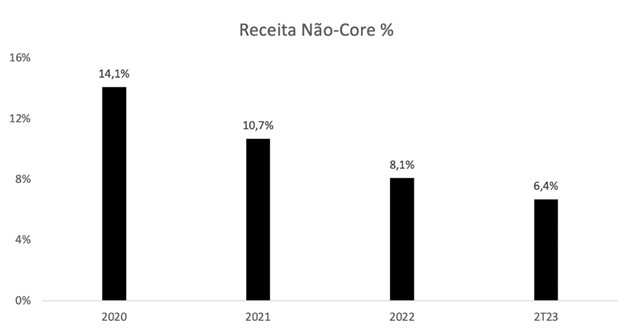

Apesar desse ótimo crescimento, a receita consolidada acabou se expandindo em menor ritmo, o que ainda é explicado pelo encolhimento dos negócios não core, como voz fixa e serviços de cabo.

Mesmo com esse vento contrário, a receita consolidada atingiu R$ 12,7 bilhões, um aumento de 7% e acima das expectativas do mercado.

Também gostamos do bom controle de gastos no trimestre: a linha aumentou apenas 5,5%, um ritmo bem mais moderado do que o visto no primeiro trimestre, em função de alavancagem operacional e do maior controle com custos comerciais e licenças para empresas.

Isso proporcionou um ganho de margem operacional (+1,2 p.p.) e permitiu ao Ebitda atingir R$ 5,1 bilhões, alta de 11% na comparação anual.

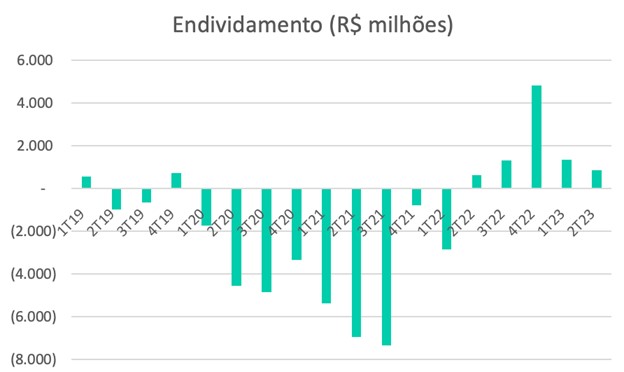

O resultado financeiro também melhorou no trimestre, marcando uma perda de R$ 486 milhões (19% menor em um ano), devido ao endividamento mais baixo na comparação com 2022, quando a companhia precisou se alavancar para adquirir os ativos da Oi e participar dos leilões de 5G.

Com a melhora do resultado operacional e financeiro, o lucro líquido atingiu R$ 1,1 bilhão, alta de 47% frente ao mesmo trimestre do ano passado, e bem acima das expectativas do mercado.

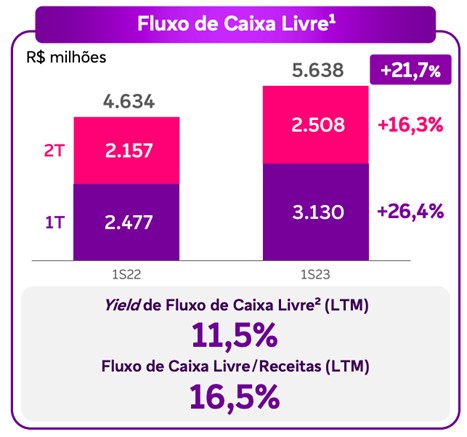

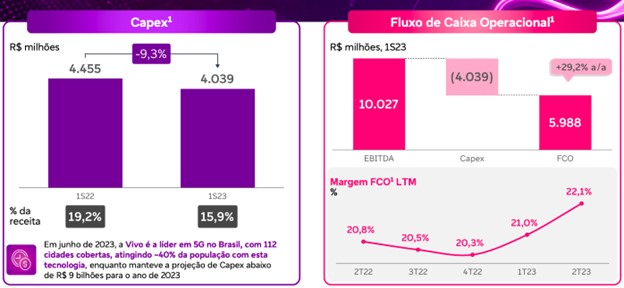

Importante lembrar que essa melhora também se refletiu no fluxo de caixa livre, que saltou de R$ 2,1 bilhões para R$ 2,5 bilhões no trimestre, com uma redução da necessidade de investimentos e também uma melhora no capital de giro.

É uma excelente notícia, porque aumenta as perspectivas de dividendos e deve ajudar a trazer de volta investidores que abandonaram o papel nos últimos anos.

Poucas coisas desanimam mais um investidor focado em dividendos do que ver a sua vaca leiteira reduzir a distribuição de proventos.

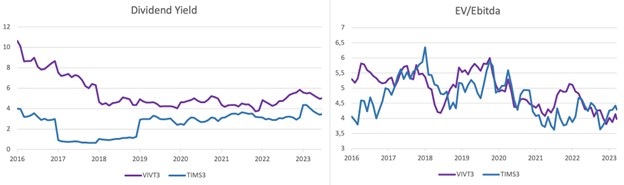

Repare no gráfico abaixo como o dividend yield da Vivo caiu nos últimos anos anos (exceto em 2023), o que provocou um de-rating nos papéis, que antes negociavam por 5,5x Valor da Firma/Ebitda, e, hoje, negociam abaixo de 4x.

Como você pode ver nos mesmos gráficos, a Tim (TIMS3) manteve o (baixo) yield e, como prêmio, não passou pelo mesmo de-rating no período.

Antes de continuar, é importante entender por que isso aconteceu. Os últimos anos não foram fáceis para a geração de caixa livre da Vivo.

Nos resultados operacionais, o período marcou a morte do negócio de voz fixa — sim, aquele negócio chamado telefone fixo que ficava do lado da TV, lembra? Essa linha representava nada menos do que R$ 8 bilhões das receitas anuais da Vivo, 20% do total em 2016.

A receita da linha de serviços legados (que também inclui TV a cabo) caiu pela metade desde então, o que obviamente tem sido um vento contrário para os resultados consolidados, que cresceriam em ritmo mais rápido sem isso.

Mas como vimos neste trimestre, essa fatia agora corresponde a apenas 6,4% da receita, e seu encolhimento vai pesar cada vez menos para os resultados consolidados daqui para a frente.

Mas não é só o resultado operacional que afeta os dividendos. No caso da Vivo, o fluxo de caixa destinado aos investimentos foi pesadíssimo nos últimos anos.

O leilão 5G custou mais de R$ 1 bilhão aos cofres da companhia, enquanto a aquisição dos ativos da Oi demandou mais R$ 5,5 bilhões. Isso sem contar os investimentos volumosos, especialmente em fibra.

Fato é que a Vivo saiu de uma posição de caixa líquido de R$ 7 bilhões em 2021 para uma dívida líquida de mais de R$ 4 bilhões no fim do ano passado.

Ou seja, boa parte do que antes era direcionado aos acionistas na forma de dividendos precisou ser reinvestido, e tudo isso em um ambiente de Selic elevada, o que também significa maiores despesas com juros.

Pensando no longo prazo, todos esses passos levam a Vivo para uma posição ainda mais sólida no setor, o que vemos como crucial para a sustentabilidade do negócio.

O problema é que, no curto prazo, isso significou redução de dividendos — e, como já vimos, um de-rating das ações. No entanto, vejo o "copo meio cheio".

Assim como empresas que reduzem dividendos passam por processos de redução de múltiplos, o contrário também costuma ser verdadeiro, e temos bons motivos para acreditar que a Vivo vai voltar a aumentar a distribuição de proventos nos próximos anos — isso antes mesmo dos bons resultados divulgados nesta semana.

Para começar, a companhia pediu autorização da Anatel para reduzir seu capital em R$ 5 bilhões. Estamos falando de 7% de yield que, provavelmente, serão divididos em duas ou mais parcelas neste e nos próximos anos, a depender do cronograma de aprovação da Anatel e dos acionistas.

Outro fator que ajudará o yield é a combinação de queda da Selic e um endividamento mais baixo, não apenas por conta da redução dos juros pagos aos credores, mas também pela menor necessidade de amortização daqui para a frente.

Outro ponto importante é que depois de anos de investimentos pesados nos novos segmentos, a intensidade de Capex (investimentos) começará a cair em 2023.

Nos últimos anos a relação Capex/Receita, que esteve próxima dos 20%, deve cair para patamares próximos de 17%, o que ajudará a melhorar a geração de caixa e a distribuição de proventos.

Mas também entendemos haver uma possibilidade de melhora em termos de preços no segmento móvel, com a Oi fora do jogo.

Historicamente o setor tem problemas para repassar a inflação, um pouco por conta do barateamento da tecnologia, mas muito por conta da concorrência.

Agora, com um player a menos e as outras companhias (Tim e Claro) bem mais racionais, o setor deve ter esse vento contrário a menos — um efeito que, de certa forma, já pudemos observar no fim de 2022. Lembre-se que a Vivo apresentou um ótimo aumento do ARPU, o que corrobora com essa tese.

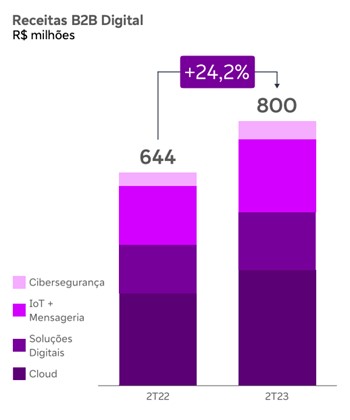

Outra vertical importante é o B2B (para empresas), onde a companhia fornece serviços em nuvem, cibersegurança e tecnologia da informação, entre outras soluções que algumas empresas preferem terceirizar.

É interessante notar como esse segmento têm ganhado relevância nos resultados e, a julgar pela digitalização dos negócios que não para de crescer, as perspectivas seguem bastante positivas.

Essa combinação de poder de precificação, menor peso dos serviços legados, redução de capex e do endividamento acarretarão em yields que devem se aproximar de 10% nos próximos anos, o que inclusive pode trazer o tão esperado re-rating dos papéis, com a volta dos amantes de dividendos para a base acionária.

Por esses motivos, entendo que a Vivo pode voltar a ser uma das melhores pagadoras de dividendos da Bolsa nos próximos anos, e é por isso também que ela está na carteira da série Vacas Leiteiras, que conta com outras ótimas pagadoras de dividendos.

Um grande abraço e até a semana que vem!

Ruy

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar