O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

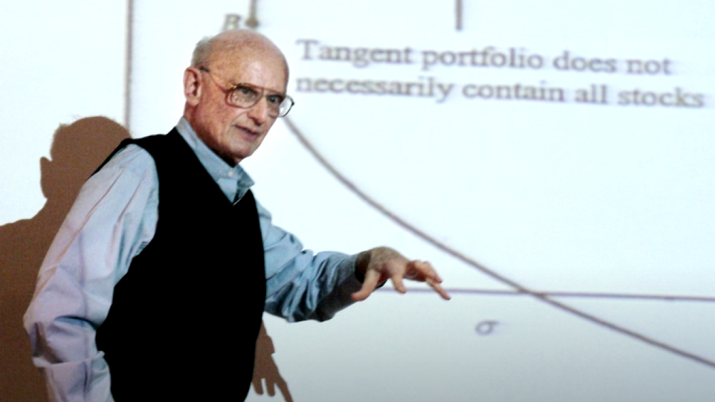

O que o mais aclamado e tradicional modelo de alocação de carteiras, do prêmio Nobel Harry Markowitz, indicaria como investimento hoje?

Minha querida amiga e companheira de equipe Rafaela Ribas, neste Linha D’Água recente, excepcionalmente fez uma homenagem póstuma a uma das maiores mentes do mundo das finanças: o economista e Nobel Harry Markowitz.

Como detalhado em sua coluna, Markowitz foi responsável pelo primeiro modelo matemático de alocação de carteiras. Antes dele, investidores e gestores de fundos gerenciavam carteiras com base somente no instinto e na experiência passada.

Não me leve a mal, esses são dois fatores importantes para a construção de uma tese de investimentos — e muitas vezes é isso que faz um profissional ser acima da média. Mas o processo todo não pode ser definido apenas por fatores subjetivos.

O rigor de um modelo sistemático é indispensável para essas tomadas de decisões. E nisso Harry Markowitz foi pioneiro quando, em 1952, propôs um modelo que considerasse três fatores na construção de portfólio: retorno esperado, volatilidade esperada e covariância entre pares de ativos.

Markowitz descobriu que, ao combinar ativos descorrelacionados entre si – ou seja, que ganham dinheiro de formas e em mercados diferentes — era possível minimizar o risco do portfólio, mantendo ainda um bom nível de retorno.

O modelo resultava em um gráfico chamado de “fronteira eficiente”, representando um conjunto de possibilidades de carteiras eficientes, aquelas com o menor risco (volatilidade) possível para cada nível de retorno — ou maior retorno para cada nível de risco.

Leia Também

Mas isso você já aprendeu na coluna da Rafa. Meu objetivo hoje é responder a seguinte pergunta: aplicando o processo de Markowitz para o mercado brasileiro, qual seria sua carteira recomendada hoje?

O processo de construção de um portfólio geralmente possui três etapas:

O modelo de Markowitz se concentra no primeiro estágio, de alocação estratégica. Para o estudo, foram selecionadas oito classes de ativos:

Calculamos a expectativa de retorno, volatilidade esperada e a matriz de covariância para as classes com base em mais de 12 anos de histórico.

Com essas informações, foi possível chegar ao gráfico de fronteira eficiente:

A linha vermelha representa as carteiras com a menor volatilidade possível para cada nível de retorno do eixo vertical. A linha tracejada escura, por outro lado, representa o conjunto de carteiras possíveis com expectativas de retorno inferiores, porém com o menor nível de volatilidade para cada faixa de retorno.

A principal mensagem é que a distribuição de sua carteira é importantíssima para se ter uma boa relação entre o risco e o retorno.

Na tabela e gráfico abaixo você encontra exatamente quais foram as carteiras recomendadas pelo modelo para cada nível de retorno:

A primeira carteira é o portfólio com a menor volatilidade possível, enquanto a segunda, destacada pela cor verde, é a carteira com a melhor relação entre risco e retorno (alcançada a partir da maximização do índice Sharpe).

Algumas conclusões importantes podem ser tiradas desses portfólios:

Devo replicar a carteira recomendada pelo modelo?

As contribuições de Harry Markowitz foram essenciais na época em que foram feitas. Entretanto, a ciência de alocação de carteiras evoluiu muito com o passar das décadas.

Há dois motivos principais pelo quais não utilizamos o modelo de Markowitz para a construção de nossas carteiras recomendadas, na equipe de research de fundos da Empiricus:

Para corroborar a baixa utilização prática do modelo, fizemos a simulação de uma carteira otimizada por Markowitz, com rebalanceamento anual, comparando com outras duas estratégias tradicionais de alocação: a “60-40”, cuja alocação é estruturalmente 60% alocada em Bolsa e 40% em ativos de renda fixa brasileiros; e o portfólio “Pesos Iguais”, onde a alocação das classes possuem exatamente a mesma proporção.

O gráfico abaixo, que compara o desempenho das carteiras com o CDI no mesmo período, fala por si só:

Os assinantes da série Os Melhores Fundos de Investimento receberão na publicação de amanhã (1/8), com mais detalhes, os resultados do estudo realizado.

Você é meu convidado para discutir conosco suas aplicações e alternativas para sua alocação de longo prazo.

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial