O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As reuniões de política monetária no Brasil e nos EUA começam hoje, colocando dúvidas sobre os próximos passos das autoridades

Começa hoje a preparação para o que virá a ser a tão aguardada Super Quarta dos bancos centrais, que conta com a conclusão das reuniões de política monetária no Brasil e nos EUA.

Chegamos aqui de uma maneira muito diferente de como estávamos pensando que chegaríamos há algumas semanas, com uma mudança radical dos contextos local e internacional, o que provoca alterações relevantes na balança de riscos.

O mundo passa por um momento paradigmático, ainda digerindo a ressaca pós-pandemia (aquele inferno acabou, mas ainda sofremos as sequelas de todo o processo).

Passamos por um movimento de aperto monetário relevante em quase todos os países, o que tem como consequência uma provável recessão econômica nos próximos meses.

Não há como fugir, faz parte do livro-texto de economia (nem todos foram superados como algumas autoridades comentam equivocadamente).

No âmbito internacional, vivemos um estresse bancário como há muito tempo não se via.

Leia Também

Conforme comentamos na semana passada, a quebra de bancos regionais nos EUA provocou um sentimento muito financeiro nos mercados, com lembranças da crise de 2008.

Não vejo um cenário propício para caminharmos na mesma direção da Grande Crise Financeira, mas isso não significa que as coisas serão fáceis.

Pelo contrário. Teremos uma recessão nos países centrais, sem dúvida. Resta saber sua profundidade e duração.

Para isso, já devemos ter algum direcionamento do Federal Reserve sobre para onde ele quer levar a economia americana.

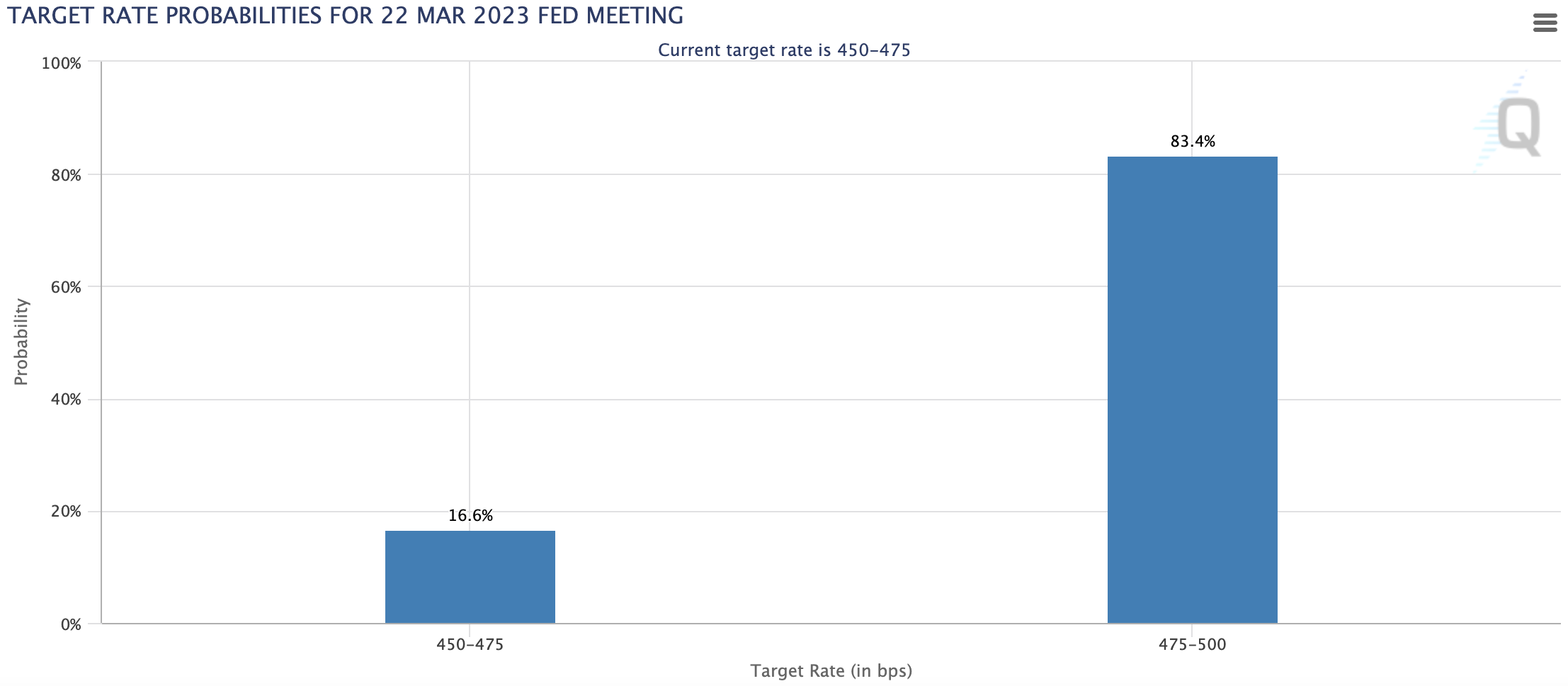

O Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) começa hoje e deverá apresentar amanhã, em sua conclusão, sua decisão de elevar os juros em 25 pontos-base (mais de 80% de chance implícita à negociação de futuros). Destaque para o comunicado.

As chances de uma alta de 50 pontos agora estão efetivamente fora de questão, depois de ser uma aposta favorita apenas algumas semanas atrás.

Jerome Powell, o presidente do Fed, errou ao colocar na mesa a possibilidade de voltar a acelerar o aperto monetário.

Agora, as opiniões estão divididas sobre as táticas que o banco central deve adotar diante dos eventos recentes — a coletiva de imprensa de 30 minutos será amplamente comentada no mercado amanhã.

As opiniões estão divididas sobre as táticas que o banco central deve adotar diante dos eventos recentes, com parte do mercado esperando que o Fed mantenha inalterada a taxa.

Não tenho esse como meu cenário principal. Vejo como mais provável uma elevação marginal de 25 pontos mesmo.

Contudo, é bem possível que, depois da alta desta semana, o Fed avalie finalizar o processo de aperto monetário, mesmo que a inflação continue em patamares elevados, muito por conta dos eventos recentes com os bancos nos EUA e na Europa.

Devo dizer, inclusive, que estou mais preocupado com os bancos regionais americanos, que representam cerca de 40% de todo o crédito nos EUA e ainda estão bastante estressados.

Atenção especial para o First Republic Bank, cuja ação caiu mais de 90% desde o começo de fevereiro.

Talvez o esforço coletivo dos grandes bancos não seja o suficiente para salvar a instituição, provocando mais uma quebra.

Se parar por aí, mesmo que negativo, ainda não é vetor sistêmico. Mas as coisas podem piorar rápido, por isso uma antecipação do fim do aperto monetário é provável.

Em outras palavras, devemos observar uma decisão hawkish e um tom mais dovish.

Olhando para o Brasil, a situação também não é das mais triviais. O governo voltou a atrapalhar o próprio país.

Já era para termos em mãos o novo arcabouço fiscal antes do Comitê de Política Monetária (Copom) começar. Não foi o caso.

Aliás, ao que tudo indica, novos problemas nasceram entre a ala política e a econômica na reunião de sexta-feira no Palácio do Planalto, quando Haddad teria apresentado a nova regra fiscal ao Lula — há pressão para mais flexibilidade na regra, sugerindo mais gasto.

Isso é péssimo.

Sabemos que o quadro fiscal é o calcanhar de Aquiles do país, não parecendo haver interesse de algumas alas estridentes do governo em resolver o problema. Querem mais gastos, sem compromisso, e menos juros.

Precisa explicar que não é assim que funciona e, caso optem por trilhar esse caminho, a Argentina é logo aí, perseguindo com obstinação os erros que acabaram com o governo Dilma.

Sem um arcabouço definido (ao menos formalmente divulgado), o BC tem menos argumentos para flexibilizar a política monetária, apertando ainda mais as condições financeiras brasileiras e piorando o cenário econômico local.

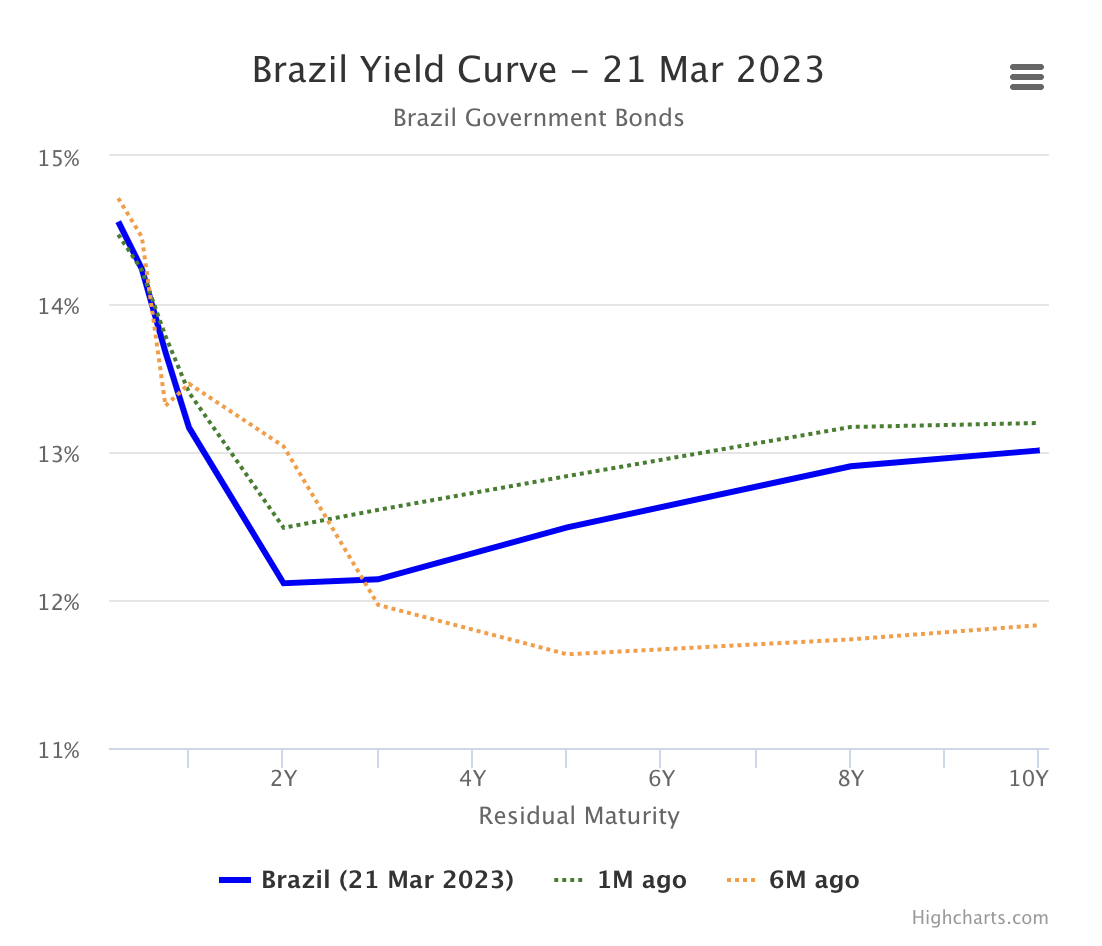

A indefinição de um substituto do teto deve pressionar a curva de juros para cima, sangrando ativos brasileiros. E vale destacar que a percepção tinha melhorado recentemente. A curva de juros hoje é pior que há seis meses, mas melhor que há 1 mês.

Lula erra ao caminhar pelo mesmo caminho de Dilma, ouvindo demais algumas personalidades do PT, como Gleisi Hoffmann, completamente desligada da realidade.

Haverá mais conversas hoje sobre o tema, principalmente depois que a Fazenda foi aos presidentes das casas legislativas pedindo apoio das lideranças contra os ataques do PT, enquanto aguardamos o encontro da Junta de Execução Orçamentária hoje — sim, a Fazenda, comandada por uma petista (o mais tucano dos petistas, mas ainda assim), quer se defender do próprio PT. Esquizofrenia coletiva severa.

Sim, a falta da formalização do novo arcabouço reduz a chance de uma sinalização de queda em breve, mas ainda acredito que, como o balanço de riscos mudou muito, com crise bancária no exterior e de crédito no Brasil, em especial depois do caso Americanas, o BC deverá manter amanhã, na Super Quarta, a taxa de juros inalterada, e sinalizar para uma possível queda em maio, dando início à flexibilização.

Seria o melhor cenário? Com certeza não, mas é o que temos para hoje.

Não pode martelar o juro para baixo já agora, uma vez que um dos pilares mais importantes, o fiscal, ainda está em aberto, mas não pode ser muito duro, porque compraria briga política grande e corre o risco de piorar muito as condições de crédito do país. É uma situação muito delicada e pouco trivial. Todo cuidado agora é pouco.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo