O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os dados de inflação abaixo do esperado trouxeram sinais de um fim de ciclo de alta de juros nos EUA, mas isso não quer dizer que é hora de deixar a cautela de lado

Há uma semana falávamos nessa CompoundLetter sobre como os dados da economia americana eram preocupantes e como tudo que acontecia lá poderia respingar aqui.

O texto versava sobre o déficit primário e o aumento das despesas obrigatórias dos EUA e sua cadeia de repercussões.

Os gastos públicos repercutem na inflação e nas taxas de juros locais.

Por sua vez, os dados repercutem nas outras economias, sobretudo as emergentes, uma vez que os juros americanos são o grande benchmark global para qualquer tipo de investimento.

Mas nesta terça-feira, quando os últimos dados de inflação nos EUA foram divulgados, o clima de preocupação mudou.

Isto me leva a crer que talvez a CompoundLetter esteja passando por uma síndrome de The Economist, acostumada a marcar as mudanças em tendências do mercado — involuntariamente, diga-se — com suas capas.

VEJA TAMBÉM: TOUROS E URSOS - A ‘mamata’ do 1% ao mês com renda fixa acabou. E agora?

É fato que os dados de inflação animaram, e muito, o mercado, sobretudo pelo núcleo do índice de inflação ao consumidor de outubro, que subiu 0,2%, menos que os 0,3% esperados pelo consenso.

Leia Também

Isso já fez com que as apostas do mercado para os juros americanos se movessem bastante.

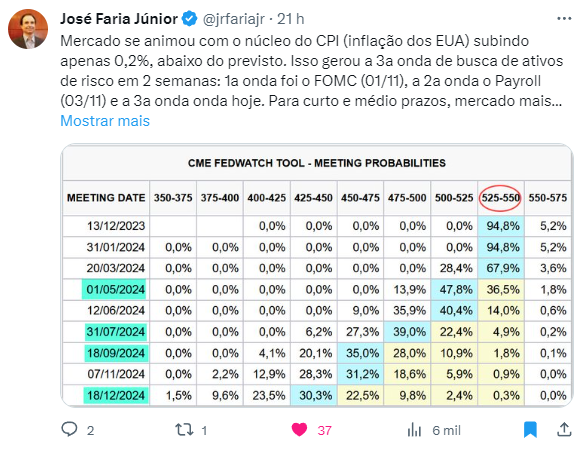

O que a tabela abaixo mostra é que o mercado agora enxerga manutenção da taxa americana nas próximas três reuniões do Fed e corte nas quatro restantes do ano que vem, fechando 2024 com uma taxa básica entre 4,25% e 4,5%.

Ou seja, o ciclo de alta, para o mercado, já acabou e o ano que vem deve ser de quedas seguidas.

O fim da crise parece já estar contratado.

O dado da inflação aparentemente já foi suficiente para espantar os medos causados pela alta do PIB americano anualizado no terceiro trimestre de 2023.

O esperado era 4,7%, mas o aferido foi 4,9%, o que demonstrava uma economia ainda aquecida, podendo causar um efeito inflacionário e segurar os juros no patamar que estavam.

A julgar pela performance das ações, a inflação desacelerando foi capaz de mudar o desânimo dos investidores causado pelo PIB aquecido.

Na terça-feira a bolsa de Nova York subiu 1,77% e a brasileira 2,39%, passando dos 123 mil pontos.

O dólar caiu 0,91% e fechou a R$ 4,84.

As consequências que esse novo contexto inaugurado na anteontem podem trazer são muito boas para a Bolsa.

Com a perspectiva de queda de juros nos EUA, os títulos do tesouro americano perdem aquele poder de sugar a liquidez de todos os ativos.

E pode sobrar bastante fluxo para os ativos de risco, não só lá fora mas também aqui no Brasil.

Conforme a Aline Cardoso explicou no programa 68, as condições fiscais e econômicas no Brasil já estão dadas para uma queda de juros (arcabouço fiscal, reforma tributária etc) e a consequente melhora do ambiente para ativos de risco — ambos aliás, que já vêm acontecendo.

A solução do fluxo para a bolsa brasileira, portanto, traz uma perspectiva de alta para as ações por aqui.

Isso significa que é hora de dar all-in e investir tudo na bolsa?

Não.

Veja, “all-in” e “investir” são duas expressões que nunca deveriam estar juntas.

Passada a euforia da terça-feira, vale lembrar que o que tivemos até agora foi apenas um dado favorável.

Um dado relevante e positivo, sim, mas não o quadro todo da economia dos EUA, que ainda vive um risco de recessão após tantos meses de política monetária contracionista.

Além disso, conforme mostramos na semana passada, a economia por lá ainda tem muitos problemas para resolver.

A moral da história é que sem dúvida as condições para os ativos de risco melhoraram, mas talvez seja cedo demais para decretar o fim da crise e o começo de um novo bull market.

Um abraço,

Renato Santiago

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos