O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Quando falamos com gestores de ações, é o múltiplo Preço/Lucro (P/L) quem domina as discussões sobre a atratividade de um investimento

O preço de qualquer ativo – ações inclusive – é a resultante do fluxo de caixa que ele gera no futuro, trazido a valor presente por meio de uma taxa de desconto.

Por definição, quando o preço de qualquer ativo financeiro muda, duas coisas ou ambas têm que ter acontecido:

Apesar de todos sabermos que o valor de uma empresa está nos fluxos de caixa que ela irá gerar no futuro, quem escuta o Market Makers sabe que quando falamos com gestores de ações é o múltiplo Preço/Lucro (P/L) quem domina as discussões sobre a atratividade de um investimento.

Isso acontece porque o P/L – como qualquer outro múltiplo – é um atalho que o investidor usa para entender como o mercado enxerga o comportamento futuro dos fluxos de caixa da empresa.

E convenhamos que é muito mais fácil projetar o lucro dos próximos três anos do que o fluxo de caixa que a empresa vai gerar nos próximos 10 anos até a perpetuidade.

Mas apesar de ser um atalho, o P/L é mais do que uma simples referência de preço.

No clássico Modelo de Dividendos Descontados, ou DDM (Dividend Discount Model), uma empresa retém uma porcentagem fixa "b" de seus lucros atuais "L" e distribui o saldo (1 - b)L para investidores na forma de dividendos.

Assume-se que todos os lucros retidos sejam destinados a novos investimentos que ofereçam um retorno igual ao retorno atual da empresa (ROIC ou ROE).

Essas suposições levam a uma taxa de crescimento "g" que se aplica tanto aos lucros quanto aos dividendos. O ‘preço’ da empresa é o valor presente do fluxo projetado de dividendos, descontado a uma taxa de desconto "k".

Resumindo os dois parágrafos anteriores, o P/L é uma função do:

Leia Também

Com base nisso temos a fórmula derivada da teoria DDM:

P/L = (1 – b) / k – g

b = lucro retido pela empresa

k = taxa de desconto

g = crescimento do lucro ou ROIC * (1-b)

Ou seja, se uma empresa investe 30% do lucro para novos investimentos com um ROIC de 20% a uma taxa de desconto de 10%, então:

P/L = (1 – 0,7) / (0,10 – 0,06) = 25 vezes

Veja que se o ROIC fosse 10%, a empresa teria que investir 60% do lucro para gerar o mesmo g de 6% (10% * 60%), então:

P/L = (1 – 0,4) / (0,10 – 0,06) = 15 vezes

Quando o múltiplo contrai por conta de um maior denominador (lucro maior faz o múltiplo P/L cair), a ação não necessariamente está mais barata já que ela merece passar a negociar com desconto uma vez que a empresa vai precisar investir mais dinheiro - e, consequentemente, pagar menos dividendos - para gerar o mesmo g.

Dessa forma, é matematicamente correto uma empresa que cresce com ROIC robusto negociar a um múltiplo P/L maior do que uma empresa com ROIC menor.

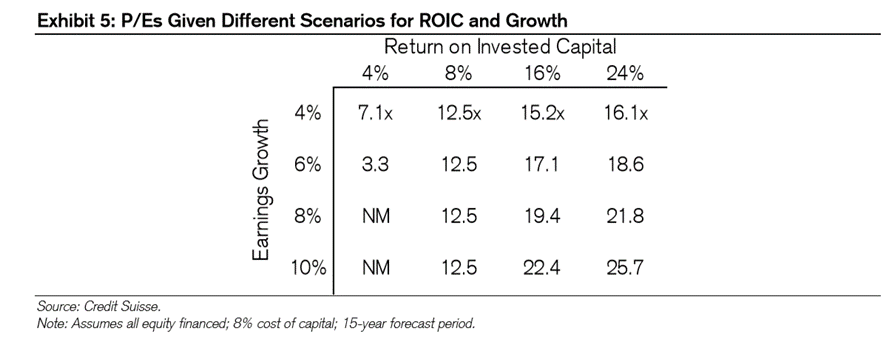

A tabela abaixo resume bem essa equação de diferentes cenários de ROIC para diferentes taxas de crescimento (g):

Fonte: What Does a Price-Earnings Multiple Mean?; Credit Suisse

Portanto, apesar de ser um atalho, não dá para dissociar o fato de que quando o mercado paga um múltiplo maior por uma empresa é porque acredita que esta tende a gerar mais caixa do que a média em algum período no futuro. Em outras palavras, é da análise do fluxo de caixa que deriva o múltiplo de uma empresa.

Na Carteira Market Makers, temos uma empresa que reinveste ~35% do lucro líquido expandindo o seu MOAT a um ROIC entre 30 e 40%. Colocando na fórmula, é uma daquelas empresas que poderia negociar a pelo menos 30x:

P/L = (1-0,65) / [0,125 – (30% * 35%)] = 32,5 vezes

Atualmente, ela negocia a meros 14 vezes o lucro do ano que vem - que por sua vez deve subir 20%.

Não é a mais descontada em termos de múltiplo da nossa carteira, mas hoje é a nossa segunda maior posição.

Tem interesse em conhecer? Clique aqui e aproveite a oportunidade para entrar em nossa Comunidade de investidores.

Um abraço,

Matheus Soares

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora