O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A MP 1184, publicada no final de agosto deste ano, trouxe como principal novidade a inclusão da tributação do “come-cotas” para os fundos fechados

Mecanismo muito familiar entre os investidores de fundos de investimentos, o come-cotas é uma antecipação de Imposto de Renda que acontece duas vezes por ano, no último dia útil de maio e novembro.

Deixe-me explicar melhor.

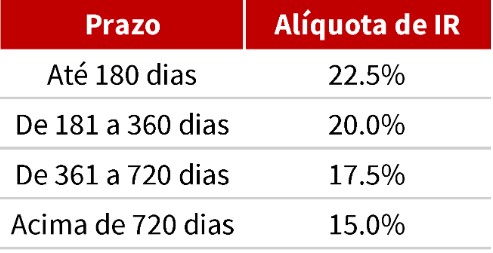

A tributação de fundos de investimentos – com exceção dos fundos de ações, com alíquota fixa de 15%, e dos isentos –, segue um regime regressivo de IR, entre 22,5% e 15%, com variação de acordo com o tempo investido.

Esse modelo é um incentivo para o investidor desenvolver mentalidade de longo prazo no investimento em fundos – tecla que nós, da equipe de research de fundos da Empiricus, sempre batemos.

No entanto, quando falamos de longo prazo, estamos nos referindo a períodos muito mais longos que 720 dias. Como a alíquota de IR é cobrada apenas no resgate do fundo, essa cobrança pode acontecer apenas depois de décadas – o que pode ser um problema, do ponto de vista da Receita.

O come-cotas existe justamente para contornar esse prazo muito longo de arrecadação, antecipando a cobrança duas vezes ao ano.

Leia Também

Essa antecipação reduz a quantidade de cotas de um investidor (daí o nome) e atrapalha o trabalho dos juros compostos no longo prazo.

Esse mecanismo é vigente apenas nos fundos constituídos de forma aberta – a maioria da indústria, diga-se de passagem – mas a Medida Provisória (MP) 1184, lançada há pouco menos de um mês, trouxe como principal novidade a inclusão do come-cotas nos fundos fechados.

Separei a coluna de hoje para tentar responder três naturais perguntas de todo investidor de fundos neste momento:

Em termos simples, a MP iguala a tributação de fundos fechados e abertos – e, como os fundos abertos possuem come-cotas, os fechados também passam a ter.

A principal diferença entre esses dois tipos de fundos está na livre entrada de novos aportes de investidores, presentes nos abertos e ausente nos fechados.

Alguns exemplos de fundos fechados são os FIIs (Fundos Imobiliários), FIPs (fundos de investimentos em participações) e ETFs (Exchange Traded Fund, fundos de índices).

Mas se você tem algum deles em sua carteira, não preocupe, pois a MP faz uma exceção a essas classes de fundos fechados e eles ficam livres do come-cotas.

“Mas o que sobra para tributar?”, talvez você esteja se perguntando.

Sobra justamente os fundos exclusivos, aqueles constituídos para um único cotista e com exigência mínima de investimento de R$ 10 milhões – por isso o apelido “MP dos Super-Ricos”, pela qual ficou conhecida.

O come-cotas é cobrado semestralmente nos meses de maio e novembro, mas é importante ressaltar que não se trata de uma dupla tributação. O investidor, ao solicitar resgate de seu fundo, pagará de Imposto de Renda apenas da diferença daquilo que já foi antecipado pela Receita.

A influência negativa do come-cotas se deve apenas pelo recolhimento antecipado de um dinheiro que permaneceria investido.

A alíquota antecipada é sempre a menor da classe do fundo (de modo geral, 15% para fundos de longo prazo e 20% para fundos de curto prazo).

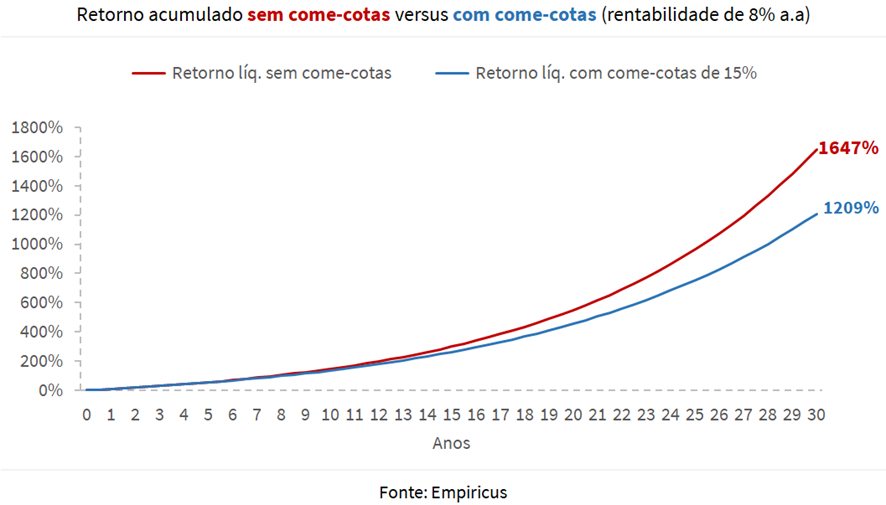

Nossa equipe fez a simulação de um fundo de investimento com rentabilidade anual de 8% com e sem a cobrança de come-cotas (considerando uma alíquota de 15%). O resultado você encontra no gráfico abaixo:

Note como o efeito torna-se realmente relevante apenas no longo prazo, principalmente a partir de 10 anos, onde a diferença é de aproximadamente 0,5% ao ano.

Na tabela abaixo você encontra detalhadamente essa diferença para os diferentes períodos de investimento:

A ausência do come-cotas era o principal motivo para a criação de fundos exclusivos em detrimento do investimento direto em veículos tradicionais. Sua inclusão, portanto, deverá gerar um fluxo de saída principalmente para outra classe de fundos, apresentada na seguinte seção.

Existe uma classe de fundos que pode juntar três benefícios tributários: dedução de 12% da renda tributável anual, menor alíquota de IR do mercado (10%) e a ausência do come-cotas.

Na verdade, “classe” não é o melhor termo para definir, mas sim “forma de investir”.

Estou falando da previdência privada – mais especificamente do PGBL Regressivo –, nada mais que o investimento em fundos aliado a um plano com todos esses benefícios — e mais alguns.

A previdência privada, infelizmente, é pouquíssimo explorada pelos investidores e ainda é muito relacionada às equivocadas ideias de serem investimentos ultraconservadores e de baixíssimo potencial de retorno. A culpa disso, é importante mencionar, é muito atribuída aos péssimos produtos de “bancões” empurrados para os clientes.

Mas isso não é verdade.

Hoje em dia muitas gestoras renomadas constroem versões de seus fundos tradicionais voltados para a previdência, é o caso do fundo multimercado Kapitalo K10, um dos melhores exemplos de aderência entre os dois veículos.

Na prática, você está investindo no mesmo fundo, mas com muito mais vantagens.

É muito provável que a previdência privada seja o destino de grande parte do fluxo dos fundos exclusivos, movimentação ótima para o desenvolvimento e maior conhecimento desse produto incrível.

Finalizo te convidando a conhecer os benefícios da classe detalhadamente na coluna de 28 de agosto escrita pelo meu amigo e colega de trabalho Alexandre Alvarenga.

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro