Fórmula mágica para ganhar dinheiro com ações na bolsa? Ela existe — mas poucos investidores conseguem “vencer” o mercado

A alta da bolsa é terreno fértil para quem busca uma “regra de bolo” para multiplicar o patrimônio com ações, mas nem todos os investidores conseguem seguir à risca o passo a passo

Bastou a bolsa sair dos 97 mil pontos ali em abril para os atuais 115 mil pontos - uma alta tímida para dizer a verdade - para os gurus do mercado financeiro ressurgirem com seus cursos sobre como ganhar dinheiro fácil com ações enquanto ostentam suas quatro telas de ‘trading’ e suas Ferraris alugadas em campanhas patrocinadas no Instagram. Tenho certeza que você já se deparou com algo do tipo.

Brincadeiras à parte, e se eu te contasse que existe uma regra de bolo estatisticamente comprovada para ganhar dinheiro com ações. Você acreditaria?

Pois bem, ela existe: é a “Fórmula Mágica” de Joel Greenblatt, sócio fundador da Gotham Capital, professor da Columbia Business School - berço mundial do value investing - e um dos investidores mais bem sucedidos de todos os tempos.

Entre 1985 e 2005 seu portfólio de ações acumulou um retorno anual médio de 49%. Sim, você leu certo: QUARENTA E NOVE POR CENTO!

O retorno é tão impressionante que ele escreveu um livro chamado “A Fórmula Mágica de Joel Greenblatt para Bater o Mercado de Ações” em que ele basicamente ensina o seu jeito de ganhar dinheiro com ações.

O livro inteiro tem 167 páginas, mas é pequeno e dá pra ler em uma tarde. Ele serve como um guia que pode tanto ajudar investidores experientes quanto os que estão iniciando no mercado de ações.

Leia Também

Timing é tudo: o negócio extraordinário da Vivo e o que esperar dos mercados hoje

Apesar da fórmula ser estatisticamente comprovada como ganhadora de dinheiro e ser ‘facilmente’ seguida por qualquer investidor, são poucos os que conseguem adotar fielmente esta estratégia por muitos anos, como mostraremos adiante.

E o que é a fórmula mágica para ações, afinal?

A fórmula mágica elenca as ações com base em dois indicadores, são eles:1) earnings yield ou rendimento dos lucros, na tradução livre para o português e 2) retorno sobre o capital investido, o tradicional ROIC que já falamos aqui algumas vezes.

O earnings yield é uma medida para saber se a empresa está barata e, no caso da fórmula mágica, é calculada pela divisão EBIT / EV.

De forma simples, o EBIT é a sigla em inglês para lucro antes de juros e imposto de renda, que nos diz qual foi o lucro gerado pela operação de uma empresa.

Já o EV ou Enterprise Value (valor da firma, em português) é o valor total da empresa distribuído entre acionistas e credores. Ou seja, uma empresa que tem um EBIT de R$ 300 milhões e um EV de R$ 1 bilhão tem um earnings yield de 30%, tão simples quanto isso.

Já o ROIC é usado para avaliar se a empresa é um bom ou mau negócio.

Conforme Greenblatt explica no capítulo 5: “Se você ficar firme e só comprar boas empresas (aquelas que oferecem altos ROICs), e só comprá-las a preços irrisórios (preços que lhe dão um alto earnings yield), você poderá comprar sistematicamente muitas fatias das boas companhias das quais o doido do Sr. Mercado tiver decidido, literalmente, se desvencilhar”.

A "regra do bolo" para ganhar dinheiro com ações

Para combinar os dois indicadores acima, Greenblatt usa o seguinte método:

Primeiro, ele puxa os dados de todas as 3500 maiores empresas cujas ações eram negociadas nas maiores bolsas de valores dos EUA. Em seguida, cada companhia recebe uma classificação que vai de 1 a 3500, com base em seu ROIC.

Ou seja, a empresa com ROIC mais alto recebe o primeiro lugar, e assim por diante.

Depois disso, ele faz a mesma coisa com base no earnings yield: a companhia com o maior rendimento recebe o primeiro lugar e a que apresenta o menor rendimento, o último.

Por fim, ele soma a classificação recebida usando cada um dos dois critérios acima. Ou seja, a companhia que ocupa a 232ª posição em termos de ROIC e a 153ª em earnings yield recebe a pontuação composta de 385 (232+153).

Desta forma, cada empresa das 3500 disponíveis recebe uma pontuação e aquelas com menor pontuação serão as escolhidas da carteira.

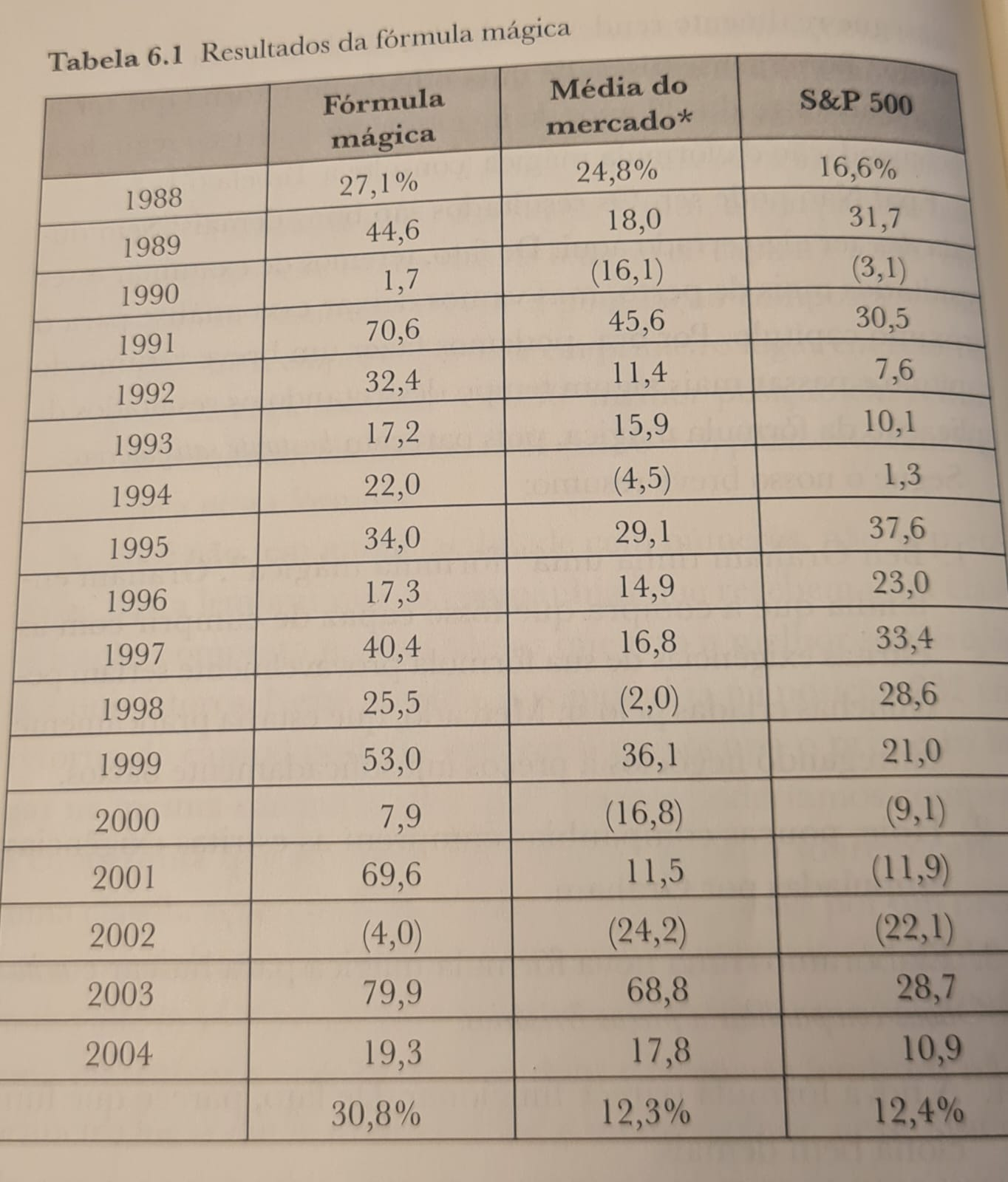

Greenblatt testou esta estratégia em um intervalo de 17 anos - entre 1988 e 2004 - e a conclusão foi que uma carteira composta pelas 30 ações com a melhor combinação de ROIC + EY teria um retorno de 30,8% ao ano.

Um retorno desse teria transformado 11 mil dólares em mais de 1 milhão de dólares, ou aumentado o patrimônio em 96 vezes. Para fins de comparação, a média de retorno do mercado foi de 12,3% ao ano, e os 11 mil dólares teriam se transformado em 79 mil dólares.

Veja abaixo, os resultados da fórmula mágica:

Se a fórmula mágica para ações é tão eficaz, por que poucos investidores seguem ela?

O primeiro ponto é que retornos passados não são garantia de retornos futuros. Mas a questão principal é que a fórmula mágica funciona em períodos longos de tempo e muitos investidores desistem no meio do caminho quando a estratégia não bate o mercado no curto prazo.

Dos 17 anos em que a fórmula foi testada, por exemplo, ela deixou de bater o mercado uma vez a cada quatro anos. Inclusive, durante os 17 anos tiveram períodos em que ela gerou resultados inferiores ao do mercado por três anos seguidos.

E, como o próprio livro diz, se a fórmula mágica funcionasse o tempo todo, todo mundo provavelmente a seguiria. Se isso acontecesse, ela provavelmente deixaria de dar certo já que as pechinchas deixariam de existir.

Além disso, apesar do sucesso da fórmula mágica no longo prazo, muitos gestores não querem correr o risco de se saírem mal enquanto o restante do mercado se sai bem. Em outras palavras, é melhor errar com todo mundo, do que errar sozinho.

Para você que está se perguntando se a fórmula mágica funcionaria no Brasil, iremos escrever uma newsletter sobre isso na próxima semana.

Um abraço,

Matheus Soares

Sem olho por olho nem tiro no pé na guerra comercial com os EUA, e o que esperar dos mercados hoje

Ibovespa fechou ontem em leve queda, e hoje deve reagir ao anúncio de uma nova investigação dos EUA contra o Brasil

Estamos há 6 dias sem resposta: o tempo da diplomacia de Trump e o que esperar dos mercados hoje

Enquanto futuros de Wall Street operam em alta, Ibovespa tenta reverter a perda dos últimos dias à espera da audiência de conciliação sobre o IOF

Do coice à diplomacia: Trump esmurra com 50% e manda negociar

Para além do impacto econômico direto, a nova investida protecionista de Trump impulsiona um intrincado jogo político com desdobramentos domésticos e eleitorais decisivos para o Brasil

Felipe Miranda: Carta pela moderação (e cinco ações para comprar agora)

Com todos cansados de um antagonismo que tem como vitoriosos apenas os populistas de plantão, a moderação não poderia emergir como resposta?

Para quem perdeu a hora, a 2ª chamada das debêntures da Petrobras, e o que mexe com os mercados hoje

Futuros de Wall Street operam em queda com guerra tarifária e à espera de dados da inflação ao consumidor (CPI) e balanços trimestrais de gigantes como JPMorgan e Citigroup

A corrida da IA levará à compra (ou quebra) de jornais e editoras?

A chegada da IA coloca em xeque o modelo de buscas na internet, dominado pelo Google, e, por tabela, a dinâmica de distribuição de conteúdo online

Anatomia de um tiro no pé: Ibovespa busca reação após tarifas de Trump

Em dia de agenda fraca, investidores monitoram reação do Brasil e de outros países ao tarifaço norte-americano

O tarifaço contra o Brasil não impediu essas duas ações de subir, e deixa claro a importância da diversificação

Enquanto muitas ações do Ibovespa derretiam com as ameaças de Donald Trump, um setor andou na direção oposta

Trump na sala de aula: Ibovespa reage a tarifas de 50% impostas pelos EUA ao Brasil

Tarifas de Trump como o Brasil vieram muito mais altas do que se esperava, pressionando ações, dólar e juros

Rodolfo Amstalden: Nem cinco minutos guardados

Se um corte justificado da Selic alimentar as chances de Lula ser reeleito, qual será o rumo da Bolsa brasileira?

Quando a esmola é demais: Ibovespa busca recuperação em meio a feriado e ameaças de Trump

Investidores também monitoram negociações sobre IOF e audiência com Galípolo na Câmara

Sem avalanche: Ibovespa repercute varejo e Galípolo depois de ceder à verborragia de Trump

Investidores seguem atentos a Donald Trump em meio às incertezas relacionadas à guerra comercial

Comércio global no escuro: o novo capítulo da novela tarifária de Trump

Estamos novamente às portas de mais um capítulo imprevisível da diplomacia de Trump, marcada por ameaças de última hora e recuos

Felipe Miranda: Troco um Van Gogh por uma small cap

Seria capaz de apostar que seu assessor de investimentos não ligou para oferecer uma carteira de small caps brasileiras neste momento. Há algo mais fora de moda do que elas agora? Olho para algumas dessas ações e tenho a impressão de estar diante de “Pomar com ciprestes”, em 1888.

Ontem, hoje, amanhã: Tensão com fim da trégua comercial dificulta busca por novos recordes no Ibovespa

Apetite por risco é desafiado pela aproximação do fim da trégua de Donald Trump em sua guerra comercial contra o mundo

Talvez fique repetitivo: Ibovespa mira novos recordes, mas feriado nos EUA drena liquidez dos mercados

O Ibovespa superou ontem, pela primeira vez na história, a marca dos 141 pontos; dólar está no nível mais baixo em pouco mais de um ano

A história não se repete, mas rima: a estratégia que deu certo no passado e tem grandes chances de trazer bons retornos — de novo

Mesmo com um endividamento controlado, a empresa em questão voltou a “passar o chapéu”, o que para nós é um sinal claro de que ela está de olho em novas aquisições. E a julgar pelo seu histórico, podemos dizer que isso tende a ser bastante positivo para os acionistas.

Ditados, superstições e preceitos da Rua

Aqueles que têm um modus operandi e se atêm a ele são vitoriosos. Por sua vez, os indecisos que ora obedecem a um critério, ora a outro, costumam ser alijados do mercado.

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

Wall Street fecha mais cedo hoje e nem abre amanhã, o que tende a drenar a liquidez nos mercados financeiros internacionais

Rodolfo Amstalden: Um estranho encontro com a verdade subterrânea

Em vez de entrar em disputas metodológicas na edição de hoje, proponho um outro tipo de exercício imaginativo, mais útil para fins didáticos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP