O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

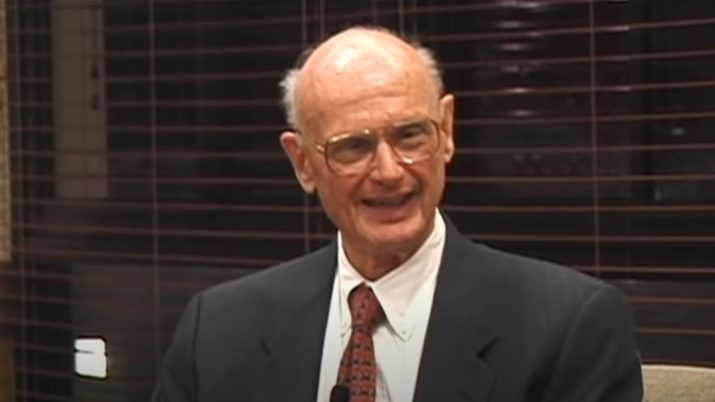

Markowitz desenvolveu a famosa Teoria Moderna de Portfólios, que transformou a forma como investidores constroem seus patrimônios

Sempre que um grande ícone falece, há um luto generalizado. Ídolos da música, do cinema e do futebol são alguns dos que muitas vezes trazem comoção à maioria da população mundial, a depender de sua grandeza.

Em dezembro do ano passado, por exemplo, perdemos Pelé, nosso herói dos gramados. Ele foi responsável por grandes conquistas da seleção brasileira, com direito a levantar a taça da Copa do Mundo três vezes, além de ter entrado para o Livro dos Recordes como jogador com mais gols, mais Copas vencidas e o mais jovem a vencê-la.

Até quem não é tão fã de futebol sentiu o que foi perder alguém que entrou para a história, não só do Brasil, mas do mundo todo. Felizmente, o que ficou para nós foi o seu legado. A camisa amarela usada em campo tem um peso maior desde então e o futebol brasileiro é ainda mais respeitado.

No universo do mercado financeiro, por mais que não sejam tão conhecidos, grandes nomes também fizeram história e mudaram a perspectiva dos investidores desde suas descobertas. Hoje, conversaremos sobre um deles.

Com muito pesar, recebemos na semana passada a notícia do falecimento de Harry Markowitz, renomado economista e ganhador do Prêmio Nobel em 1990, por conta de uma pneumonia e septicemia, aos 95 anos de idade.

Se você nunca ouviu falar dele, permita-me apresentá-lo brevemente.

Leia Também

Nascido em 1927, em Chicago, EUA, Markowitz era entusiasta da física e da filosofia. Desde os anos de ensino médio, sempre procurou compreender grandes pensadores.

Contudo, ele mesmo já afirmou que se tornar economista não estava em nenhum sonho de infância. A maior parte dos seus estudos de graduação e pós foram feitos na Universidade de Chicago, onde ele, de fato, passou a se apaixonar mais pela economia.

Enquanto cursava seu doutorado, ele optou por estudar a possibilidade de aplicar métodos matemáticos no mercado acionário como tema de sua dissertação final – e os resultados foram mais do que surpreendentes.

A partir desses estudos, Markowitz desenvolveu a famosa Teoria Moderna de Portfólios, publicada em 1952 em seu artigo intitulado “Portfolio Selection”, rendendo seu Prêmio Nobel em economia.

A teoria foi criada pensando em uma maneira de os investidores construírem suas carteiras de investimento de forma mais eficiente, com base na ideia de ser possível reduzir o risco total de um investimento ao combinar diferentes ativos em uma carteira diversificada.

Markowitz conseguiu provar a existência do que ele chamou de fronteira eficiente, formada por infinitas carteiras em que há o máximo retorno com o mesmo nível de risco e também onde se atinge o mínimo risco com o mesmo nível de retorno. O gráfico abaixo ilustra a descoberta:

Pelo gráfico, é possível observar que qualquer carteira abaixo da fronteira eficiente poderia ser melhorada (exemplo do ponto A). Se o investidor quisesse mais retorno pelo mesmo risco em A, ele poderia alcançá-lo no ponto B, presente na fronteira. Caso optasse por menos risco, mas sem perder em questão de retorno, ele seria capaz de alcançá-lo através do ponto C.

Talvez a dúvida que tenha surgido agora é: entendo que é preciso estar na fronteira eficiente, mas como serei capaz de atingi-la?

A partir daqui nos aprofundamos um pouco mais na Teoria Moderna dos Portfólios.

De forma simplificada, a lógica por trás da teoria diz que diferentes ativos possuem desempenhos diferentes em um dado período e não possuem uma correlação perfeita entre si.

Isso significa que, enquanto determinados papéis podem estar com retornos negativos, outros podem estar performando positivamente. Dessa forma, ao balancear ativos em um portfólio, o desempenho de um é compensado pelo outro, da mesma maneira que pode ser feita com o risco.

Assim, batemos na famosa tecla que eu tanto abordo por aqui: diversificação.

E agora, como diversificar?

Markowitz, quando falava sobre risco, dividia-o em dois principais grupos: o que era sistêmico e o que não era.

O risco sistêmico é, como o próprio nome diz, aquele ligado ao sistema, ou seja, às oscilações do mercado. Esse, portanto, não pode ser diversificável. Como evitar, por exemplo, o impacto do surgimento de uma pandemia em seu portfólio de investimentos (especialmente se ele estivesse recheado de ativos de renda variável)?

O pote de ouro estava em compreender o risco não-sistêmico, aquele que atinge o ativo (ou o setor) diretamente, logo, poderia ser facilmente diversificado.

Novamente, reflita comigo: durante o auge da Covid-19, não me parecia muito eficiente alocar 100% do seu portfólio em companhias aéreas, por mais que fossem boas companhias. Agora, e o setor de e-commerce e delivery? Eu, pelo menos, aumentei as minhas demandas de pedidos à distância exponencialmente no período.

Antes da pandemia, não teria como imaginar o destino de ambos os setores citados. Mesmo assim, ao ter uma carteira diversificada, sua relação entre risco e retorno se tornaria muito mais eficiente, independentemente do momento de mercado.

Markowitz foi revolucionário e realmente transformou a forma como investidores constroem seus patrimônios, deixando um legado indiscutível.

Contudo, com o passar dos anos, algumas críticas foram colocadas acima do modelo – o que é natural, diante da própria evolução tecnológica e de conhecimento da humanidade –, como o fato de as premissas utilizadas serem irreais (retornos distribuídos normalmente e investidores avessos ao risco) e a sensibilidade dos dados de entrada (como a volatilidade e estimativas de retorno) ser muito alta.

Aprimoramentos e novos modelos foram sendo colocados em prática cada vez mais, já que, com a modernidade, indicadores passaram a ser mais facilmente calculados e as críticas ao modelo foram sendo ouvidas e transformadas em maior eficiência.

Duas mensagens principais derivam de tudo isso.

A primeira vem da ideia de diversificação. Foram centenas de décadas aprimorando modelos de construção de portfólio e o que permanece é a certeza de que diversificar é crucial e inevitável para se obter bons retornos no longo prazo.

A segunda, um pouco menos evidente, mas necessária, é compreender que não é uma simples escolha de ativos aleatória que te fará lucrar. É preciso estudar as diferentes variáveis de risco e retorno, analisando muito mais do que os números de desempenho que aparecem na sua tela quando você entra na conta da corretora.

Finalizo com o meu agradecimento pessoal ao profissional que Harry Markowitz foi para a humanidade, muito mais do que somente para o universo do mercado financeiro.

Diferente do personagem principal de “Triste fim de Policarpo Quaresma”, inspiração para o meu título, Markowitz conseguiu um “final feliz” à sua história, deixando sua marca através de tanto conhecimento passado adiante.

Grande abraço e até a próxima,

Rafaela Ribas

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro