O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Embora possa levar até a década de 2030 para que a IA possibilite grandes ganhos de produtividade em toda a economia, já existem evidências do impacto positivo

O termo "inteligência artificial" (IA) inundou os mercados financeiros internacionais, em especial o americano, no qual a expressão IA se tornou indispensável para os times de gestão durante a temporada de resultados do primeiro trimestre de 2023.

Em 2017 e 2021, os termos obrigatórios eram "blockchain" e "metaverso", respectivamente. Agora, em 2023, foi a vez da inteligência artificial dominar as conversas, despertando um maior interesse das empresas em um mundo onde investidores anseiam por destravar bilhões de dólares com essa nova tecnologia.

Para se ter uma ideia do que estou falando, até o momento, as empresas do índice S&P 500 já fizeram mais de 1.000 menções à IA em seus resultados deste ano. Ora, dar destaque às capacidades da IA faz sentido financeiro.

Afinal, estimativas apontam que as empresas que adotam essa tecnologia estão gerando 0,4% de retorno diário a mais para os acionistas em comparação com aquelas com menor exposição à IA nos meses após o lançamento do ChatGPT, o modelo de linguagem mais popular atualmente.

Um exemplo notável é a Microsoft, que desde seu envolvimento com a OpenAI, fabricante do ChatGPT, através de um investimento de US$ 10 bilhões em janeiro, viu o preço de suas ações disparar 28%.

Mas esse entusiasmo não é de hoje.

Leia Também

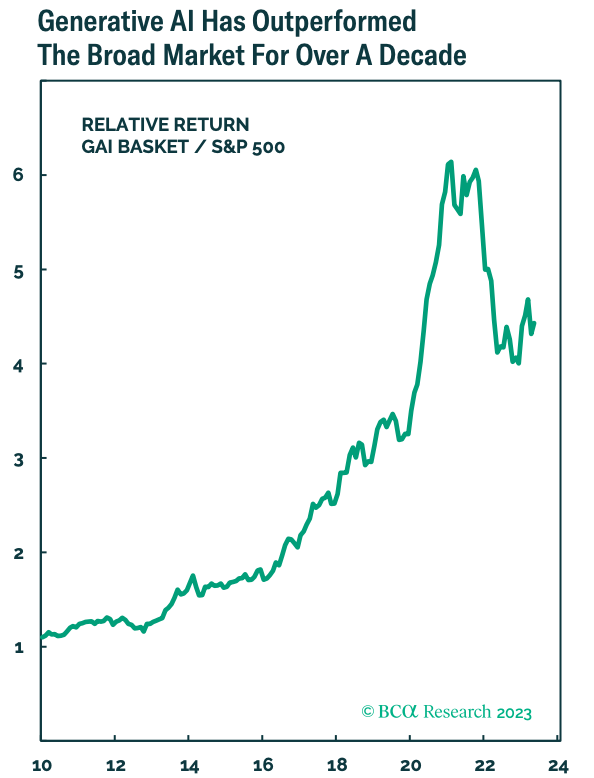

Para ilustrar com o que estamos lidando, a consultoria estratégica BCA Research criou uma cesta personalizada de IA generativa que inclui empresas que estão diretamente envolvidas no desenvolvimento de aplicativos do gênero ou fazem parte de seu ecossistema.

O desempenho pode ser visto abaixo.

Em outras palavras, a temática já chama a atenção dos investidores há alguns anos, mas ganhou uma nova proporção com as ferramentas aplicadas de modelos de linguagem mais recentes. Não à toa, as grandes empresas de tecnologia são as grandes responsáveis pela alta nos ativos americanos neste ano.

Isso já ocorreu com inovações verdadeiramente revolucionárias, assim como com tecnologias que não conseguiram corresponder às expectativas geradas. Ainda é um caso em aberto, embora promissor, que demanda análise cautelosa.

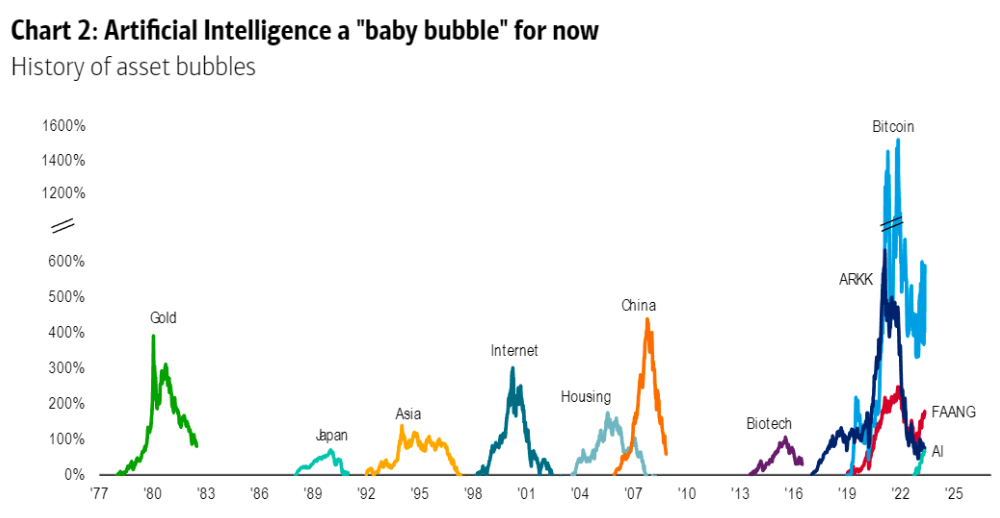

Para ilustrar, podemos avaliar a ascensão da economia japonesa nos anos 1980, amplamente reconhecida como uma bolha sem precedentes, quando o mercado de ações experimentou um crescimento exponencial, superando até mesmo o desempenho dos EUA.

O colapso resultante teve um impacto significativo na economia japonesa, levando mais de três décadas para se recuperar completamente. O impacto do Grande Crash de 1929, uma das maiores bolhas da história, foi ainda mais devastador.

Sim, há um risco iminente de que a IA possa desencadear uma nova bolha.

No entanto, isso ainda não ocorreu. Michael Hartnett, estrategista do Bank of America (BofA), oferece uma comparação entre as bolhas das últimas décadas em termos de valorização percentual antes do pico. Portanto, podemos afirmar que, se a inteligência artificial for uma bolha, ela está apenas começando a deixar sua marca.

Isso não significa que eu considere IA uma bolha, apenas que eu estou a observando cautelosamente para não cairmos novamente em uma. Até mesmo porque existe um grande entusiasmo em relação à inteligência artificial.

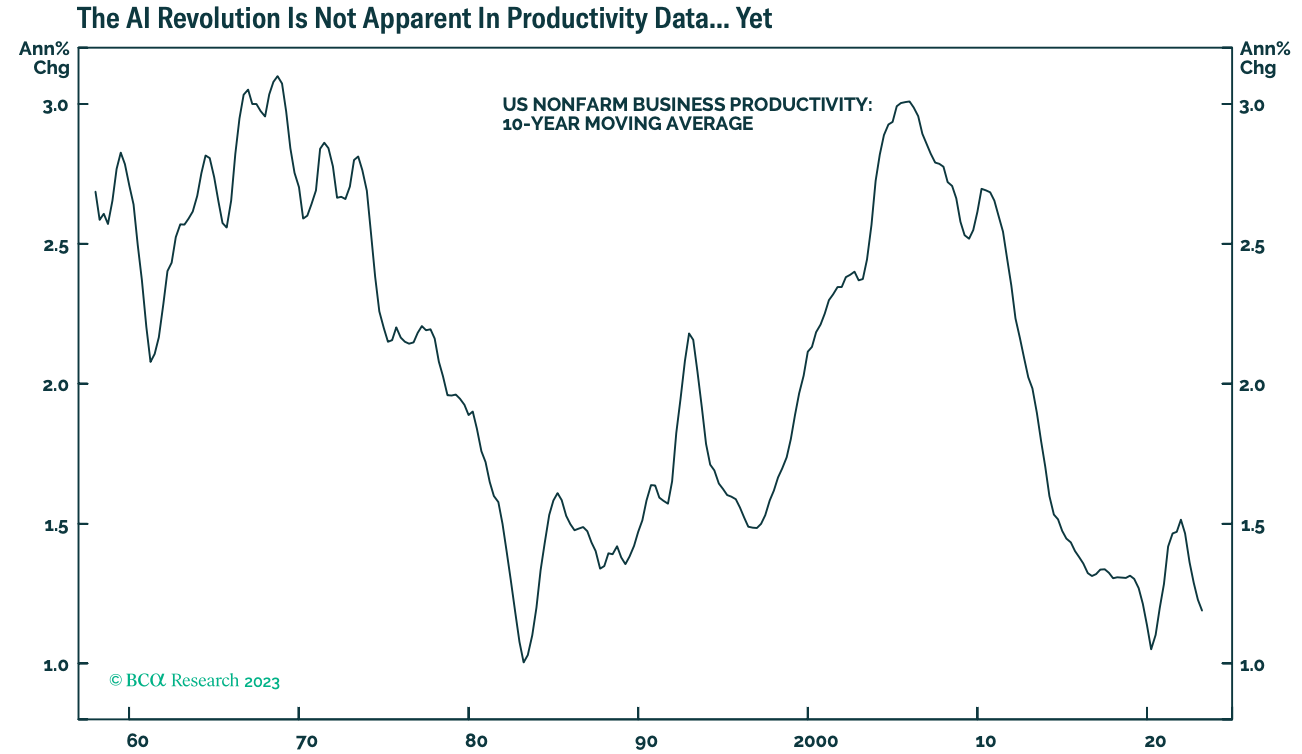

O Goldman Sachs, por exemplo, expressa confiança de que essa tecnologia tem o potencial de impulsionar os lucros do S&P 500 nos próximos 10 anos, contribuindo para um aumento anual de produtividade em torno de 1,5%.

Com base nessa previsão, os lucros do S&P 500 poderiam experimentar um crescimento de até 30% ao longo da próxima década.

Essa revolução na produtividade, contudo, ainda não começou.

Assim como ocorreu com as planilhas, processadores e a interface gráfica, que impulsionaram a produtividade dos negócios nas décadas de 1980 e 1990, foi somente quando os computadores foram conectados à Internet que o verdadeiro potencial dessas tecnologias foi percebido.

Se a inteligência artificial seguir a mesma trajetória das grandes revoluções tecnológicas anteriores, é possível que não vejamos ganhos significativos de produtividade em toda a economia até a década de 2030.

No entanto, existem razões para acreditar que o impacto da IA possa ocorrer muito mais cedo. Um estudo recente conduzido por Erik Brynjolfsson revelou um aumento de 14% na produtividade entre os funcionários de atendimento ao cliente em uma grande empresa de software após a adoção de ferramentas de inteligência artificial generativas.

Resumidamente, o diferencial das revoluções tecnológicas anteriores é que elas se concentraram na aplicação e disseminação do conhecimento pré-existente. Em contraste, a revolução da inteligência artificial tem o potencial de criar novos conhecimentos, desta vez gerados por máquinas e não por seres humanos.

Essa capacidade de gerar conhecimento inovador pode acelerar a adoção e o impacto da IA em diferentes setores da economia. Se houver uma grande revolução de produtividade, como aconteceu na Era Clinton na década de 1990, talvez possamos estar diante de uma grande oportunidade para expansão dos múltiplos das empresas, o que sustentaria os múltiplos da Bolsa dos EUA em patamares elevados por mais tempo, sem que necessariamente haja uma grande correção.

Além disso, o cenário é favorável, uma vez que o Federal Reserve dos EUA parece ter concluído grande parte do ciclo de aperto da política monetária. Isso tira pressão das teses de crescimento, como seria o caso aqui.

Por isso, as perspectivas para a IA permanecem positivas no geral, fornecendo margem para múltiplos considerados caros sob a desculpa de que multiplicaremos desproporcionalmente os lucros corporativos com as ferramentas até a década de 2030.

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial