Mais vibrações em Brasília: ruídos do governo voltaram e podem atrapalhar — mas é preciso olhar além do xadrez político

Depois de flertar com um aprimoramento de ambiente entre março e abril, o governo volta a se prejudicar, gerando ruídos e entraves desnecessários para a resolução de questões econômicas importantes. A mediocridade pode estar falando mais alto novamente, abrindo uma janela para novos anos perdidos

É difícil entender o nosso país. A máxima sobre não perdermos uma oportunidade de perder uma oportunidade é verdadeira. Cada vez mais, na verdade. Ontem, por exemplo, o mercado financeiro local apresentou movimentos instáveis, impulsionados por novos eventos vindos de Brasília (para variar um pouco).

Se, na semana passada, vivemos em meio às expectativas para a Super Quarta (que é um nome horrível, por sinal), os próximos dias servirão para digerirmos a inflação de abril e a ata do último encontro do Comitê de Política Monetária (Copom), que manteve a taxa de juros em 13,75% ao ano, mas suavizou marginalmente o tom do discurso.

A autoridade monetária reconheceu formalmente pela primeira vez que voltar a subir a Selic é um cenário pouco provável, fato que já sabíamos há muito tempo. Ainda assim, o reconhecimento é importante pois trata-se de um primeiro passo para a posterior flexibilização da política monetária em si, com a queda dos juros e assim por diante.

O processo só deve começar, porém, no terceiro trimestre, muito provavelmente em agosto — nesta altura do campeonato, pouco importa se será na reunião de agosto ou setembro, na verdade. Acontece que estamos caminhando para uma queda sustentável e gradual da taxa básica de juros, o que pode ser positivo para as ações.

Nos corredores de Brasília, o sentimento é diferente

Não foi o suficiente para o governo, contudo, que voltou a criticar a postura do Banco Central, ainda que sem o devido embasamento técnico.

A taxa de juros no Brasil está bem elevada, sim, mas só o está por conta da incerteza fiscal e da inflação corrente ainda em patamares não aceitáveis, especialmente os núcleos do índice.

Leia Também

Nada será feito enquanto o arcabouço fiscal não for devidamente aprovado e a inflação não se mostrar mais controlada. E veja, o mais provável é que o IPCA continue desacelerando até o final do semestre, devendo voltar a acelerar na segunda metade de 2023, muito por conta do efeito base versus o ano passado, que polui o indicador.

No fim das contas: quando os juros devem cair?

Isso significa que os juros devem cair a partir do terceiro trimestre mesmo com o índice oficial da inflação fechando o ano por volta de 6% no acumulado do período, bem acima da banda superior da meta estipulada pelo Conselho Monetário Nacional (CMN). Isso acontece porque as expectativas parecem razoavelmente ancoradas.

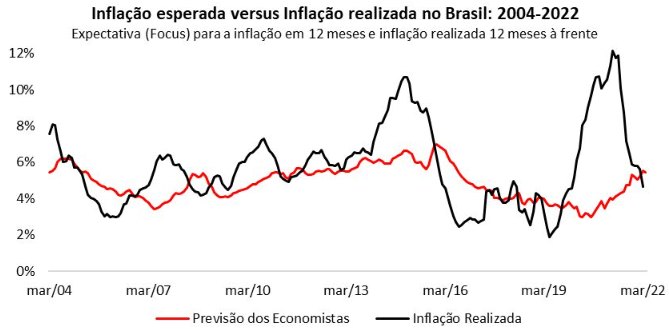

Vale deixar bem claro que o mercado foi bem incapaz de antecipar bem a inflação. Me deparei recentemente com este gráfico construído com dados públicos do Banco Central e do IBGE que mostra o contraste entre as projeções dos economistas ao Boletim Focus do BC para os próximos 12 meses e o índice efetivamente realizado.

Sim, as projeções normalmente estão erradas, ainda mais em períodos tão turbulentos como os que vivemos. Sabendo da difícil tarefa do BC, de pouco serve os novos atritos do governo, que já demonstrou fraqueza recentemente com a derrota envolvendo os decretos do saneamento de Lula, que foram derrubados.

A sinalização, ainda que relativamente normal para governos que estão começando (já que o Congresso quer mostrar força), indica que não há tempo a perder e que erros serão menos tolerados, especialmente considerando que o governo já goza de pouco apoio dentro e fora do Congresso.

- Ainda tem dúvidas sobre como fazer a declaração do Imposto de Renda 2023? O Seu Dinheiro preparou um guia completo e exclusivo com o passo a passo para que você “se livre” logo dessa obrigação – e sem passar estresse. [BAIXE GRATUITAMENTE AQUI]

Brasília se movimenta para manter seu 'status'

O governo não parece ter entendido isso, no entanto. Mais recentemente, o dólar à vista registrou expressiva valorização em relação ao real, refletindo a adoção de posições defensivas pelos investidores. O estresse começou quando a Advocacia Geral da União (AGU) entrou no STF para recuperar poder de voto na Eletrobras.

O movimento foi visto como uma manobra para reverter a privatização da companhia, o que eu entendo como sendo um cenário altamente improvável, e exerceu pressão de compra sobre a moeda norte-americana logo no início do pregão de segunda-feira. Mesmo que o governo tenha negado tal possibilidade, o estrago já estava feito.

O contexto só prejudica a ala econômica, que precisa não só aprovar o arcabouço fiscal com o menor número de alterações possível, como também arrumar maneiras de elevar a receita do governo (arrecadação).

Em outras palavras, os desgastes adicionais criados pelo próprio partido do presidente Lula podem custar caro para o país.

Um nome de dentro do governo

O cenário tornou-se ainda mais desfavorável com a indicação de Gabriel Galípolo, atual secretário-executivo da Fazenda (braço direito de Haddad), para a vaga de diretor de Política Monetária do BC. A escolha não foi tão bem recebida pelo mercado, que a interpretou como uma tentativa de interferência no rumo da política monetária.

Nesse contexto, a leitura de segunda ordem criou a especulação de que Galípolo possa vir a assumir o comando do BC após o término do mandato de Roberto Campos Neto, em 2024, o que agravou ainda mais o clima de incerteza — juros longos voltaram a subir, depois de terem devolvido bons prêmios ao longo de abril.

Por outro lado, a indicação de Galípolo pode nos sugerir que a ala econômica não vai querer dar um cavalo de pau no CMN. A próxima reunião poderia manter as metas já previstas para 2024 e 2025 de 3%, mudando apenas o horizonte de cumprimento para um prazo de dois anos (ao invés um) e as bandas para até 2% (ao invés de 1,5%).

No fim das contas...

Em sendo o caso, as alterações não seriam tão danosas.

Entretanto, é preocupante a impressão de que o governo esteja criando obstáculos para a resolução de questões essenciais da economia brasileira, especialmente aquelas relacionadas à política fiscal e monetária. Essa postura, inevitavelmente, impacta os ativos nacionais.

As taxas de juros reais de longo prazo do Brasil têm se mantido em patamares relativamente altos, acima de 6%, desde o início deste ano. Isso sugere a existência de um risco fiscal significativo.

Mesmo que os yields dos títulos do governo de 10 anos já tenham caído em mais de 50 pontos-base desde o pico de fevereiro, quando alcançaram mais de 6,5%, ainda há um longo percurso a ser trilhado.

No momento, os investidores estão majoritariamente preocupados com a situação fiscal do país. Contudo, as eventuais aprovações do novo quadro fiscal e da Reforma Tributária poderão fazer com que as taxas reais de longo prazo caiam ainda mais. Isso, por sua vez, poderá desencadear uma reavaliação positiva do Ibovespa.

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP