O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em meio à crise no setor, resultados da Lojas Renner decepcionam, enquanto C&A supera a “queridinha do varejo de moda” e acumula alta de 229%

O ano de 2023 certamente não tem sido fácil para o investidor de ações.

Muitas teses, que geralmente têm uma forte correlação entre si - seja porque são empresas de um mesmo setor ou porque são sensíveis à taxa de juros -, estão andando em direções opostas.

Quem está ganhando dinheiro na bolsa neste ano teve que olhar muito o micro das empresas para se esquivar das cascas de banana e das narrativas de mercado.

Um bom exemplo disso ocorreu justamente no setor de varejo de moda.

As ações da Lojas Renner - historicamente a queridinha do setor - acumulam uma queda de 30% no ano.

Enquanto as ações da C&A - até pouco tempo atrás o patinho feio do setor - chamam a atenção com uma alta de 229%.

Quem tivesse ‘shorteado’ Lojas Renner e com o dinheiro comprado C&A após a divulgação de resultados do 4º trimestre de 2022, teria feito incríveis 298% de retorno até o fechamento do pregão de ontem:

Leia Também

Para explicar o que aconteceu, vamos voltar para o início de 2023.

Após a crise envolvendo o balanço das Lojas Americanas em janeiro, cujos credores eram os grandes bancos brasileiros, a concessão de crédito secou e as varejistas sofreram bastante.

Já machucadas pelo elevado patamar de juros, as empresas sofriam para financiar seu capital de giro ou pagar suas dívidas.

O que, por sua vez, aumentava o risco dessas empresas virem a mercado captar dinheiro via ofertas de ações - diluindo a base de acionistas - ou mesmo entrarem com pedido de recuperação judicial.

Muitos investidores - inclusive nós - enxergávamos que num cenário como este, se tivesse que ter exposição a alguma empresa do setor, era necessário que ela tivesse um balanço saudável capaz de atravessar a crise.

E Lojas Renner se encontrava entre essas empresas: com bastante caixa e pouca dívida.

A Renner, inclusive, poderia ganhar participação de mercado da sua concorrente C&A, cujo balanço não era tão saudável.

Mas não foi isso o que aconteceu: a C&A entregou resultados surpreendentemente bons, enquanto a Renner decepcionou.

O ponto de inflexão de C&A foi a divulgação dos resultados do 4T22, no dia 1 de março de 2023.

Naquela data, as ações estavam sendo negociadas a R$ 1,94, abaixo do preço do início do ano.

Quem comprou naquela data viu as ações subirem 280%, multiplicando o capital investido em quase 4x.

Aquele resultado realmente surpreendeu.

Em um trimestre afetado por Copa do Mundo, eleições - dois fatores que reduziram o fluxo nas lojas - e condições climáticas desfavoráveis, a C&A conseguiu expandir sua receita e lucratividade, com ganhos de margens.

Além disso, se preparando para um cenário macro mais desafiador em 2023, a companhia priorizou sua geração de caixa, diminuindo o ritmo de abertura de lojas e otimizando seu capital de giro.

Com margens em expansão e disciplina financeira, a C&A entregou um fluxo de caixa livre (caixa gerado nas operações - investimentos) de R$ 761 milhões, reduzindo sua alavancagem para 0,9x a relação dívida líquida/Ebitda.

Naquela mesma data a empresa tinha um valor de mercado de R$ 598 milhões.

Ou seja, em apenas um trimestre ela foi capaz de gerar o equivalente a 127% do seu valor de mercado em caixa, depois dos investimentos.

Vale notar que R$ 500 milhões deste caixa vieram da dinâmica de capital de giro, mas ainda assim a assimetria naquele momento chamava a atenção de quem acompanhava a empresa de perto.

Vale dizer que a C&A já foi a maior empresa de vestuário brasileira antes de perder a liderança para a Renner, em 2015.

O período que se estendeu entre 2014-2018 foi marcado por zero abertura de lojas.

Também foi um momento de baixos investimentos na companhia, com o grupo controlador - a família holandesa Brenninkmeijer - focada em outras geografias.

Em 2019, a C&A fez seu IPO, captando recursos para o pagamento de dívidas e para financiar o plano de expansão de lojas.

Com a pandemia, o plano foi postergado.

A varejista decidiu focar em melhorias internas, automatizando seu centro de distribuição, reduzindo o prazo de entrega e otimizando sua gestão de capital de giro.

Isso fez com que a empresa aumentasse suas vendas ao mesmo tempo em que trabalhava com um estoque menor - que ajudou na geração de caixa do 4T22.

Além disso, com o fim da parceria da vertical de serviços financeiros com o Bradesco no final de 2021, a C&A voltou a assumir a própria financeira, cuja penetração nas vendas ainda é baixa quando comparada com concorrentes como Lojas Renner, Guararapes e Marisa.

Isso tudo para dizer que embora o mercado não esperasse nada da empresa, a C&A entregou bons resultados e mostrou que a narrativa do mercado sobre ela estava equivocada.

Em Lojas Renner, foi o contrário: a expectativa de que a empresa consolidasse ainda mais o setor por conta da fraqueza de seus pares, se mostrou equivocada.

Não só C&A se destacou positivamente, como a Renner frustrou na entrega de resultados.

Abaixo, a linha azul mostra como os analistas do sell side revisaram a expectativa de lucro por ação da Lojas Renner ao longo de 2023:

O juro alto tem impactado a propensão a consumir dos clientes da varejista, que correspondem a uma parcela da população que sofre mais nesse ambiente macro desafiador.

Este fator junto com a Realize, financeira da empresa, precisando desacelerar por conta da alta inadimplência da carteira de crédito, tem feito a Renner, de fato, sofrer muito mais do que o esperado.

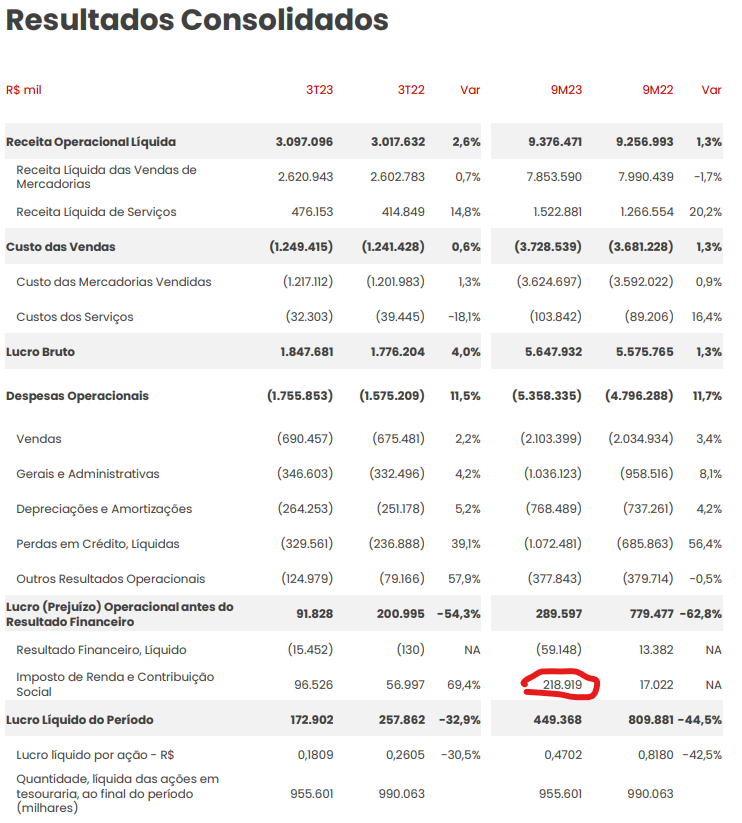

Para se ter uma ideia, se pegarmos os 9 meses de 2023, a Renner só conseguiu entregar um lucro 44% pior na comparação com os 9 meses de 2022 por conta de ‘ganhos’ com imposto de renda e contribuição social:

Soma-se a essa falta de visibilidade, dois outros riscos: reforma tributária e aceleração da Shein, concorrente chinesa.

A primeira impacta todo o setor de varejo de vestuário e, a segunda, impacta as vendas da LREN.

A Shein é uma empresa que tem ganhado relevância no mercado brasileiro e chegou num ponto que não dá para simplesmente ignorá-la.

O maior aprendizado desta história é o de não cair nas narrativas e não ter preconceito com nenhuma empresa.

Certamente é algo fácil de falar e difícil de praticar.

Nós mesmos não conseguimos visualizar o que a C&A vinha fazendo e acreditávamos na narrativa de que a Lojas Renner teria condições de consolidar o mercado de vestuário.

O debacle CEAB3 vs LREN3 mostrou que dá pra fazer MUITO dinheiro comprando empresas largadas em momentos de inflexão de resultados e fora do radar.

Um abraço,

Matheus Soares

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno