É o fim dos calotes? Gramado Parks renegocia mais de R$ 1 bilhão em CRIs que têm HCTR11 e outros fundos imobiliários como credores

A Fortesec afirma ter realizado assembleias com os credores de seis CRIs ligados à companhia e que somam mais de R$ 1 bilhão em saldo devedor

Quem acompanha de perto o mercado de fundos imobiliários sabe a tensão que o nome Gramado Parks gerou nos investidores nos últimos meses. O grupo de turismo, hotelaria e multipropriedades é devedor de diversos títulos de crédito inadimplentes e presentes em portfólios de FIIs com milhares de investidores na B3.

Mas esse nome pode deixar de ser uma fonte de arrepios em breve: a Forte Securitizadora, emissora dos Certificados de Recebíveis Imobiliários (CRIs) que têm a Gramado Parks como credora, renegociou as condições de 90,8% dos títulos que apresentavam problemas no pagamento.

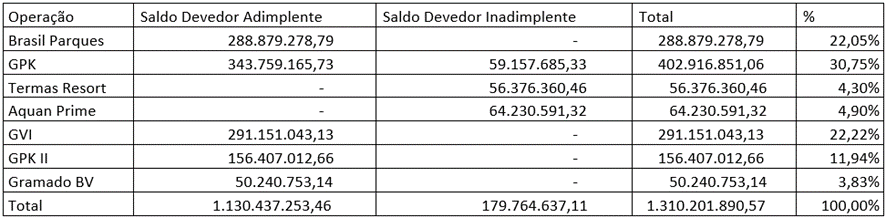

Segundo a companhia, as assembleias foram realizadas na semana passada com os credores de seis CRIs ligados à companhia e que somam mais de R$ 1 bilhão em saldo devedor: Brasil Parques, GPK, GPK II, Termas Resort, GVI e Gramado BV.

"Apenas a assembleia do CRI Termas Resort, representativo de 4,3% da dívida do grupo, não teve a proposta aprovada na íntegra", informou a Fortesec em comunicado ao qual o Seu Dinheiro teve acesso.

Fundos imobiliários credores da Gramado Parks

As renegociações com a Gramado Parks incluíram novos cronogramas de repasse, carência de pagamento de principal e juros e novas regras para funcionamentos e recomposição dos fundos de juros ou de reserva das operações dos CRIs.

O impacto da renegociação nos fundos imobiliários que investiram nos papéis da Gramado Parks vai depender dos papéis aos quais estão expostos. Isso porque cada CRI teve um acordo diferente com relação a prazos de pagamento e taxa de juros.

Leia Também

Veja os valores negociados abaixo:

Entre os fundos imobiliários com exposição à dívida da Gramado Parks estão ativos que fazem parte do mesmo grupo econômico que a Fortesec: Devant Recebíveis Imobiliários (DEVA11), Hectare CE (HCTR11), Tordesilhas EI (TORD11) e Versalhes Recebíveis Imobiliários (VSLH11).

“A Fortesec acompanha de perto a saúde financeira dos ativos com os quais trabalha, sempre com o objetivo de ajudar nos momentos de maior volatilidade. É preciso resiliência e determinação para evitar a execução das garantias, porque o prazo de pagamento pela via judicial, costuma ser muito mais longo”, afirma, em nota, Juliana Mello, sócia-diretora da securitizadora.

A Gramado Parks deixou de fazer os pagamentos de juros e amortizações dos títulos em março deste ano. Além disso, três das holdings do grupo entraram em recuperação judicial no mês seguinte.

VEJA TAMBÉM: Dividendos do HCTR11: por que não devemos olhar apenas para os proventos dos fundos imobiliários?

Gestora do FII DEVA11 ameaçou acionar Justiça contra Fortesec

Vale destacar que as renegociações ocorreram pouco menos de um mês após a Fortesec virar alvo de um ultimato de uma das gestoras dos FIIs que investem nos CRIs da Gramado Parks.

A Devant, responsável pelo fundo DEVA11, informou aos cotistas em setembro que enfrentava problemas de comunicação e transparência com a securitizadora.

A gestora contou que trabalhava desde março para tentar sanar os problemas, requisitando mais informações e também por meio da concessão de waivers para os ativos, “desde que devidamente justificados”.

“Contudo, fato é que temos encontrado bastante dificuldade nesse processo, não nos tendo sido oferecidas informações minimamente adequadas e transparentes.”, declarou e empresa na época.

Já Fortesec disse, em nota enviada ao Seu Dinheiro na ocasião, que mantinha um canal de comunicação permanentemente aberto com todos os seus parceiros de negócios.

Empresa e gestora fazem parte do mesmo grupo econômico

Vale destacar que a Devant e a Forte Securitizadora também estão inseridas dentro de um mesmo grupo econômico.

Ambas fazem parte do portfólio RTSC, uma holding que investe em diversas empresas financeiras — incluindo gestoras de outros FIIs afetados pela inadimplência da Gramado Parks, como a Hectare e RCAP Asset.

Além disso, a própria empresa inadimplente também é ligada ao grupo por meio do FII Serra Verde (SRVD11), que é seu acionista e é gerido pela RCAP.

A base de investidores do SRVD11 inclui outros dois fundos imobiliários geridos por empresas da RTSC, o HCTR11 e o TORD11.

Confiança em xeque: mercado de capitais brasileiro recebe nota medíocre em pesquisa da CVM e especialistas acendem alerta

Percepção de impunidade, conflitos de interesse e falhas de supervisão reforçam a desconfiança de investidores e profissionais no mercado financeiro brasileiro

Prio (PRIO3) sobe no Ibovespa após receber licença final para a instalação dos poços de Wahoo

A petroleira projeta que o início da produção na Bacia do Espírito Santo será entre março e abril de 2026

Dólar vai abaixo dos R$ 5,30 e Ibovespa renova máximas (de novo) na expectativa pela ‘tesoura mágica’ de Jerome Powell

Com um corte de juros nos EUA amplamente esperado para amanhã, o dólar fechou o dia na menor cotação desde junho de 2024, a R$ 5,2981. Já o Ibovespa teve o terceiro recorde dos últimos quatro pregões, a 144.061,64 pontos

FII BRCO11 aluga imóvel para M. Dias Branco (MDIA3) e reduz vacância

O valor da nova locação representa um aumento de 12% em relação ao contrato anterior; veja quanto vai pingar na conta dos cotistas do BRCO11

TRXF11 vai às compras mais uma vez e adiciona à carteira imóvel locado ao Assaí; confira os detalhes

Esse não é o primeiro ativo alugado à empresa que o FII adiciona à carteira; em junho, o fundo já havia abocanhado um galpão ocupado pelo Assaí

Ouro vs. bitcoin: afinal, qual dos dois ativos é a melhor reserva de valor em momentos de turbulência econômica?

Ambos vêm renovando recordes nos últimos dois anos à medida que as incertezas no cenário econômico internacional crescem e o mercado busca uma maneira de se proteger

Do Japão às small caps dos EUA: BlackRock lança 29 novos ETFs globais para investir em reais

Novos fundos dão acesso a setores, países e estratégias internacionais sem a necessidade de investir diretamente no exterior

Até onde vai o fundo do poço da Braskem (BRKM5), e o que esperar dos mercados nesta semana

Semana começa com prévia do PIB e tem Super Quarta, além de expectativa de reação dos EUA após condenação de Bolsonaro

Rio Bravo: “Momento é de entrada em fundos imobiliários de tijolo, não de saída”

Anita Scal, sócia e diretora de Investimentos Imobiliários da empresa, afirma que a perspectiva de um ciclo de queda da taxa de juros no Brasil deve levar as cotas dos fundos a se valorizarem

TRXF11 abocanha galpão locado pelo Mercado Livre (MELI34) — e quem vai ver o dinheiro cair na conta são os cotistas de um outro FII

Apesar da transação, a estimativa de distribuição de dividendos do TRXF11 até o fim do ano permanece no mesmo patamar

Ação da Cosan (CSAN3) ainda não conseguiu conquistar os tubarões da Faria Lima. O que impede os gestores de apostarem na holding de Rubens Ometto?

Levantamento da Empiricus Research revela que boa parte do mercado ainda permanece cautelosa em relação ao futuro da Cosan; entenda a visão

LinkedIn em polvorosa com Itaú, e o que esperar dos mercados nesta sexta-feira (12)

Após STF decidir condenar Bolsonaro, aumentam os temores de que Donald Trump volte a aplicar sanções contra o país

Ibovespa para uns, Tesouro IPCA+ para outros: por que a Previ vendeu R$ 7 bilhões em ações em ano de rali na bolsa

Fundo de pensão do BB trocou ações de empresas por títulos públicos em nova estratégia para reforço de caixa

TRBL11 recebe R$ 6 milhões em acordo por imóvel que é alvo de impasse com os Correios — agora o FII está de olho na disputa judicial contra a estatal

Segundo o gestor da Rio Bravo, o acordo “é apenas o começo” e, agora, o fundo imobiliário busca cobrar os Correios e voltar a ocupar o galpão com um novo inquilino

Banco do Brasil (BBAS3) supera a Vale (VALE3) em um quesito na bolsa; saiba qual

Os dados são de um levantamento mensal do DataWise+, parceria entre a B3 e a Neoway

Fundo imobiliário MFII11 mira novo projeto residencial na zona leste de São Paulo; veja os detalhes

O FII vem chamando atenção por sua estratégia focada em empreendimentos residenciais ligados ao Minha Casa, Minha Vida (MCMV)

Ibovespa renova máxima histórica e dólar vai ao menor nível desde julho de 2024 após dados de inflação nos EUA; Wall Street também festeja

Números de inflação e de emprego divulgados nesta quinta-feira (11) nos EUA consolidam a visão do mercado de que o Fed iniciará o ciclo de afrouxamento monetário na reunião da próxima semana; por aqui, há chances de queda da Selic

Fundo imobiliário do BTG quer vender cinco imóveis por mais de R$ 830 milhões — e já tem destino certo para o dinheiro

Criado especialmente para adquirir galpões da Log Commercial Properties (LOGG3), o BTLC11 comprou os ativos em 2023, e agora deseja gerar valor aos cotistas

GGRC11 ou Tellus: quem levou a melhor na disputa pelo galpão da Renault do FII VTLT11, que agora se despede da bolsa

Com a venda do único imóvel do portfólio, o fundo imobiliário será liquidado, mas cotistas vão manter a exposição ao mercado imobiliário

Fundo imobiliário (FII) aposta em projetos residenciais de alto padrão em São Paulo; veja os detalhes

Com as transações, o fundo imobiliário passa a ter, aproximadamente, 63% do capital comprometido em cinco empreendimentos na capital paulista

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP