O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Banco central norte-americano segue o plano tático e desacelera ritmo de aperto monetário, mas avisa: juro seguirá subindo para trazer inflação de volta à meta; veja o que foi decidido hoje

Aos 45 do segundo tempo de 2022, o Federal Reserve (Fed) entregou o que era esperado por muitos investidores: um ritmo mais brando de aperto monetário — embora alguns não estivessem tão confiantes assim de que o banco central dos EUA cumpriria o plano tático sinalizado por Jerome Powell há algumas semanas.

Nesta quarta-feira (14), o comitê de política monetária (Fomc) entrou em campo com uma substituição em mente: colocar na reserva a alta de 0,75 ponto percentual (pp) — usada nas quatro últimas reuniões — e chamar uma elevação menor para o jogo.

E assim foi feito: o novo camisa 10 da seleção de Powell é um aumento de 0,50 pp anunciado hoje. Agora, a taxa básica nos EUA está na faixa entre 4,25% e 4,50% ao ano.

Na arquibancada em Nova York, os investidores não comemoraram muito o resultado da última reunião do Fed do ano. O Dow Jones, o Nasdaq e o S&P 500 devolveram os ganhos assim que a decisão foi anunciada e passaram a operar em queda.

Embora esperassem por um alívio no ritmo de aperto monetário como um torcedor espera pelo gol, desagradou o fato de as projeções do Fomc sinalizarem que os juros continuarão a subir em 2023, encerrando o próximo ano em 5,1% ante projeção anterior de 4,6%.

Se Galvão Bueno estivesse narrando a decisão do Fed de hoje, ele diria que quem sobe é a inflação — que desacelerou, é verdade, mas ainda está nos maiores níveis em décadas nos EUA.

Leia Também

Ontem, o Bureau de Estatísticas do Trabalho dos EUA informou que o índice de preços ao consumidor norte-americano (CPI, na sigla em inglês) de novembro subiu 0,1% em base mensal e 7,1% em base anual, depois de 0,4% e 7,7%, respectivamente, em outubro.

Mas a medida preferida do Fed para a inflação é o PCE, ou índice de preços para gastos pessoais. Em outubro, o PCE subiu 0,3% em termos mensais — mesmo nível de setembro — e 6,0% em termos anuais.

Embora tanto o CPI como o PCE tenham desacelerado, os dois índices estão muito acima da meta de 2% do Fed. Por isso, no comunicado de hoje, o banco central norte-americano reafirma que continuará elevando a taxa de juro para trazer a inflação para a meta.

"O Comitê antecipa que os aumentos em curso da taxa de juro serão apropriados para atingir uma postura de política monetária suficientemente restritiva para retornar a inflação para 2% ao longo do tempo", diz o comunicado.

Como nas últimas decisões, o Fomc atesta que a inflação permanece elevada nos EUA, refletindo desequilíbrios de oferta e demanda relacionados à pandemia, preços mais altos de alimentos e energia e pressões de preços mais amplas.

O comitê também voltou a indicar que a guerra entre a Rússia e a Ucrânia e eventos relacionados estão contribuindo para aumentar a pressão sobre a inflação.

O Fed vem subindo o juro desde março deste ano. Tudo começou com um aperto de 0,25 pp, tirando a taxa de praticamente zero para o intervalo de 0,25% a 0,50% ao ano.

Depois, o banco central norte-americano subiu a taxa em 0,50 pp e, a partir de junho, resolveu fazer uma marcação mais agressiva à inflação e conseguiu o tetra: elevou a taxa básica em 0,75 pp por quatro vezes seguidas.

Confira a evolução da taxa de juros nos EUA em 2022:

A cada três meses o Fed divulga, junto com a decisão de política monetária, projeções para o juro e para a economia. A última vez que essas previsões foram apresentadas foi setembro.

Na ocasião, os membros do Fomc indicaram um caminho mais forte de aumento da taxa de juros à frente. Agora, esse quadro mudou um pouco.

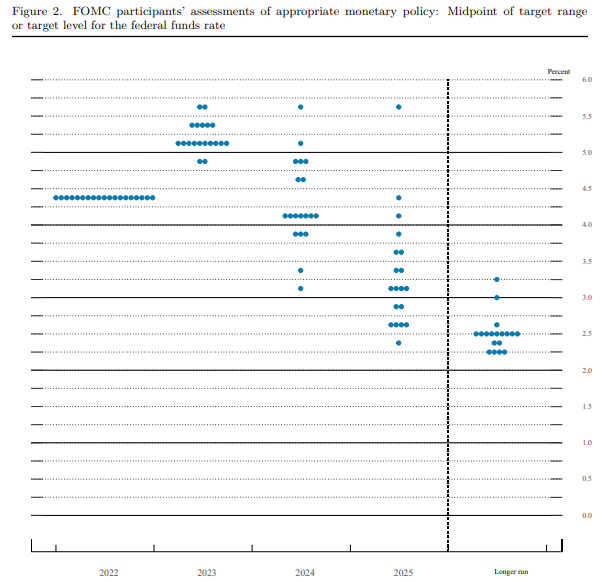

De acordo com o dot plot — o gráfico de pontos que traz as expectativas individuais dos membros do comitê —, a taxa de juros terminará 2023 em 5,1%, uma revisão para cima de 0,5 ponto percentual em relação à estimativa de setembro.

O comitê então vê a taxa caindo para 4,1% em 2024, 0,2 ponto percentual mais alto do que o projetado em setembro. Confira abaixo o gráfico de pontos do Fed de dezembro:

Além do grau do aperto em si, a reunião de política monetária de hoje estava sendo aguardada por conta das projeções econômicas do Fed — a intenção era saber se, com tantas elevações de juro, os EUA entrarão em recessão.

Mas não é dessa vez que a economia norte-americana estará na marca do pênalti. O Fed prevê um crescimento de 0,5% este ano ante 0,2% estimados em setembro, mês no qual as últimas projeções foram apresentadas.

Mas a inflação não deve dar tréguas. O PCE deve encerrar 2022 em 5,6% ante 5,4% projetados anteriormente. E a taxa de desemprego deve ser de 3,7% ante 3,8% da estimativa de setembro.

Confira abaixo a mediana das previsões feitas pelo Federal Reserve para os demais períodos:

PIB dos EUA

Inflação medida pelo PCE

Taxa de desemprego

Diante de tantos dados nas mãos, Powell concedeu a coletiva de hoje com um recado: o Fed não vai parar até que a inflação esteja a caminho da meta de 2% ao ano.

O chefão do Fed repetiu as palavras das últimas coletivas: “Sem a estabilidade de preços, a economia não funciona para ninguém e nem é possível atingir um nível de crescimento que beneficie a todos”.

E, embora tanto o CPI como o PCE estejam desacelerando, Powell disse que o comitê de política monetária não está convencido ainda de que seu trabalho está concluído.

“A inflação segue acima da meta de 2% do comitê. A inflação está desacelerando, mas é preciso mais evidências de que essa desaceleração está mesmo em curso”, afirmou Powell.

Ele reconheceu ainda que a economia dos EUA perdeu força de maneira significativa, e as condições financeiras ficaram mais apertadas — e em boa parte por conta da política monetária restritiva em curso.

“O consumo também desacelerou. A taxa de juro alta e gastos mais baixos das famílias parecem estar pesando sobre os investimentos das empresas”, afirmou.

Powell disse também que o mercado de trabalho está superaquecido, com desequilíbrios entre a oferta de vagas e a mão de obra disponível.

“O mercado de trabalho está aquecido demais. Salários estão altos, assim como as aberturas de vagas. O mercado de trabalho segue desequilibrado, com mais oferta de vagas do que de mão de obra. O Fomc espera que haja equilíbrio ao longo do tempo, reduzindo a pressão inflacionária vinda dos salários”, disse.

Assembleia alcança consenso unânime sobre o novo líder supremo do Irã, sob o critério de ser ‘odiado pelo inimigo’

Presidente dos Estados Unidos fez novas ameaças ao Irã em seu perfil no Truth Social neste sábado (7)

Walter Maciel diz que os Estados Unidos têm algo que o Brasil não tem: uma política de Estado que olha para gerações

Governo cubano adota nova estratégia de sobrevivência diante de sanções dos EUA, que ameaçam causar um apagão total no país

De acidente natural a centro nervoso das tensões entre potências, Ormuz mostra como geografia ainda determina quem tem vantagem no tabuleiro mundial

A TAG Investimentos explica como a inteligência artificial está operando uma seleção natural no mercado de trabalho e o que isso significa para a bolsa

Brent sobe 12% em três dias com risco no Estreito de Ormuz; para o banco, Petrobras ganha fôlego para reforçar caixa e sustentar proventos

O Kospi vinha de uma valorização estrondosa de 75% no ano passado, impulsionado pelo hype da inteligência artificial

O banco avalia o choque da alta dos preços do petróleo na região e diz quem ganha, quem perde e como ficam inflação e juros no Brasil, na Argentina, na Colômbia, no Chile e no México; confira a análise

Com quedas de até 15% no ano, as empresas de software brasileiras estão no olho do furacão da IA, mas, segundo o Bank of America, a barreira de dados e a chance de proventos ainda pesam mais que o risco tecnológico

Queda de aeronave militar carregada com 18 toneladas de papel-moeda gera onda de saques e vandalismo

As agências de classificação de risco S&P Global, Fitch Ratings e Moody’s lançam um olhar sobre o Oriente Médio e dizem o que pode acontecer se o conflito durar muito tempo

O banco realizou algumas alterações na carteira de ações internacionais em março, com novas oportunidades de ganho em meio ao ciclo de juros do Fed

Bombardeio contra refinaria da Saudi Aramco coloca em xeque produção da petroleira, mas isso já aconteceu no passado — bem no ano de seu IPO bilionário

A disparada do petróleo pode reascender a inflação global, e alguns líderes de bancos centrais ao redor do mundo já estão em alerta

O gringo está injetando dinheiro no Brasil, México e Colômbia, atraído pelo tamanho desses mercados, mas, para o investidor brasileiro, a diversificação para EUA, Ásia e Europa seguem como o mantra dos bons retornos

Com o espaço aéreo fechado desde sábado (28), cidades dos Emirados Árabes Unidos se aliam com hotelaria para administrar milhares de turistas presos no país após ataques iranianos

Para o capital estrangeiro, o Brasil não é um debate político ou fiscal, mas um balcão de oportunidades de valor; entenda por que, para o gringo, o micro das companhias vence o macro do governo — mas não para sempre

Mesmo com os ataques envolvendo Estados Unidos, Israel e Irã afetando o fluxo de petróleo na região, o grupo decidiu elevar a oferta em 206 mil barris por dia

Banco avalia que risco maior está na logística global da commodity e mantém recomendação de compra para ação do setor