O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Chegou a época do ano de pensar sobre previdência privada; saiba como usá-la para driblar o Leão e não depender da aposentadoria pública no futuro

Chegou aquela época de se fazer um balanço do ano que passou, planejar o próximo e contar com aquela ajudinha do 13º salário (que, aliás, cai hoje!) para atingir os objetivos financeiros. Mas não são só as metas de curto e médio prazo que se veem contempladas nesses momentos de reflexão; os sonhos para um futuro mais distante também aparecem.

E se você se sente inseguro acerca do futuro econômico e fiscal do Brasil - até porque o país não está "voando" e nem sabemos bem o que esperar do próximo governo - certamente também se preocupa com o futuro da Previdência Social e como vai estar o sistema de aposentadorias públicas quando chegar a sua vez de pendurar as chuteiras.

Bem, já falamos algumas vezes aqui no Seu Dinheiro que contar única e exclusivamente com o governo para se aposentar é bastante arriscado para quem ganha mais que um salário mínimo - especialmente para aqueles que recebem acima do teto do INSS.

Passamos recentemente por uma Reforma da Previdência que estabeleceu idade mínima para aposentadoria, e do jeito que andam as contas do país, futuramente talvez a gente precise de outra.

Além disso, do ponto de vista estrutural, o Brasil está se tornando um país mais velho, com cada vez menos jovens para sustentar os aposentados, o que é um problema.

Assim, se você ainda está em tempo de poupar para o futuro, busca uma aposentadoria confortável e não quer (sabiamente) depender do governo - seja ele comandado por Lula ou qualquer outro presidente -, melhor investir para o longo prazo, de forma a complementar a previdência pública.

Leia Também

Talvez o seu gerente de banco ou consultor financeiro já tenha contatado você neste fim de ano para falar sobre planos de previdência privada.

Isso tem um bom motivo: é que, no fim do ano, o investidor consegue ter uma boa noção de que tipo de declaração de imposto de renda vai entregar no ano seguinte e, com isso, decidir o tipo de plano mais adequado ao seu perfil.

Só que este tema está cheio de pegadinhas, e o funcionamento desse produto não é tão simples quanto as instituições financeiras querem fazer parecer. Ainda assim, vale a pena conhecê-lo um pouco melhor, pois seus benefícios tributários são apetitosos e podem acelerar muito o seu processo de acumulação de patrimônio para a aposentadoria.

A seguir, eu listei todas as principais informações que você precisa saber para escolher um bom plano de previdência privada e fazer os aportes da maneira certa, fugindo do Leão e investindo no seu futuro.

Mas afinal, o que é um plano de previdência privada, e como ele se diferencia de outros investimentos financeiros?

Um plano de previdência nada mais é que um produto financeiro que mistura características de seguro e fundo de investimentos. Ao investir em um plano, seu dinheiro é aplicado em um fundo, gerido por um profissional, que vai alocá-lo em diferentes ativos para fazê-lo render, de acordo com o mandato do fundo.

Assim, pode ser que o plano invista apenas em renda fixa, em todos os tipos de ativos ou majoritariamente em ações; há ainda planos que investem em diferentes perfis de fundos, com níveis de risco distintos, e até aqueles que começam mais arrojados e vão tornando a carteira mais conservadora conforme o investidor vai chegando perto da idade de se aposentar.

A principal diferença de um plano de previdência para um fundo “normal” são os benefícios tributários, que tornam o processo de acumulação muito mais rápido e eficiente em prazos mais longos.

Basicamente, ao investir em previdência privada por um prazo longo, você paga bem menos imposto de renda do que se fizesse um investimento equivalente em fundos de investimento comuns ou ativos como ações, títulos públicos etc.

Os recursos que seriam destinados ao Leão no presente permanecem investidos e continuam rendendo, acelerando o processo de acumulação e fazendo com que você consiga se aposentar mais rápido do que se estivesse investindo em investimentos não previdenciários.

Além disso, os planos de previdência contam também com características securitárias que podem ser interessantes. Por exemplo, eles permitem a contratação de coberturas para morte e invalidez, garantindo recursos para você ou sua família caso uma fatalidade interrompa a sua geração de renda pelo trabalho.

Planos de previdência também não entram em inventário quando o titular do plano morre, permitindo a transferência automática dos recursos investidos aos beneficiários, que podem ser quaisquer pessoas escolhidas pelo titular.

Outra possibilidade é, em vez de efetuar resgates na hora de usufruir dos recursos, contratar uma modalidade de renda que te possibilite, por exemplo, receber uma mesada vitalícia, ou mesmo deixar uma pensão para seu cônjuge ou filhos após a sua morte.

Há algumas desvantagens em contratar uma modalidade de renda, mas essa pode ser uma boa alternativa para quem tem situações específicas de família: por exemplo, deseja que um dos beneficiários receba o dinheiro aos poucos, e não tudo de uma vez.

Ao contrário de muitos fundos de investimento comuns, fundos de previdência não estão sujeitos ao come-cotas, aquele mecanismo de tributação em que o IR é recolhido a cada seis meses e pago na forma de cotas, mesmo que não tenha havido resgates.

A ausência de come-cotas faz com que os recursos que seriam subtraídos do fundo para pagar o imposto continuem investidos, engordando os seus rendimentos. O IR só será pago na hora do resgate ou pagamento da renda.

As demais aplicações financeiras costumam ser tributadas em 15% (caso das ações e fundos de ações), 20% (caso da valorização de fundos imobiliários e, em breve, dos dividendos de ações) ou em alíquotas que variam de 22,5% a 15%, de acordo com o prazo de aplicação (caso da maioria dos fundos e da renda fixa).

É claro que há aplicações isentas de IR, mas elas são exceções, compondo, geralmente, apenas uma parte pequena de uma carteira de investimentos bem diversificada.

Os planos de previdência privada, por sua vez, permitem ao investidor escolher entre duas tabelas diferentes de imposto de renda, independentemente de quais investimentos compõem a sua carteira.

A tabela progressiva é a mesma dos salários e outras formas de renda tributável, como os aluguéis. Quanto maior o valor recebido, maior a alíquota de IR, que varia de zero a 27,5%. Nesse caso, os resgates/renda são tributados conforme o valor e se somam aos demais rendimentos tributáveis do investidor, ficando sujeitos ao ajuste anual.

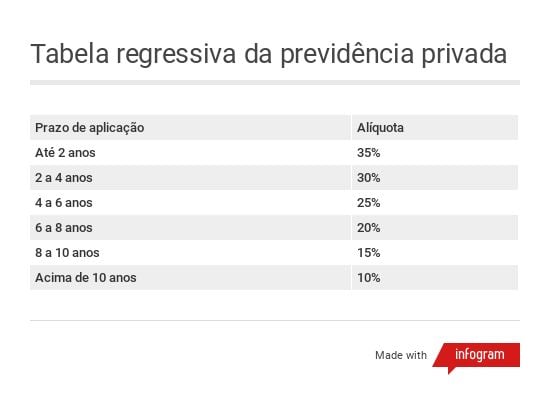

Já a tabela regressiva é exclusiva dos planos de previdência privada. Suas alíquotas são decrescentes de acordo com o tempo em que os recursos permanecem aplicados no plano.

As maiores alíquotas, válidas para os prazos de investimento mais curtos, são mais altas do que as maiores alíquotas das demais aplicações financeiras.

Por exemplo, na previdência privada, a maior alíquota de IR é de 35%, para aplicações de até dois anos. Já na renda fixa tradicional, a cobrança máxima é de 22,5%, para aplicações inferiores a seis meses.

Em compensação, a menor alíquota da previdência privada, válida para investimentos de prazo superior a dez anos, é de apenas 10%. Já a alíquota mínima dos demais investimentos é de 15%, válida depois de apenas dois anos.

Repare que, no caso da previdência privada, o investidor é “punido” com uma alíquota elevada caso resgate o plano em um prazo curto, mas é beneficiado caso mantenha os recursos aplicados por mais tempo.

Os planos de previdência privada permitem também postergar o pagamento de uma parte do seu imposto de renda para o futuro distante - a época da sua aposentadoria. Assim, em vez de gastar com impostos hoje, você deixa esse dinheiro rendendo no plano, turbinando as suas reservas.

Existem basicamente dois tipos de previdência privada oferecidos pelas instituições financeiras. O PGBL - Plano Gerador de Benefício Livre - é aquele que permite ao investidor deduzir, na declaração de imposto de renda, as suas contribuições feitas ao plano, num limite de até 12% da sua renda bruta tributável anual.

O benefício, no entanto, só pode ser aproveitado por quem entrega a declaração completa do imposto de renda, aquela que leva em conta todas as deduções legais.

Além disso, se o investidor tiver 16 anos ou mais, ele precisa ser também segurado da Previdência Social (INSS ou regime próprio de servidores públicos), da ativa ou aposentado, para aproveitar esse benefício.

Vamos a um exemplo numérico simples. Se você tem uma renda bruta tributável de R$ 100 mil em um ano, pode contribuir com até R$ 12 mil e abater esta quantia na próxima declaração de imposto de renda (entregue no ano seguinte).

Dessa forma, você economizará R$ 3.300 em imposto de renda, o equivalente a 27,5% de R$ 12 mil. Esse IR que você deixa de pagar retorna a você na restituição.

Note que não se trata de uma isenção, mas sim de uma postergação do recolhimento do imposto. Você só vai pagar o IR que deixou de pagar hoje quando optar pelo resgate ou pagamento do benefício da previdência privada em forma de renda mensal.

Mas atenção: nessa hora, a alíquota vai incidir sobre todo o valor recebido, não apenas sobre o valor referente à rentabilidade.

Ao adiar o pagamento do imposto, você pode direcionar os recursos que alimentariam o Leão (aqueles R$ 3.300 do exemplo) para outra aplicação financeira, onde eles vão render e engordar ainda mais seu patrimônio.

Além disso, contribuintes com renda tributada pelas alíquotas mais altas da tabela progressiva de fato pagam menos imposto quando escolhem a tabela regressiva.

Digamos que sua renda se enquadre na faixa mais alta de tributação. Você deixará de pagar 27,5% sobre o valor destinado ao PGBL para pagar apenas 10% na hora de resgatar ou receber o benefício em forma de renda mensal.

Quem costuma entregar a declaração simplificada não deve fazer PGBL, ou pagará IR duas vezes. O mais adequado, nesse caso, é fazer um plano tipo VGBL - Vida Gerador de Benefício Livre -, que não permite abater as contribuições.

Em compensação, no VGBL, a tributação na hora do resgate incide apenas sobre os rendimentos, e não sobre o valor total acumulado no plano. E de qualquer maneira, o VGBL ainda pode te beneficiar com a alíquota de 10% e a ausência de come-cotas.

Toda essa explicação foi apenas para mostrar que sim, investir em previdência privada pode acelerar a sua acumulação de patrimônio e te ajudar a se aposentar mais cedo, sem depender totalmente da Previdência Social.

Tudo isso porque, ao investir nestes produtos, você pode de fato pagar menos imposto de renda, além de adiar o pagamento do IR, mantendo os recursos aplicados no plano e rendendo por mais tempo.

Se você achou a explicação anterior muito complexa, saiba que é importante focar apenas em três grandes cuidados, para as vantagens dos planos de previdência não acabarem se tornando desvantagens:

Sobre essa questão PGBL vs. VGBL, muita gente costuma sempre entregar o mesmo tipo de declaração de imposto de renda, mas algumas pessoas ora entregam a declaração simplificada, ora entregam a completa.

Se for este o seu caso, o ideal é ter um PGBL e um VGBL, mas aportar no PGBL apenas no fim do ano, depois de simular sua declaração do ano seguinte e verificar que, de fato, a versão mais vantajosa será a completa.

Aí, nesse caso, você calcula a sua renda tributável anual com ajuda do programa da Receita Federal para preencher a declaração e destina 12% dela para o plano. Assim, você consegue aproveitar a vantagem tributária sem sustos.

O mesmo vale para quem sempre entrega a declaração completa e faz aportes em PGBL ao longo do ano: chegada esta época, é bom verificar se você já investiu tudo que poderia no seu plano; se não, é bom complementar com aportes extras, a fim de aproveitar todo o benefício.

No ano seguinte, basta informar as contribuições feitas na sua declaração de IR para se valer dos abatimentos.

Se você gostou dessa matéria e quer saber mais sobre previdência privada, nesta reportagem eu trago um guia completo com o assunto, inclusive me aprofundando sobre alguns tópicos mais "cabeludos", como a questão do inventário, da escolha dos beneficiários e do que acontece com o plano quando o titular morre.

Termina nesta sexta (27) o prazo para as empresas enviarem os informes de rendimentos para a declaração de IR 2026. Reunir a documentação é o primeiro passo para preenchê-la

Imposto adicional, nota fiscal eletrônica, redutor social e uma série de novas regras desafiam os proprietários de imóveis e valem já a partir de 2026

Documento serve como comprovação do recebimento de benefícios da Previdência Social em 2025

O volume total de investimentos dos brasileiros atingiu R$ 8,59 trilhões no ano passado, impulsionado pelo crescimento da alocação da alta renda

Quem se mudou do Brasil no ano passado tem até 27 de fevereiro para enviar documento que avisa a Receita Federal que contribuinte não é mais residente fiscal no país

Entenda quais informações devem de fato constar na declaração de imposto de renda e por que a Receita quer que você as declare

Feirão Serasa Limpa Nome, que segue até 1º de abril, ajuda consumidores a sair do vermelho

Com Master, will bank e Pleno na conta, o FGC enfrenta uma prova dura, mas tudo indica que a rede de proteção continua firme

Segundo o fundo garantidor, 160 mil clientes são elegíveis ao reembolso, que vai custar R$ 4,9 bilhões

Depois que o estrago está feito, o jeito é correr atrás para minimizar os danos e as perdas, confira como

Golpe da maquininha, do Pix, clonagem de cartão, as opções são diversas e é preciso estar atento para a festa não virar pesadelo

Bancos, planos de saúde, empregadores, INSS e outros tem até 27 de fevereiro para entregar os informes de rendimentos para a declaração do IRPF 2026

Contribuintes têm até 19 de fevereiro para optar pela atualização de valores de imóveis pelo preço de mercado. Medida é boa demais para ser verdade?

Apesar do desconto ser alto, os motoristas precisam tomar cuidado para ver se realmente vale a pena

A Anvisa estabeleceu medidas de suspensão e proibição para produtos alimentícios considerados irregulares em fiscalização.

Prêmio de R$ 141 milhões da Mega-Sena pode render mais de R$ 1 milhão por mês na renda fixa conservadora.

Raros e pouco conhecidos, microrganismos presentes na água e no solo acendem um sinal de atenção entre pesquisadores

Tarifa, atualmente cobrada em um único sentido, será dividida no sentido Litoral e São Paulo, com valor de R$ 19,35.

Se tivessem feito aposta-espelho, os dois ganhadores da faixa de zero acerto do concurso 2884 da Lotomania também teriam ficado milionários.

A entidade de autorregulação do mercado atualizou seus códigos e trabalha em novas diretrizes para melhorar a transparência aos investidores