O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com o grupamento na proporção de 50 para 1, a Oi (OIBR3 e OIBR4) vê os temores quanto à liquidez das ações aumentarem

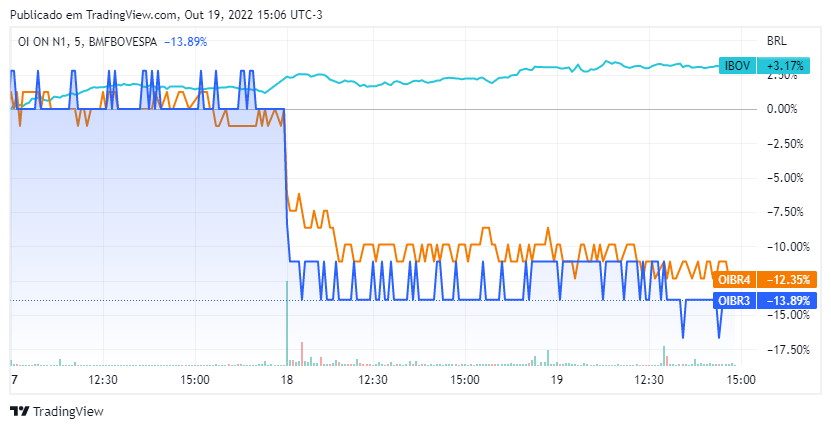

A bolsa vive um bom momento como um todo: o Ibovespa sobe mais de 5% desde o começo de outubro. Mas, fora do índice, chama a atenção o mau desempenho das ações da Oi (OIBR3/OIBR4), com perdas de mais de 15% de baixa no período — e esse movimento foi ampliado pela recente proposta de grupamento dos papéis da companhia.

As coisas já não vinham particularmente boas para a empresa: além de estar numa recuperação judicial que se arrasta desde 2016, a Oi tem enfrentado uma série de revezes em seu programa de venda de ativos — e, a depender do desfecho nos tribunais, pode ver a arrecadação com o seu plano de desinvestimentos ficar muito abaixo do previsto.

Dito isso, o plano para um grupamento de ações na proporção de 50 para 1 caiu como um balde de água fria no mercado, e é fácil detectar o impacto negativo dessa notícia. No pregão de terça (18), o primeiro após a divulgação da proposta, os papéis OIBR3 despencaram 11,1%; os ativos preferenciais OIBR4 não ficaram para trás e recuaram 9,9%.

Mas... por que o possível grupamento das ações da Oi teve esse efeito tão devastador sobre o desempenho da empresa na bolsa? Por que a notícia trouxe ainda mais cautela aos investidores — e continua pressionando os papéis, que seguem em baixa nesta quarta (19)?

Afinal, grupamentos ou desdobramentos são eventos que, a priori, não deveriam influenciar o preço dos ativos em bolsa; essas operações não mexem com o valor consolidado de uma companhia, apenas com a cotação das ações. A tese de investimentos, o estado das operações e as premissas futuras seguem as mesmas.

O xis da questão, para a Oi, é a "armadilha de liquidez" que será gerada pelo grupamento, caso ele seja aprovado em assembleia de acionistas — e há uma série de detalhes a serem explorados nesse tema.

Leia Também

Em primeiro lugar, é importante entender o motivo de grupamentos e desdobramentos de ações não serem eventos que fazem preço na bolsa — pelo menos, não em teoria. Estamos falando de operações que apenas promovem uma "reorganização interna", sem mexer nos valores intrínsecos a uma companhia.

No caso da Oi (OIBR3 e OIBR4), o conselho de administração aprovou um grupamento de ações na proporção de 50 para 1. Ou seja: 50 papéis da empresa serão fundidos, e suas cotações serão somadas. Num exemplo prático, é como se, em vez de ter 50 ativos cotados a R$ 1, você passará a ter apenas um, que custa R$ 50.

Tomemos, então, as ações da Oi como base — atualmente, há 6,44 bilhões de papéis ordinários OIBR3, negociados a R$ 0,30, e 157,7 milhões de papéis preferenciais OIBR4, cotados a R$ 0,71. Caso o grupamento na proporção de 50:1 seja aprovado, teríamos a seguinte composição, considerando os preços do momento:

Repare que essa reorganização não muda o valor de mercado da Oi, que atualmente é de pouco mais de R$ 2 bilhões. De um lado, o preço das ações aumenta; do outro, o total de papéis diminui — como ambos os ajustes acontecem na mesma proporção, o efeito é neutro.

Um desdobramento, por sua vez, seria a operação contrária: uma ação é dividida em fatias menores, que, por sua vez, custarão menos; o valor da companhia, assim, também segue o mesmo.

Dito isso, se nada muda, então tudo continua como antes para a Oi, certo? Bem...

Com essa explicação em mente, a próxima pergunta é: por que uma empresa faz grupamentos ou desdobramentos de ações? Há inúmeros motivos, mas quase sempre é uma questão de estratégia.

Pense numa empresa cujos papéis têm um valor unitário muito elevado, de R$ 100. Um lote padrão de ações costuma ser composto por 100 ativos; sendo assim, um acionista precisará desembolsar R$ 10.000 para adquirir um único lote. É uma cifra elevada e que pode afastar investidores de menor porte.

O desdobramento, assim, torna as ações mais baratas e deixa o investimento mais viável para os agentes financeiros mais modestos; além disso, ao aumentar o número de papéis em circulação, há um efeito de elevação na liquidez dos ativos — o Magazine Luiza (MGLU3) ficou famoso por promover inúmeros desdobramentos ao longo dos anos e, com isso, ganhou importância no mercado brasileiro.

E o grupamento? Bem, novamente, pense na lógica inversa: uma ação extremamente barata pode atrair investidores com um viés mais especulativo, dado o pouco volume financeiro que elas exigem. Assim, juntar os papéis em blocos maiores serve para elevar as cotações e afastar esse tipo de acionista.

É justamente esse o caso da Oi (OIBR3 e OIBR4): suas ações são negociadas na casa dos centavos, e o alto volume financeiro diário desses papéis é fruto da atuação de especuladores, que compram e vendem os ativos em janelas de tempo muito curtas. Só que, na Oi, essa decisão foi tomada, em grande parte, por pressão da CVM.

Uma das orientações do xerife do mercado de capitais é a de que as empresas devem empregar os esforços necessários para manter suas ações acima de R$ 1,00, exatamente para evitar esses movimentos especulativos. E a Oi já estava abaixo da linha de corte há algum tempo.

Ou seja: o grupamento na proporção de 50:1 ocorre para adequar as ações OIBR3 e OIBR4 às exigências da CVM, e não a uma decisão puramente estratégica da companhia — o que, a priori, também não é uma notícia ruim. O susto do mercado veio, em grande parte, pela magnitude do movimento.

Movimentos de grupamento ou desdobramento costumam ocorrer em proporções não muito elevadas, de modo a não provocar choques de liquidez no mercado. E os 50:1 propostos pela Oi (OIBR3 e OIBR4) causam exatamente isso — um problema particularmente grave para uma empresa em recuperação judicial.

Pense como um investidor que pensa em comprar ações da Oi: é um investimento arriscado, dado que a companhia está numa situação financeira difícil; por outro lado, caso tudo dê certo e o grupo consiga se reerguer, os papéis — que hoje custam centavos — podem disparar, dando ganhos volumosos aos acionistas que comprarem agora.

Essa relação entre risco e retorno leva em consideração que as ações da Oi são bastante líquidas e baratas: comprar um papel OIBR3 representa um investimento pequeno e que pode ser desfeito com facilidade, dado o alto volume de negociação desse ativo.

Só que, ao se ver praticamente obrigada a propor um grupamento enorme de 50 para 1, a Oi tira o benefício da dúvida de suas ações: uma coisa é comprar um papel OIBR4 a R$ 0,71 e que pode ser vendido sem maiores dores de cabeça; outra é ter o mesmo ativo a R$ 35,50, mas com uma liquidez muito menor — vendê-lo pode ser um problema.

A Saraiva (SLED3/SLED4) se viu na mesma sinuca de bico no fim de 2021. Assim como a Oi, ela também está em recuperação judicial e tinha ações cotadas abaixo de R$ 1,00, sendo pressionada pela CVM para fazer o grupamento. E o 'risco liquidez' também pesou para a companhia.

Na ocasião, foi proposto um grupamento de 35:1 nos papéis — portanto, menor que o da Oi. No primeiro pregão após a conclusão das operações, as ações SLED3 e SLED4 caíram mais de 20%, numa lógica parecida com a que pressiona as ações da Oi: saem as preocupações com a CVM, entram os riscos de liquidez reduzida.

A assembleia de acionistas da Oi para votar a proposta de grupamento está marcada para o dia 18 de novembro.

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour

Alumínio, que é uma das matérias-primas da Ambev, também pode ficar mais caro em decorrência do conflito no Oriente Médio; empresa já vinha lidando com ambiente adverso

Com 10% da receita vindo de medicamentos como Ozempic e Wegovy, RD Saúde mostra que o peso das canetas emagrecedoras já impacta o balanço