O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Capital pulverizado e gestão profissional são considerados boas práticas de governança, mas para o acionista, ações de companhias com controle definido podem trazer retornos formidáveis

"Investir em ações é para o longo prazo." Você já deve ter ouvido essa frase umas cinquenta mil vezes, pelo menos. Basta ler alguns livros sobre os melhores investidores de todos os tempos para que esse "mantra" fique ecoando para sempre na sua cabeça.

O problema é que, depois de analisar e entender as perspectivas do setor e de chegar à conclusão de que aquele será um investimento para o longo prazo, você acaba comprando ações de uma companhia cujo CEO está pensando apenas no bônus do próximo ano, bem diferente de você.

Mas como esse desalinhamento pode te prejudicar?

Isso já aconteceu muitas e muitas vezes no mercado financeiro, especialmente nos anos de bull market: CEOs cujos bônus são definidos pelo preço das ações no final do ano fazem de tudo para tentar inflar o preço delas antes de a data de corte chegar.

Por exemplo, eles podem tomar uma dívida gigantesca para adquirir a maior concorrente e prometer sinergias impossíveis de serem capturadas.

Isso fará a ação disparar no curto prazo, e provavelmente renderá um belo bônus para o próprio CEO no fim do ano.

E quando ele tiver deixado o comando da companhia alegando "motivos pessoais", já curtindo um ano sabático no Caribe, as ações estarão desmoronando como um castelo de cartas. Ou seja, quem mais deveria ser punido acabou se tornando o maior beneficiário da manobra irresponsável.

Leia Também

Apesar de parecer um caso exagerado, ele já aconteceu inúmeras vezes. Mas problemas ocasionados pelo desalinhamento de interesses acontecem até mesmo sem haver má-fé por parte do gestor.

Por exemplo, muitas vezes o tal CEO até tem boas intenções, mas não tem parte relevante do seu patrimônio investido na empresa. Isso normalmente faz com que as decisões sejam menos responsáveis do que deveriam, já que se tudo der errado ele "somente" perderá o emprego.

Será que se esse CEO, na verdade, fosse o fundador da empresa e tivesse quase todo o seu patrimônio investido nela, as decisões seriam diferentes? Será que o impacto dessas decisões seriam melhores ou piores para os preços das ações?

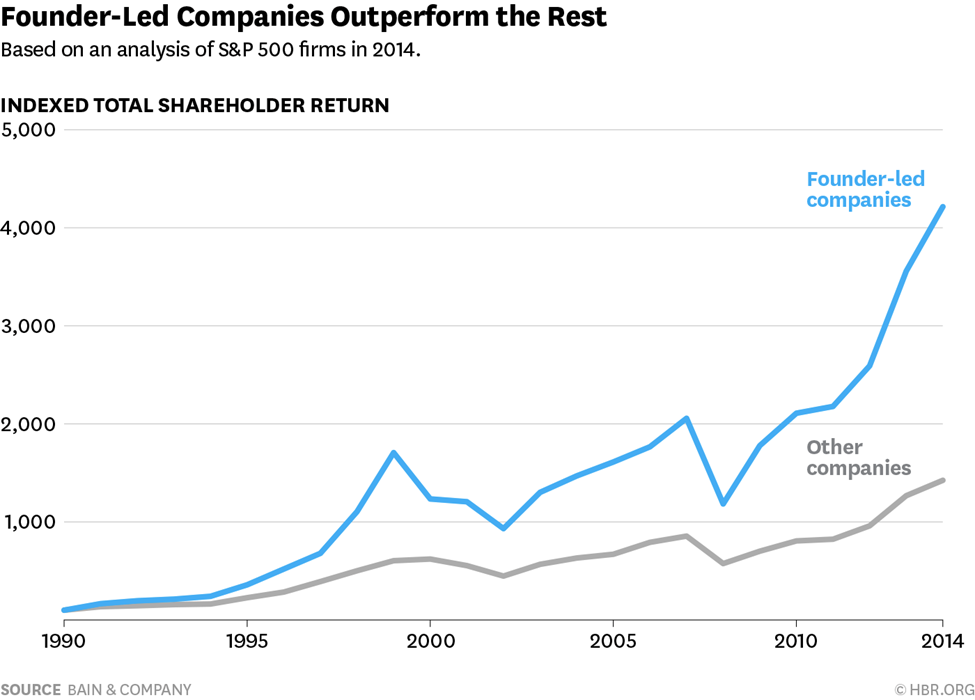

Para tentar responder essa pergunta, a Bain & Company fez uma pesquisa bastante interessante.

O gráfico abaixo mostra o retorno de empresas do S&P 500 lideradas pelo fundador, pela família fundadora ou que contavam com membros fundadores no Conselho de Administração (linha azul) comparado com os retornos das outras empresas que não se encaixavam nessa categoria (linha cinza). O retorno das "founder-led companies" foi 3,1 vezes superior no período destacado.

Por que isso acontece? O que melhora quando os fundadores estão presentes no dia a dia? Entre os motivos, alguns se destacam.

A obsessão pela empresa e seus clientes, o fato de praticamente todo o patrimônio estar investido no negócio, a mentalidade de dono, a alocação de capital mais responsável (fundadores prezam mais pelo caixa e menos por aquisições mirabolantes), a necessidade de receber dividendos e a inspiração para os funcionários se refletem em resultados melhores. Além disso, nunca é demais lembrar que, para um CEO contratado, o cargo normalmente é apenas mais um trabalho, enquanto para um fundador trata-se da vida dele.

Muito bonitos os resultados do estudo lá fora, mas aqui no Brasil as coisas costumavam ser bem diferentes num passado não muito distante.

Para começar, tornou-se frequente que herdeiros sem muita capacidade e disciplina assumissem as empresas de família. Em outros casos, a falta de regras de governança permitiu que famílias fundadoras/controladoras fizessem muita sacanagem com acionistas minoritários em décadas passadas – o empréstimo da Gerdau ao haras da família controladora é um bom exemplo, mas não é o único.

Felizmente, as coisas têm melhorado por aqui. Várias dessas companhias até embarcaram em um modelo mais evoluído, com uma gestão (CEO) profissionalizada acompanhada de perto pelos membros da família fundadora no Conselho. A capacidade técnica de um combinada com o melhor interesse no longo prazo do outro.

A própria Gerdau embarcou nesse modelo, depois de passar por uma crise financeira há alguns anos, e hoje colhe excelentes frutos dessa mudança, como a venda de ativos ruins, boa rentabilidade, baixo endividamento e ótimos dividendos – a GGBR4 está no Vacas Leiteiras, inclusive.

Como vimos, o fato de a família fundadora/controladora estar próxima nem sempre ajudou os acionistas minoritários.

Além disso, o fato de não ter um controlador não impediu empresas como a Lojas Renner de apresentar valorizações gigantescas na década passada.

No entanto, é importante lembrar que isso só aconteceu porque a Renner tinha um bom modelo de negócios e estava sob o comando de um CEO (José Galló) que era tão obsessivo pela empresa e pelos clientes quanto qualquer fundador seria.

Cada caso é um caso, e para colocar as probabilidades a seu favor você vai precisar se certificar que o negócio é bom e que o CEO é competente. Se tiver uma família controladora observando tudo de perto e defendendo os interesses de longo prazo e os dividendos dos acionistas minoritários, melhor ainda.

Duas outras empresas que se encaixam nesse estilo de gestão – família controladora no Conselho e CEO profissional – são a Intelbras (que também está no Vacas) e a Irani. Esta última fabrica e vende embalagens, um modelo de negócios pouco cíclico e que tem permitido a ela atravessar a tempestade da bolsa nos últimos dias sem grande volatilidade.

Por se tratar de uma microcap com ótimo potencial, ela inclusive faz parte do Microcap Alert. Se quiser conferir todos os outros ativos da série, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso