O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Aquele que recebe uma meia ou uma caneta de Natal dificilmente sai feliz. Para reduzir esse risco, trouxe dois fundos imobiliários (FIIs) de setores e perfis diferentes

Chegando o final do ano, é hora entrar no clima natalino no Décimo Andar.

É nessa época que começam as resoluções do ano que passou e os desejos para o próximo. Conforme já tradicional nas colunas do Seu Dinheiro, essa edição do Décimo Andar traz um pouco dessa tradição, incluindo alguns presentes.

Aliás, presentes normalmente são bem difíceis de selecionar, especialmente quando você não conhece exatamente a pessoa.

Aquele que recebe uma meia ou uma caneta de Natal dificilmente sai feliz. Para reduzir esse risco, trouxe dois fundos imobiliários (FIIs) de setores e perfis diferentes nesta edição.

Sem delongas, vamos a eles!

Em geral, vejo os FIIs de crédito muito bem posicionados para o próximo ano, diante das ótimas taxas contratadas ao longo de 2022. Como não quero soar repetitivo, dado que toquei no tema há poucas edições, vamos abordar a categoria com outro ponto de vista: o conservador.

Leia Também

É consenso no mercado que a perspectiva econômica para o próximo ano ainda é incerta, visto que teremos um novo governo, novas diretrizes fiscais e, provavelmente, um cenário global ainda conturbado.

Além disso, a inflação já está de volta, após alguns breves meses de deflação transitória. Em novembro, o IPCA atingiu 0,41% e os dois meses seguintes devem ser bem próximos desse patamar. Lembrando que a performance dos preços é essencial para a política de juros do Banco Central.

Neste momento, a estimativa do mercado aponta para um início de corte na Taxa Selic a partir de meados do próximo ano, em tom bem discreto. Ainda assim, quem investe no mercado doméstico há algum tempo conhece sobre os cisnes negros e cinzas que assombram nossa política monetária.

Portanto, a alocação em pós-fixados ainda merece certa atenção, especialmente para os investidores mais avessos ao risco. Quando falamos em exposição ao CDI, o investidor tradicional de fundos imobiliários já tem um nome na ponta da língua: Kinea Rendimentos Imobiliários (KNCR11).

O fundo é um dos maiores nomes da Bolsa, com participação de aproximadamente 4% no Ifix e liquidez diária de aproximadamente R$ 12,5 milhões. Sua alocação é concentrada em CRIs indexados ao CDI (96% do portfólio), com taxa média de 2,05% ao ano.

Em geral, a alocação é de baixo risco, uma vez que há concentração em títulos de dívidas de empresas de grande porte, líderes do setor em que atuam e com boa reputação financeira.

Vale lembrar que o fundo já foi indicado no Décimo Andar, lá no início do ciclo de aperto monetário — parece que passou uma década, mas foram apenas 20 meses.

Desde então, o KNCR11 acumulou retorno de 25,8%, contra 1,15% do Ifix e 15,67% do CDI. Devido a essa grande exposição pós-fixada, o FII se beneficiou com a subida das taxas de juros ao longo do período.

Em uma perspectiva de renda e certo conservadorismo (lembrando que o FII não pode ser considerado reserva de caixa), sigo gostando do KNCR11, especialmente em um cenário pessimista.

A última distribuição do fundo imobiliário foi de R$ 1,10 por cota, que representa um yield (retorno) anualizado de 13,3%, acima do CDI líquido.

Vale citar que, historicamente, o FII opera com ágio de 2% da média sobre o valor patrimonial. No nível de preço atual, ele praticamente opera alinhado à cota patrimonial, o que traz conforto para uma estratégia de renda.

Em termos de risco, conforme citado anteriormente, a carteira do fundo é composta por títulos de alta qualidade de crédito, minimizando o risco de inadimplência, que vem crescendo no Brasil recentemente.

Além disso, há uma pulverização de mais de 60 ativos investidos, o que dilui o impacto de eventuais prejuízos em operações específicas.

De forma geral, por mais que não seja a mesma barganha de um ano atrás, o KNCR11 segue bem posicionado para manutenção de uma geração de renda elevada para a carteira (dividend yield de dois dígitos), sem grande exposição ao risco de mercado.

Por fim, vamos para o segmento mais “estressado” da bolsa atualmente, mas que também registra maior desconto: os FIIs de lajes corporativas.

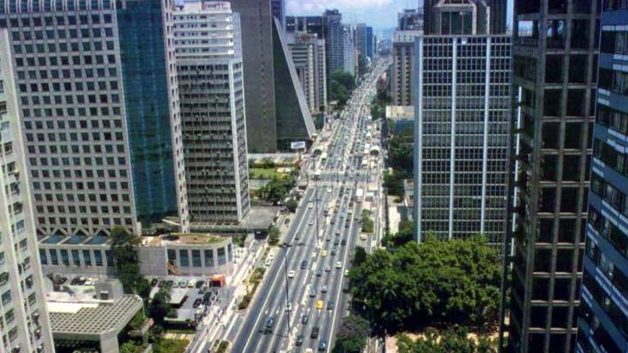

É visível que o ambiente das lajes corporativas tem melhorado desde o início de 2022, com a volta dos funcionários aos escritórios físicos e ligeira melhora econômica.

Com isso, a ocupação do segmento registrou crescimento nos últimos quatro trimestres em São Paulo, principal centro corporativo do país.

Até o momento, o destaque vai para as praças historicamente mais aquecidas, Itaim Bibi e Vila Olímpia, que aumentaram significativamente a ocupação de seus imóveis neste ano.

Ainda assim, temos algumas dúvidas sobre a durabilidade deste movimento, especialmente em regiões “periféricas”. Por essa razão, nossas recomendações entre os FIIs no segmento estão concentradas em imóveis paulistanos.

É preciso ter cuidado. Existe uma discrepância significativa de desconto entre alguns FIIs no setor. Isto é, alguns cases continuam bastante estressados operacionalmente e registraram recuo grande nas cotas, distorcendo a análise setorial.

Sigo olhando com cautela esses fundos, especialmente aqueles com alavancagem financeira, que podem ter problemas com liquidez.

Entre as teses de FIIs com maior desconto, temos o Tellus Properties (TEPP11), fundo de lajes corporativas nascido em 2019.

O objetivo da gestão é alocar seus recursos em empreendimentos bem localizados e com potencial significativo de eficiência operacional.

A ideia, portanto, é comprar imóveis médios em boas praças e, na sequência, melhorar o empreendimento para elevar o valor do aluguel no médio prazo. É uma estratégia interessante, dada a possibilidade de adquirir ativos mais “baratos” e agregar valor.

Atualmente, o portfólio do fundo está alocado em cinco imóveis, todos eles localizados na cidade de São Paulo, totalizando uma área BOMA de 37,8 mil metros quadrados.

| Ativo | Região | Área BOMA | Participação | Vacância | Classificação | Tipo de contrato |

| Ed. Torre Sul | Berrini (SP) | 10.290 m² | 52,0% | 21,08% | A | Típico |

| Cond. São Luiz | Itaim Bibi (SP) | 13.179 m² | 23,8% | 0,0% | BB | Típico |

| Ed. Passarelli | Pinheiros (SP) | 6.959 m² | 51,9% | 7,32% | C | Típico |

| Ed. Timbaúba | Bela Vista (SP) | 2.345 m² | 31,6% | 0% | B | Típico |

| Ed. Fujitsu | Bela Vista (SP) | 4.985 m² | 52,0% | 0% | BB | Atípico |

Quatro dos cinco imóveis são classificados como classe B e C pela Buildings, o que vai em linha com a filosofia do fundo de privilegiar a localização e comprar imóveis com potencial de melhorias.

Ao longo dos últimos anos, a gestão realizou diversas alterações nos imóveis, especialmente no Ed. Torre Sul, Condomínio São Luiz e Ed. Passarelli, tal como a instalação de novas áreas, modernização das entradas e obtenção de certificações de sustentabilidade.

Com isso, além da valorização dos empreendimentos, foi possível reduzir a vacância do portfólio, que foi de 22% para 7,1% nos últimos 24 meses. O aluguel médio da carteira também saltou 9,3% desde o último ano.

Mesmo com essa alta, ainda existe ligeiro desconto no preço médio de aluguel em relação ao valor de mercado pedido nas respectivas regiões em que os ativos se encontram.

Além disso, o preço de aquisição dos imóveis (cerca de R$ 12 mil por metro quadrado, em média) está bem abaixo do negociado atualmente no mercado físico, assim como do custo de reposição.

Isso oferece oportunidades interessantes de reciclagem do portfólio, tal como já iniciado no Ed. Timbaúba, que está em processo de venda e deve gerar um ganho de capital de R$ 0,47 por cota para o fundo.

Claro que a qualidade dos imóveis não me atrai tanto, mas acredito que, com a saturação de regiões mais óbvias, como Faria Lima e Paulista, devemos perceber um escoamento de demanda para zonas e imóveis secundários e, com as melhorias implementadas pela gestão, vejo um cenário positivo para os ativos do fundo.

Com o potencial de geração de caixa das operações, chegamos a um valor justo de R$ 87,00 para o TEPP11, um potencial de valorização de 20% em relação à última cotação.

Com relação à distribuição de rendimentos, ela dependerá da conclusão do processo de venda do Edifício Timbaúba, que promoverá um ganho de capital extraordinário e a redução do endividamento do fundo.

Caso seja bem-sucedida, estimo que o dividend yield do fundo deve alcançar 9,15% ao longo dos próximos 12 meses.

Ainda assim, é importante citar que é uma tese de investimento de maior risco, tendo em vista o comportamento da indústria nos últimos anos. Os riscos de vacância, mercado, crédito e liquidez foram considerados no modelo.

Em janeiro, o TEPP11 voltará ao Ifix — índice de fundos imobiliários da B3 — após um período “sabático” distante do índice.

Isso promete dar um pequeno impulso de liquidez, que é um dos pontos de atenção da tese — nos últimos três meses, a média diária de negociação do FII foi de apenas 500 mil por dia. Ou seja, o momento pode ser oportuno para montagem de posição.

Antes de encerrar, gostaria de agradecer a todos que acompanharam o Décimo Andar no decorrer de 2022. Seguiremos firmes no próximo ano.

Desejo a todos um ótimo final de ano e bons investimentos!

Abraço,

Caio

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia