O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Saiba como a COP27 conversa com o momento atual do mercado internacional e brasileiro — e como você pode posicionar os seus investimentos

O mundo acompanha as tratativas sobre o clima da ONU no Egito. Conhecida como Conferência do Clima, a COP27 começou na semana passada e reúne as maiores autoridades do mundo inteiro, com um só objetivo: firmar compromissos concretos para combater os efeitos prejudiciais das mudanças climáticas.

Mais precisamente desde o Acordo de Paris, em 2015, os investidores têm acompanhado cada vez mais atentamente os desdobramentos desses encontros, que visam conter o aquecimento da terra em 1,5 grau Celsius acima dos níveis pré-industriais. Vale destacar que o progresso ainda não foi feito, apesar de muitas cúpulas e conferências.

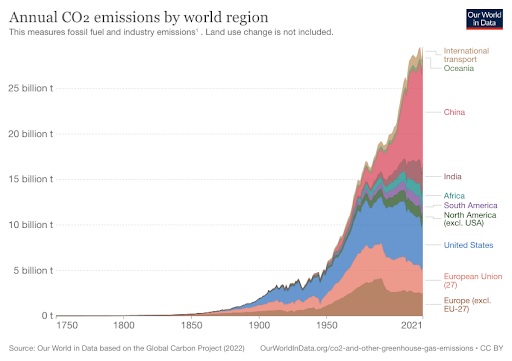

Aliás, muito pelo contrário: aumentamos em muito a emissão de gases de efeito estufa. Abaixo, a evolução das emissões de gás carbônico e carbono equivalente ao redor do mundo. Neste ritmo, estamos muito distantes de alcançar as metas previamente estabelecidas pelos países e pelas empresas.

Tais gases, como dióxido de carbono, metano e óxido nitroso, atingiram novos recordes em 2021, enquanto o aumento das temperaturas, a perda de biodiversidade e eventos climáticos extremos, como enchentes e furacões, estão crescendo em intensidade.

Não ajuda que o mundo esteja lidando com uma crise de energia ao mesmo tempo em que o uso da fabricação de combustíveis fósseis está sendo terceirizado para nações em desenvolvimento, onde a desregulamentação das proteções ambientais tem sido usada para avançar suas economias.

Isso pode ser visto até mesmo entre os países que estão impulsionando a revolução verde (o que chamamos de inflação verde — a construção de usinas hidrelétricas, por exemplo, é emissora de gases).

Leia Também

A ideia seria a de começar a passar de negociações e promessas para uma era de implementação. Agora é a hora de pôr o dinheiro na mesa — em uma cúpula climática da ONU há 13 anos, em Copenhague, os países ricos prometeram entregar às nações em desenvolvimento US$ 100 bilhões por ano até 2020, para ajudá-las a se adaptar às mudanças climáticas, embora isso ainda não tenha se materializado (a COP26 do ano passado empurrou a meta para 2023).

As negociações, em última análise, se resumem a questões de justiça e confiança, bem como mecanismos de responsabilização e fiscalização que garantirão que o dinheiro seja gasto adequadamente.

Este ano também estão as negociações centradas em reparações climáticas, ou pagamentos de "perdas e danos", a países que não podem se defender contra os riscos climáticos.

Depois de alguns anos afastado, o Brasil volta a dialogar com essa realidade. O presidente eleito viaja para o Egito para apresentar um novo posicionamento brasileiro para o mundo, querendo recuperar a viabilidade local para a recepção de investimentos estrangeiros — deve anunciar o nome que vai ocupar a pasta do Meio Ambiente e a candidatura do Brasil para sediar a COP30 em 2025.

O governo eleito quer resgatar o ciclo positivo vivido entre 2003 e 2007, que trouxe fama e glória para alguns gestores de ações. Se o mercado sobe, a cota avança.

Seguimos pedalando a bicicleta até que uma hora a música para de tocar, em especial para as empresas de pequena capitalização de mercado (small caps) — andam muito bem quando as coisas vão bem (elasticidade às taxas de juro e ao fluxo de recursos).

Estamos baratos e já terminamos o processo de aperto monetário. Falta o fluxo. Para atrair o capital, sobretudo estrangeiro, muitas vezes basta mudar a percepção sobre a realidade — a percepção do governo Bolsonaro lá fora é muito pior do que a real qualidade do governo Bolsonaro.

Em termos pragmáticos, a visão estereotipada afastou o capital internacional, que adora quem abraça árvores.

Ainda que possa ser uma visão errada, há pouco espaço para atuarmos.

Por isso a COP27 pode ser uma chance interessante para o Brasil atrair mais a atenção internacional. Depois de estarmos alijados do fluxo de capital internacional, voltamos a fazer parte das conversas em comitês de investimento global e voltados a mercados emergentes.

Veja, não será tão fácil reproduzir o ciclo verificado entre 2003 e 2007, como muito bem colocou Henrique Meirelles, em coluna ao Estadão. O contexto fiscal é desafiador, o ambiente político é polarizado e o apoio popular não se verifica como no passado. Ainda assim, trabalhamos com cenários e probabilidades associadas.

Há chance de dar certo, principalmente se houver recursos internacionais.

Entendo que um combo de caixa (Tesouro Selic), juro real (curto e longo, para nos aproveitarmos do estresse da transição e Bolsa brasileira) possa fazer sentido. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta