O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Gol (GOLL4) transportou menos passageiros e viu sua taxa de ocupação cair em fevereiro — notícias ruins numa época de pressão nos custos

Se há um segmento da economia que vive se equilibrando no fio da navalha, ele é o setor aéreo: as empresas precisam lidar com uma série de fatores externos, como a flutuação do dólar e dos preços do petróleo, para manter as contas equilibradas; em paralelo, a pandemia ainda impacta a demanda por voos, influenciando a geração de receita — e os dados operacionais da Gol (GOLL4) em fevereiro mostram que o fluxo de passageiros ainda não se estabilizou.

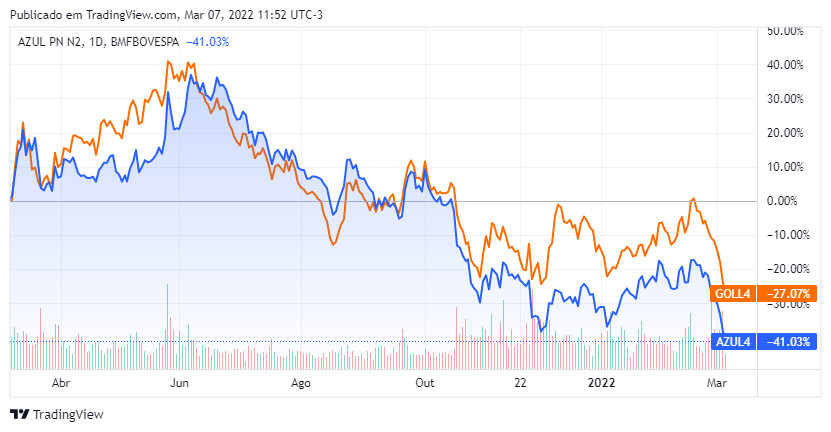

Veja, por exemplo, o desempenho dos papéis GOLL4 nesta segunda-feira (7): encerraram o dia queda de 17,36%, a R$ 12,28, numa sessão marcada pela disparada do petróleo no exterior — o barril do Brent disparou quase 5%, negociado acima dos US$ 120, em meio à guerra entre Rússia e Ucrânia. Um contexto que fica ainda pior quando combinado à prévia operacional da companhia.

Analisar as informações de oferta, demanda e taxa de ocupação das aeronaves é uma tarefa difícil, considerando que as bases de comparação estão bastante distorcidas. Os números de fevereiro de 2022 são muito superiores aos do mesmo mês de 2021, mas é importante lembrar que, há um ano, ainda não havia vacinas contra a Covid-19; consequentemente, o nível de isolamento social era muito maior.

Sendo assim, é mais útil estudarmos a evolução mês a mês — e é possível notar uma desaceleração nas métricas operacionais da Gol em fevereiro ante janeiro. Foram transportados menos passageiros, a oferta e a demanda por assentos caiu e o número de decolagens diminuiu.

Veja, por exemplo, o comportamento do volume de passageiros pagantes: em fevereiro, foram 1,878 milhão de usuários transportados em aeronaves da Gol, somando voos domésticos e internacionais, número 32% menor que o verificado em janeiro. A taxa de ocupação dos aviões recuou de 82,6% para 80,8%. Veja a tabela abaixo:

| Mês | Passageiros transportados (milhares) | Média diária (milhares) | Taxa de ocupação |

| set/21 | 1.654 | 55,13 | 79,1% |

| out/21 | 1.875 | 60,48 | 84,3% |

| nov/21 | 1.997 | 66,57 | 82,1% |

| dez/21 | 2.527 | 81,52 | 81,9% |

| jan/22 | 2.775 | 89,52 | 82,6% |

| fev/22 | 1.878 | 67,07 | 80,3% |

É verdade que a comparação mensal também tem distorções a serem consideradas. Há, em primeiro lugar, a sazonalidade típica dos meses de dezembro e janeiro, com muitas pessoas viajando a passeio; além disso, vale lembrar que o carnaval deste ano caiu em março, o que afetou negativamente a demanda por voos em fevereiro.

Leia Também

Também há a questão do total de dias de cada mês: fevereiro tem três dias a menos que janeiro e, portanto, está em desvantagem numa comparação direta do total de passageiros transportados. Nesse sentido, a coluna "média diária" tenta corrigir esse efeito.

Feitas essas considerações, o que de fato chama a atenção é a taxa de ocupação de fevereiro, próxima aos 80% — o menor patamar desde setembro de 2021, época em que a vacinação começava a ganhar um alcance mais amplo entre a população adulta.

Esse dado é crucial para uma companhia aérea. Pense, por exemplo, num voo entre São Paulo e Rio de Janeiro: ele tem um custo mais ou menos fixo, que considera o combustível de aviação, o salário dos tripulantes, a manutenção da aeronave e outros itens. O que não é fixo é a receita gerada: tudo depende do quão cheia a aeronave decola.

Assim, para as empresas, é sempre interessante que os voos estejam com a capacidade próxima a 100%, de modo a maximizar a receita e diluir os custos — há, é claro, a questão dos preços dinâmicos de passagens, mas vamos deixar isso de lado para simplificar a analise. O ponto é: quanto maior a taxa de ocupação, mais eficiente é a companhia.

E o recuo nos índices de fevereiro mostra uma tendência preocupante, abrindo alguns caminhos de análise: ou o fluxo de passageiros caiu mais que o esperado — é importante lembrar que a variante ômicron causou um novo pico de internações e mortes por Covid-19 no começo de 2022 —, ou a Gol superdimensionou a oferta de voos no mês. Ou, mais provável, há uma combinação de ambos os fatores.

A administração cuidadosa da malha aérea é fundamental para que empresas como Gol (GOLL4) e Azul (AZUL4) consigam maximizar sua rentabilidade e reduzir as eventuais influências negativas vindas de fatores externos às companhias — e elas costumam ser muitas.

Em primeiro lugar, há a questão do câmbio: empresas aéreas têm uma fatia relevante de sua dívida em moeda estrangeira, e qualquer valorização mais intensa do dólar tem um efeito explosivo nas métricas de endividamento. Além disso, os custos também são dependentes da moeda americana, uma vez que a manutenção das aeronaves e o combustível de aviação são dolarizados.

Nesse front, há um alívio mínimo às aéreas nos últimos meses, já que o dólar à vista saiu do patamar de R$ 5,60 e caiu para perto de R$ 5,00 neste começo de 2022. Ainda assim, não dá para dizer que a situação está tranquila — a moeda americana estava cotada em R$ 4,01 ao fim de 2019.

E, mesmo com essa queda do dólar ante o real vista em 2022, o salto do petróleo acaba neutralizando o alívio do câmbio na composição do combustível de aviação: o barril do Brent estava perto dos US$ 80 no começo desse ano e, com a guerra entre Rússia e Ucrânia, disparou ao maior patamar em uma década.

Por fim, há o próprio comportamento dos passageiros em si: as idas e vindas da Covid-19 e suas variantes acabam mexendo com a demanda por voos, e o conflito armado no leste europeu pode mexer com o setor aéreo global, dado o fechamento do espaço aéreo na Europa para empresas russas — e o impedimento de outras companhias sobrevoarem a Rússia.

As incertezas ainda grandes a respeito do setor aéreo — ao mesmo tempo em que a Covid-19 começa a sair do radar, a guerra na Europa e o salto no barril do petróleo trazem novos riscos — fazem com que os analistas assumam uma postura cautelosa em relação às ações da Gol (GOLL4).

Segundo dados compilados pelo TradeMap, os papéis da companhia têm 12 recomendações de analistas, sendo quatro de compra, quatro neutras e quatro de venda. O preço-alvo médio para GOLL4 é de R$ 22,00, o que implica num potencial de alta de 58% em relação às cotações do momento. A projeção mais pessimista, no entanto, coloca as ações da Gol em R$ 11,20, trazendo uma queda implícita de 21%.

Nesta segunda-feira (7), tanto Gol PN (GOLL4) quanto Azul PN (AZUL4) lideram as perdas do Ibovespa, recuando mais de 10%, influenciadas negativamente pela disparada do petróleo no exterior em meio à guerra entre Rússia e Ucrânia — como dito acima, petróleo em alta implica num aumento nos custos com combustível de aviação.

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques