Eletrobras (ELET3) entra com pedido de oferta de ações para privatização de até R$ 35 bilhões; papéis recuam mais de 1%

Se tudo correr bem para o governo, a privatização da Eletrobras estará concretizada ainda na primeira quinzena de junho

A megaoferta de ações que marcará a privatização da Eletrobras (ELET3) já tem data marcada. A operação poderá movimentar até R$ 35 bilhões, com base nas cotações de fechamento das ações ontem e caso sejam vendidos todos os lotes.

A oferta da Eletrobras será inicialmente de 697.476.856 ações. A maioria dos recursos (R$ 26,7 bilhões) irá para o caixa da companhia e outros R$ 3 bilhões irão para o governo, que venderá 69.801.516 papéis da BNDESPar.

Dependendo da demanda do mercado, a operação ainda pode contar com a venda de um lote suplementar equivalente a 15% do total de ações.

A emissão das novas ações e a venda dos papéis da BNDESPar vai diluir a participação da União na estatal para menos de 50%. Se tudo correr bem para o governo, a privatização da Eletrobras estará concretizada ainda na primeira quinzena de junho.

O período de reserva para os investidores interessados em comprar as ações da Eletrobras vai de 3 a 8 de junho. A definição do preço por ação acontece em 9 de junho, e o início das negociações dos papéis começa no dia 13.

Por mais que uma "inundação" de ações ELET3 esteja a caminho, o mercado teve uma reação ligeiramente positiva ao avanço na privatização da Eletrobras: por volta de 11h desta sexta-feira (27), os papéis ON da companhia operavam em alta de 0,48%, a R$ 44,21.

Leia Também

O otimismo, no entanto, não durou muito e as ações ELET encerraram o dia com queda de 1,23%, cotadas a R$ 43,46.

Eletrobras (ELET3): como era — e como pode ficar

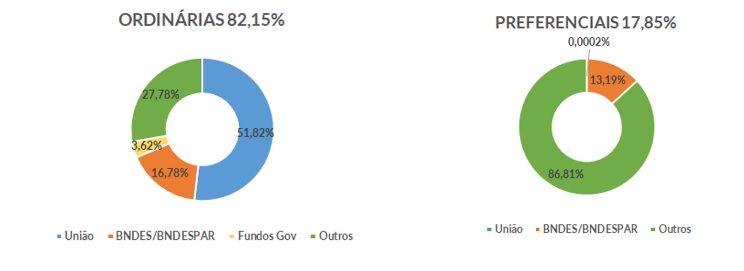

Em termos de estrutura, a União detém hoje 51,8% das ações ordinárias da Eletrobras (ELET3); o BNDESPar é dono de outros 16,8% e fundos do governo possuem mais 3,62% — a soma das partes é de pouco mais de 72%. O restante está em livre circulação no mercado, diluído entre os acionistas minoritários.

Os papéis ON, por sua vez, são 82,15% do capital social da Eletrobras; as ações PNB (ELET6) respondem pelos 17,85% restantes — mas, nesse caso, a União e o BNDESPar são donos de apenas 13,2% dos ativos.

Considerando todo o capital social da Eletrobras, a União é dona de 42,57% da empresa; BNDES e BNDESPar, juntos, detém outros 16,14% — a soma dessas partes, assim, corresponde a 58,71% e caracteriza o controle estatal da companhia.

Mas e se a oferta de ações for bem sucedida, com a emissão de novos papéis e a venda de parte dos papéis detidos pelo BNDESPar? Bem, há dois casos a serem analisados — com e sem o lote suplementar, equivalente a 15% do volume original planejado pela Eletrobras.

Caso 1: sem o lote suplementar

- União: 34,85% das ações ELET3, 30,41% do capital social total

- BNDES/BNDESPar: 7,64% das ações ELET3, 8,36% do capital social total

- Livre circulação no mercado: 52,09% das ações ELET3, 55,13% do capital social total

Caso 2: com o lote suplementar

- União: 33,05% das ações ELET3, 29,02% do capital social total

- BNDES/BNDESPar: 7,25% das ações ELET3, 7,97% do capital social total

- Livre circulação no mercado: 56,46% das ações ELET3, 58,84% do capital social total

Ou seja: mesmo se o lote suplementar não for colocado à venda, o governo deixará de ser o controlador da Eletrobras — em ambos os cenários, mais de 50% do capital social da companhia estará em livre circulação no mercado, caracterizando a pulverização do controle e a diluição da União e do BNDES/BNDESPar.

Eletrobras (ELET3): uso dos recursos

Além da privatização em si, a oferta de ações da Eletrobras será útil para encher os cofres da companhia — estamos falando de mais de R$ 26 bilhões, de acordo com o fechamento da última quinta (26). E o que a empresa pretende fazer com todo esse dinheiro?

Segundo as informações contidas no prospecto da operação, todos os recursos levantados servirão para quitar os compromissos referentes aos contratos de concessão de geração elétrica. Ao todo, 22 usinas serão devidamente enquadradas: oito de Furnas, três da Eletronorte e 11 da Chesf.

Vale lembrar, no entanto, que o preço da oferta ainda não foi fechado — ele será definido após um processo de coleta de intenções junto aos interessados. Sendo assim, a depender da demanda, o valor final pode ser maior ou menor que o da cotação de referência; um aumento ou redução de R$ 1,00 no preço por ação implica num impacto de cerca de R$ 626 milhões no montante final.

Dólar vai abaixo dos R$ 5,30 e Ibovespa renova máximas (de novo) na expectativa pela ‘tesoura mágica’ de Jerome Powell

Com um corte de juros nos EUA amplamente esperado para amanhã, o dólar fechou o dia na menor cotação desde junho de 2024, a R$ 5,2981. Já o Ibovespa teve o terceiro recorde dos últimos quatro pregões, a 144.061,64 pontos

FII BRCO11 aluga imóvel para M. Dias Branco (MDIA3) e reduz vacância

O valor da nova locação representa um aumento de 12% em relação ao contrato anterior; veja quanto vai pingar na conta dos cotistas do BRCO11

TRXF11 vai às compras mais uma vez e adiciona à carteira imóvel locado ao Assaí; confira os detalhes

Esse não é o primeiro ativo alugado à empresa que o FII adiciona à carteira; em junho, o fundo já havia abocanhado um galpão ocupado pelo Assaí

Ouro vs. bitcoin: afinal, qual dos dois ativos é a melhor reserva de valor em momentos de turbulência econômica?

Ambos vêm renovando recordes nos últimos dois anos à medida que as incertezas no cenário econômico internacional crescem e o mercado busca uma maneira de se proteger

Do Japão às small caps dos EUA: BlackRock lança 29 novos ETFs globais para investir em reais

Novos fundos dão acesso a setores, países e estratégias internacionais sem a necessidade de investir diretamente no exterior

Até onde vai o fundo do poço da Braskem (BRKM5), e o que esperar dos mercados nesta semana

Semana começa com prévia do PIB e tem Super Quarta, além de expectativa de reação dos EUA após condenação de Bolsonaro

Rio Bravo: “Momento é de entrada em fundos imobiliários de tijolo, não de saída”

Anita Scal, sócia e diretora de Investimentos Imobiliários da empresa, afirma que a perspectiva de um ciclo de queda da taxa de juros no Brasil deve levar as cotas dos fundos a se valorizarem

TRXF11 abocanha galpão locado pelo Mercado Livre (MELI34) — e quem vai ver o dinheiro cair na conta são os cotistas de um outro FII

Apesar da transação, a estimativa de distribuição de dividendos do TRXF11 até o fim do ano permanece no mesmo patamar

Ação da Cosan (CSAN3) ainda não conseguiu conquistar os tubarões da Faria Lima. O que impede os gestores de apostarem na holding de Rubens Ometto?

Levantamento da Empiricus Research revela que boa parte do mercado ainda permanece cautelosa em relação ao futuro da Cosan; entenda a visão

LinkedIn em polvorosa com Itaú, e o que esperar dos mercados nesta sexta-feira (12)

Após STF decidir condenar Bolsonaro, aumentam os temores de que Donald Trump volte a aplicar sanções contra o país

Ibovespa para uns, Tesouro IPCA+ para outros: por que a Previ vendeu R$ 7 bilhões em ações em ano de rali na bolsa

Fundo de pensão do BB trocou ações de empresas por títulos públicos em nova estratégia para reforço de caixa

TRBL11 recebe R$ 6 milhões em acordo por imóvel que é alvo de impasse com os Correios — agora o FII está de olho na disputa judicial contra a estatal

Segundo o gestor da Rio Bravo, o acordo “é apenas o começo” e, agora, o fundo imobiliário busca cobrar os Correios e voltar a ocupar o galpão com um novo inquilino

Banco do Brasil (BBAS3) supera a Vale (VALE3) em um quesito na bolsa; saiba qual

Os dados são de um levantamento mensal do DataWise+, parceria entre a B3 e a Neoway

Fundo imobiliário MFII11 mira novo projeto residencial na zona leste de São Paulo; veja os detalhes

O FII vem chamando atenção por sua estratégia focada em empreendimentos residenciais ligados ao Minha Casa, Minha Vida (MCMV)

Ibovespa renova máxima histórica e dólar vai ao menor nível desde julho de 2024 após dados de inflação nos EUA; Wall Street também festeja

Números de inflação e de emprego divulgados nesta quinta-feira (11) nos EUA consolidam a visão do mercado de que o Fed iniciará o ciclo de afrouxamento monetário na reunião da próxima semana; por aqui, há chances de queda da Selic

Fundo imobiliário do BTG quer vender cinco imóveis por mais de R$ 830 milhões — e já tem destino certo para o dinheiro

Criado especialmente para adquirir galpões da Log Commercial Properties (LOGG3), o BTLC11 comprou os ativos em 2023, e agora deseja gerar valor aos cotistas

GGRC11 ou Tellus: quem levou a melhor na disputa pelo galpão da Renault do FII VTLT11, que agora se despede da bolsa

Com a venda do único imóvel do portfólio, o fundo imobiliário será liquidado, mas cotistas vão manter a exposição ao mercado imobiliário

Fundo imobiliário (FII) aposta em projetos residenciais de alto padrão em São Paulo; veja os detalhes

Com as transações, o fundo imobiliário passa a ter, aproximadamente, 63% do capital comprometido em cinco empreendimentos na capital paulista

Fundo imobiliário Iridium Recebíveis (IRIM11) reduz dividendo ao menor nível em um ano; cotas caem

A queda no pagamento de proventos vem em meio a negociações para a fusão do FII ao Iridium Fundo de Investimento Imobiliário (IRIM11)

Ibovespa sobe 0,52% após renovar máxima intradia com IPCA e PPI no radar; dólar cai a R$ 5,4069

Deflação aqui e lá fora em agosto alimentaram a expectativa de juros menores ainda neste ano; confira os dados e o que mais mexeu com a bolsa e o câmbio nesta quarta-feira (10)

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP