Como declarar recursos e investimentos no exterior

Tem imóvel na Flórida? Investe por meio de uma corretora gringa? Contribuintes que têm ativos no exterior também devem incluir seus bens e rendimentos auferidos fora do Brasil na declaração de imposto de renda, seja o investimento feito diretamente, seja ele feito por pessoa jurídica

Além de declarar bens e investimentos no Brasil, os contribuintes que têm ativos no exterior também devem incluí-los na Declaração de Ajuste Anual. A forma da declaração varia se o investimento foi feito diretamente pela pessoa física no exterior ou por meio de uma empresa constituída especialmente para isso. Veja como declarar investimento no exterior no imposto de renda 2021, passo a passo:

- O Seu Dinheiro preparou junto com a Empiricus um curso para ajudar você a declarar o IR, com mais de 30 vídeos tutoriais, material em texto e uma seção de tira dúvidas. Saiba mais aqui.

Como declarar investimento no exterior via Pessoa Jurídica no imposto de renda 2021

Quando os ativos no exterior estão dentro de uma empresa constituída para isso e localizada fora do país, o contribuinte deve declarar na ficha de Bens e Direitos que tem uma fatia desta empresa. Deve ser informado o valor total investido na empresa, em reais, na data em que o investimento foi feito. Lembre-se de declarar sempre pelo valor de aquisição da participação, sem atualizações pelo valor de mercado, da sua parte na empresa.

Há três códigos possíveis para escolher:

- 31 – Ações: se a empresa for semelhante a uma sociedade anônima (chamada corporation, por exemplo, nos Estados Unidos), com seu capital social dividido em ações;

- 32 – Quotas ou quinhões de capital: se for, por exemplo, uma sociedade de responsabilidade limitada com seu capital social dividido em quotas;

- 39 – Outras participações societárias: Se o tipo societário da empresa detida no exterior não corresponder às alternativas acima.

Em todas estas modalidades existe um campo de localização que deve ser preenchido com o país onde a empresa está situada, independentemente de onde o dinheiro estiver investido.

Vantagem da PJ

Ao investir no exterior por meio de uma pessoa jurídica, não é necessário declarar os ganhos da empresa na sua declaração de imposto de renda 2021 como pessoa física. Você só vai precisar declarar quando receber dividendos distribuídos por essa empresa na sua conta bancária no exterior.

Quando a distribuição de dividendos ocorre, você deve apurar o imposto de renda devido por meio do programa Carnê-Leão referente ao ano em que receber os dividendos. Embora a pessoa física não pague IR sobre os dividendos distribuídos por empresas localizadas no Brasil, quando o dividendo vem do exterior ele é tributado em até 27,5%, dependendo do valor recebido, conforme a tabela progressiva de IR.

Leia Também

Caso você tenha recebido dividendos da sua empresa constituída no exterior no ano passado, por exemplo, você deve ter utilizado o programa Carnê-Leão 2020 para apurar o IR e emitir o DARF para pagamento do tributo.

O imposto de renda deve ser recolhido até o último dia útil do mês seguinte ao da distribuição do lucro. Caso haja atraso, o contribuinte fica sujeito a multa e juros de mora. É possível emitir o DARF já com o valor dos encargos pelo programa Sicalc, da Receita Federal, sob o código 0190, o mesmo do Carnê-Leão. Para isso, você deve informar, como principal, o valor do imposto devido já calculado no programa Carnê-Leão.

Na hora de preencher a declaração de imposto de renda 2021, vá até a ficha de Rendimentos Tributáveis Recebidos de PF/Exterior e importe o demonstrativo salvo do Carnê-Leão para o Programa Gerador da Declaração. Os rendimentos serão lançados automaticamente na coluna "Exterior".

Erro comum

Um erro comum de muitos contribuintes é achar que o investimento não deve ser tributado simplesmente porque o dinheiro não entrou no Brasil. No entanto, os especialistas ouvidos pela reportagem destacam que o recurso se torna tributável no momento em que cai na conta da pessoa física no exterior.

Outra confusão possível é a pessoa física sacar recursos da empresa no exterior e usar este dinheiro para comprar bens para uso pessoal. Neste caso, a Receita Federal considera que houve uma distribuição de dividendos para a pessoa física e que este montante deve ser tributado.

Venda de participação

Quando você vende a participação que detém na empresa do exterior, a tributação é diferente. Neste caso, caso haja ganho de capital (lucro com a venda da participação), você deverá apurar o imposto de renda devido por meio do Programa de Apuração de Ganhos de Capital (GCAP) da Receita Federal.

Caso você tenha vendido participação em empresa no exterior no ano passado, deverá ter utilizado o GCAP 2020. Por meio do programa, já é possível emitir o DARF para recolhimento do IR, o que deve ser feito até o último dia útil do mês seguinte ao da venda da participação.

Quem perdeu o prazo precisa pagar multa e juros de mora. O programa Sicalc, da Receita Federal, emite o DARF já com os encargos. O código a ser utilizado é o 4600, o mesmo do GCAP. Você deverá informar, como principal, o valor do imposto devido já calculado no programa GCAP.

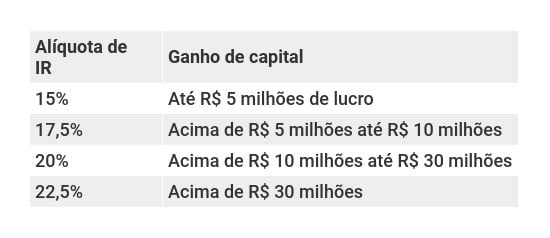

O ganho de capital é tributado conforme a seguinte tabela:

Na hora de preencher a declaração de imposto de renda 2021, vá até a aba Ganhos de Capital, ficha de Participações Societárias, e importe o demonstrativo salvo do GCAP para o Programa Gerador da Declaração. Os dados serão lançados automaticamente nesta ficha e na ficha de Rendimentos Sujeitos à Tributação Exclusiva/Definitiva.

Como declarar investimento no exterior como Pessoa Física no imposto de renda 2021

Os investimentos feitos diretamente pela pessoa física no exterior devem ser declarados de forma diferente.

Na ficha de Bens e Direitos, o bem deve entrar de acordo com o código correspondente ao tipo de ativo (por exemplo, 11 para apartamento, 12 para casa, 31 para ações, e assim por diante). Em todas as opções o contribuinte vai especificar o país do investimento, no campo “Localização (país)”.

A prestação das demais informações deve seguir as mesmas regras da declaração de bens localizados no Brasil. Por exemplo, imóveis devem ser declarados pelo seu custo de aquisição, que só pode ser alterado quando forem feitas reformas/benfeitorias comprováveis mediante documentação. Seu valor não deve ser atualizado pelo valor de mercado.

No caso das aplicações financeiras, também é preciso declará-las pelo valor investido, pelo câmbio do dia do investimento. O saldo só pode ser alterado caso ocorram novos aportes/compras ou então resgates/vendas.

A variação cambial também é tributável na hora do resgate ou da liquidação, sempre que os recursos investidos no exterior tiverem sido auferidos pela pessoa física em reais. Ou seja, se o investidor tiver transferido reais para fora para investir.

Caso os recursos tenham tido origem na mesma moeda estrangeira do investimento (por exemplo, o investidor recebeu um rendimento em dólar e aplicou em dólar), então a variação cambial não é tributada, apenas o ganho em moeda estrangeira.

Conheça as regras para declarar bens e investimentos no imposto de renda 2021.

Para depósito em conta-corrente no exterior há um código específico, o 62. Os saldos nos campos "Situação em 31/12/2019" e "Situação em 31/12/2020" devem ser informados em reais, segundo o câmbio de compra do Banco Central (taxa de câmbio PTAX de compra) em cada data.

A variação cambial sobre o valor depositado em contas não remuneradas no exterior não é tributável, mas deve ser incluída na ficha de Rendimentos Isentos e Não Tributáveis, sob o código 26 - Outros.

Por exemplo, em 31/12/2019, o dólar PTAX de compra valia R$ 4,0301. Assim, naquela data, US$ 100 mil correspondiam a R$ 403.010. Em 31/12/2020, o dólar PTAX de compra valia R$ 5,1961. Assim, os mesmos US$ 100 mil correspondiam a R$ 519.610. Com isso, houve um ganho com a variação cambial de R$ 116.600 em um ano, que deve ser declarado como Rendimentos Isentos e Não Tributáveis.

No site do Banco Central há uma ferramenta que permite ao usuário verificar as cotações PTAX de compra e venda das moedas em cada data.

Rendimentos

Os rendimentos gerados pelos investimentos da pessoa física no exterior estão sujeitos à tributação, e o responsável por apurar e recolher o imposto de renda devido é o próprio investidor.

No caso dos rendimentos recebidos na forma de renda, como dividendos e aluguel de imóveis, a apuração do IR deve ser feita pelo programa Carnê-Leão do ano em que você recebeu os rendimentos. O imposto segue a tabela progressiva e pode chegar a 27,5%, dependendo do valor do rendimento.

Já os rendimentos provenientes de juros de aplicações financeiras e venda, resgate ou liquidação de ativos (bens ou direitos) devem ter seu IR apurado pelo programa Ganhos de Capital (GCAP), também referente ao ano em que você recebeu os rendimentos.

No caso de ganhos de capital com venda, resgate ou liquidação de bens ou direitos - caso de venda de ações ou imóveis e resgate de fundos de investimento, por exemplo -, aplica-se o limite de isenção de IR para bens de pequeno valor.

Isto é, a venda, resgate ou liquidação de ativos no exterior em valor inferior ao equivalente a R$ 35 mil num único mês (somando-se todas as alienações no exterior daquele mês) ficam isentas de IR quando geram lucros. No caso dos ganhos com a venda de ações no mercado de balcão, entretanto, esse limite cai para o equivalente a R$ 20 mil.

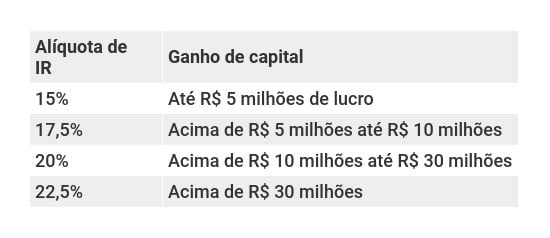

As alíquotas de imposto sobre ganhos de capital seguem a seguinte tabela:

Tanto o GCAP quanto o Carnê-Leão geram o DARF para pagamento do imposto, que deve ser recolhido até o último dia útil do mês seguinte ao do recebimento do rendimento em questão. Quem perde o prazo precisa pagar multa e juros de mora. O DARF com os encargos pode ser emitido pelo programa Sicalc, da Receita, sob os códigos 0190 (Carnê-Leão) ou 4600 (GCAP). O valor do principal a ser informado é o valor do imposto, calculado pelo programa Carnê-Leão ou GCAP, conforme o caso.

Na hora de preencher a declaração de imposto de renda 2021, basta importar os dados dos programas Carnê-Leão 2020 e GCAP 2020 para o Programa Gerador da Declaração. As informações provenientes do Carnê-Leão serão lançadas automaticamente na ficha Rendimentos Tributáveis Recebidos de PF/Exterior, coluna "Exterior".

Já as informações provenientes do GCAP serão incluídas automaticamente na ficha correspondente ao bem alienado (se imóveis, direitos/bens móveis ou participações societárias) dentro da aba Ganhos de Capital e também nas fichas de Rendimentos Sujeitos à Tributação Exclusiva/Definitiva e Rendimentos Isentos e Não Tributáveis, conforme o caso.

Como a única maneira de preencher a aba Ganhos de Capital é por meio da importação do demonstrativo do GCAP, o contribuinte deve utilizá-lo mesmo quando souber que seus lucros ficaram isentos. O próprio GCAP já aplica a isenção, quando esta for devida.

Outra declaração!

Vale lembrar que contribuintes que tenham mais de US$ 100 mil em ativos no exterior também são obrigados a preencher um documento do Banco Central chamado Declaração de Capitais Brasileiros no Exterior. A entrega deste documento deve ter sido realizada até 5 de abril. A multa pelo não envio pode chegar a 5% do valor a ser declarado.

Caiu na malha fina? Veja como regularizar a situação

Saiba como regularizar a sua situação junto a Receita Federal caso a sua declaração apresente informações inconsistentes e caia na malha fina do imposto de renda

Perdeu o prazo para declarar o imposto de renda 2022? Saiba o que fazer

Fim do prazo oficial para o envio da sua declaração do imposto de renda 2022 foi no dia 31 de maio. Saiba como acertar as contas com o Leão agora e pagar a multa por atraso

Deixou para a última hora? Confira o guia rápido para declarar o IR 2022 e não perder o prazo

Deixou para a última hora? Veja como agilizar o preenchimento da declaração para evitar multa

Reta final do IR 2022: o que acontece se eu não declarar o imposto de renda?

Prazo para entregar a declaração de imposto de renda 2022 termina na próxima terça-feira (31). Acha que não vai dar tempo? Veja o que pode acontecer com quem não entrega a declaração

A Receita Federal não foi boazinha ao ampliar o prazo de entrega da declaração de IR até 31 de maio; ela apenas arrumou um jeito de te pagar menos. Entenda

Restituições serão menores do que se o prazo original, com término em abril, tivesse sido mantido

Deixei de pagar imposto de renda que eu deveria ter pago em 2021. Como recolher em atraso?

A Receita Federal dispõe de um programa específico para a emissão de DARFs com multa e juros por conta de atraso. Veja como utilizá-lo

Ao declarar fundos no imposto de renda, qual CNPJ informar? O do fundo ou o da administradora?

Esta é uma das dúvidas mais comuns entre os investidores, mas em 2022 parece que finalmente a Receita deixou isso claro

Como declarar dividendos e juros sobre capital próprio no imposto de renda 2022

Proventos não aumento IR devido, mas precisam ser informados na declaração por quem investe em ações

Preciso declarar meu sistema de energia solar no imposto de renda?

Sistemas fotovoltaicos podem ser considerados benfeitorias ao imóvel; veja como informar seus painéis solares na sua declaração de imposto de renda 2022

Como declarar auxílio emergencial e resgate emergencial do FGTS no imposto de renda 2022

Quem ainda tiver recebido saque emergencial do FGTS ou auxílio emergencial em 2021 deverá informá-los na declaração de IR 2022, caso esteja obrigado a declarar

Vai declarar ações ou fundos imobiliários no imposto de renda 2022? Saiba como obter o CNPJ de todas as empresas e FII da B3

Informar no imposto de renda o CNPJ da empresa emissora da ação ou do fundo emissor da cota é obrigatório

Como a Receita calcula o imposto de renda devido e o valor das restituições

Jeito de calcular o imposto de renda devido e a eventual restituição varia de acordo com o modelo escolhido de declaração, se completo ou simplificado

Receita prorroga prazo de entrega da declaração anual do MEI para o fim de junho

Anteriormente, prazo de entrega da declaração anual do MEI terminaria em 31 de maio, junto com o prazo de entrega da declaração de imposto de renda pessoa física

Problemas para declarar o Imposto de Renda? Conheça 3 aplicativos que podem te ajudar

Conheça três ferramentas que agilizam o processo de declaração ou ajudam os investidores a calcular e recolher o IR

Como declarar o imposto de renda 2022: tudo que você precisa saber para prestar contas ao Leão

Neste guia, você encontra o caminho das pedras para preencher e entregar a sua declaração de imposto de renda, mesmo que seja a sua primeira vez

Entregou a declaração e ainda ficou devendo à Receita? Saiba como fazer o pagamento do imposto de renda 2022

Na hora do ajuste anual, alguns contribuintes ainda têm contas a acertar com o Leão; entenda por que e veja como pagar o IR

De imóveis e carros a joias e obras de arte: como declarar seus bens no imposto de renda

Bens não são tributados, mas também precisam ser informados na declaração; saiba quais bens e direitos você precisa declarar e aprenda as regras para informar qualquer um deles

Como declarar os seus investimentos no imposto de renda 2022: um guia completo

Você também precisa prestar contas das suas aplicações financeiras ao Leão! Confira nosso guia completo sobre como declarar investimentos no IR 2022

Deixou o Brasil em 2021? Veja como preencher a declaração de saída definitiva do país

O documento é necessário para encerrar as obrigações fiscais no país e evitar dores de cabeça com a dupla tributação e outros problemas no futuro

Quais documentos guardar após declarar o IR (e por quanto tempo)

Gastos dedutíveis, rendimentos e outras despesas lançadas na sua declaração de imposto de renda requerem comprovação

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP