O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A reabertura econômica, uma nova ótica para o comércio global e os estímulos lançaram luz novamente sobre o tema, como ocorreu há 20 anos

Quem conhece as histórias de J. R. R. Tolkien está acostumado com as grandes jornadas retratadas em seus clássicos. Longos caminhos percorridos pelos heróis sempre possuem começo, meio e fim.

Curiosamente, em Tolkien, inclusive, de maneira similar aos ativos no mercado financeiro, as trilhas não são lineares, com os caminhos tendo de ser alterados com certa frequência, surpresas e reviravoltas.

Ainda assim, sempre depois do longo percurso, nossos heróis precisam voltar para casa - Bilbo, Frodo e Sam voltam para o Condado ao final de suas respectivas viagens.

Lá e de volta outra vez. Nossos investimentos, em grande parte, mimetizam esse ciclo, com começo, meio e fim, sujeito a bastante volatilidade no meio do caminho.

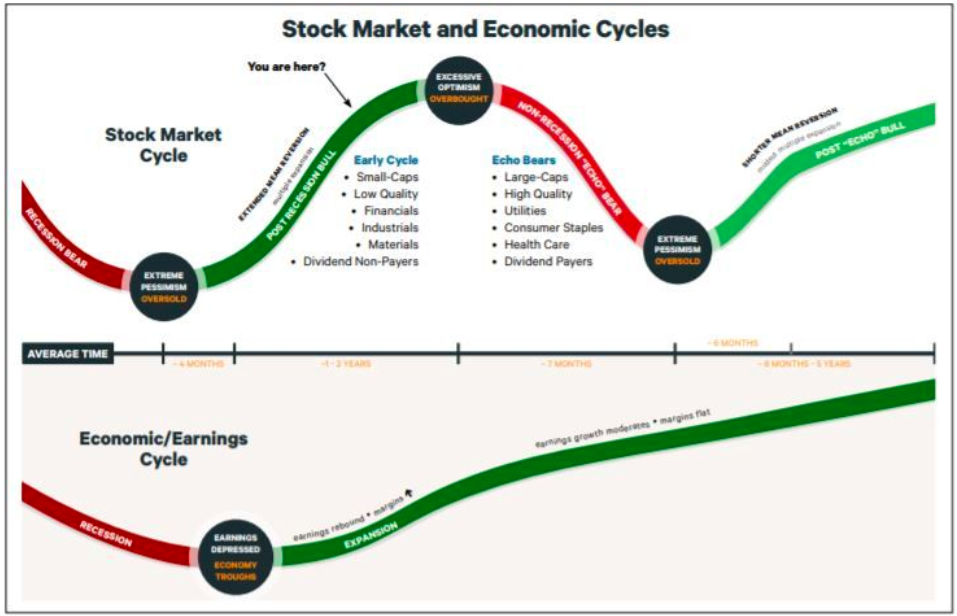

Observe abaixo uma ilustração sobre ciclos econômicos no mercado financeiro e no mercado de bens. Perceba que os ciclos financeiros costumam ser mais rápidos que o de bens, em uma antecipação do processo – trazer a valor presente.

Paralelamente a este raciocínio, já faz algum tempo que tenho falado de commodities, uma classe que se encaixa perfeitamente com este contexto cíclico.

Leia Também

Depois de um grande momento entre a década de 90 e o início dos anos 2000, os investimentos em matérias-primas enfrentaram uma fase ruim por bastante tempo, muito por conta de dois choques: i) a crise do subprime, em 2008; e ii) a crise da Zona do Euro, entre 2012 e 2014.

De lá para cá, até o final de 2019, os preços do setor flertaram com mínimas históricas, enquanto as empresas envolvidas no segmento se tornaram indiscutivelmente baratas.

Em 2020, porém, houve uma mudança de rota. A grave crise peculiar da covid-19, a paralisação temporária das cadeias de suprimento globais e o subsequente reaquecimento das economias, com a vacinação e a normalização das condições sociais, pressionaram novamente os ofertantes, que voltaram a demandar desregradamente as commodities.

O resultado foi um grande choque de preço, os quais têm pressionado não só o setor, mas toda a inflação mundial.

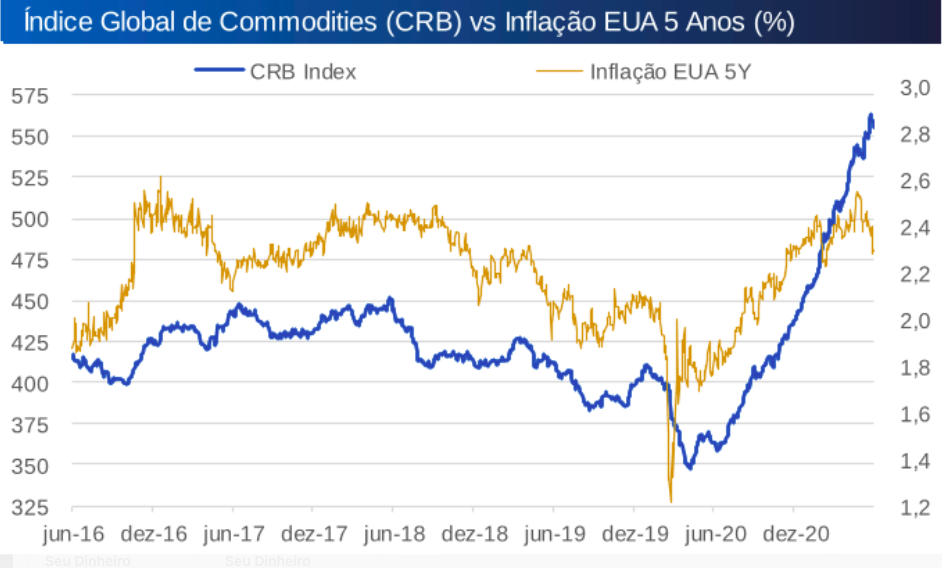

Note abaixo a evolução dos preços das commodities (medidas pelo CRB Index no eixo da direita) versus a inflação implícita americana para cinco anos (linha amarela no eixo da esquerda).

A reabertura econômica, uma ótica mais multilateral para o comércio global e os estímulos fiscais e monetários lançaram a possibilidade das commodities voltarem a ser um tema quentíssimo no mercado, assim como o fizeram há 20 anos. Lá e de volta outra vez. O herói volta à casa.

Nas últimas semanas, porém, tamanha foi a alta dos preços vista do último trimestre de 2020 até hoje, que o mercado começou a experimentar uma correção considerável.

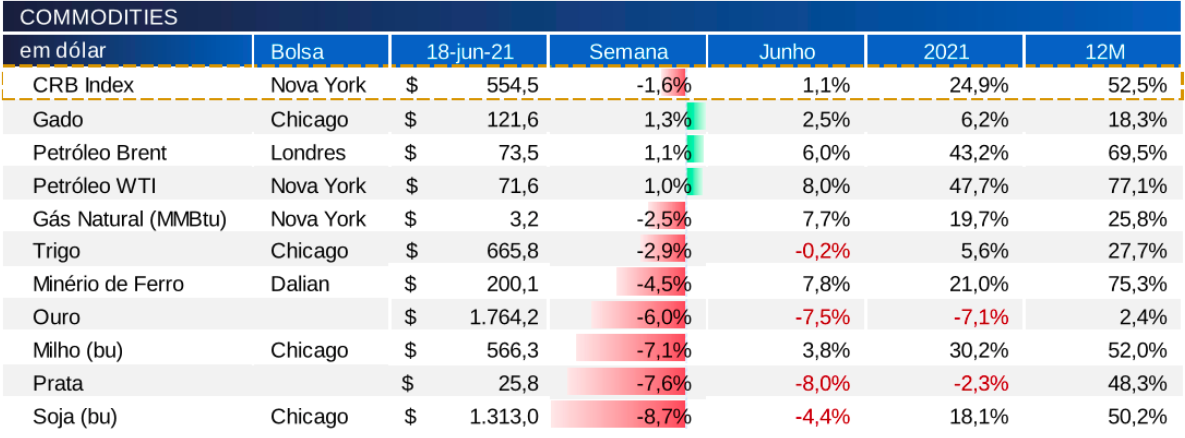

Naturalmente, alguns preços pareciam de fato esticados. Não à toa, verifica-se um contraste considerável entre a performance dos últimos 12 meses e os da última semana, como podemos ver abaixo.

As commodities voltaram a sofrer. Para ilustrar, o minério de ferro chegou a cair quase 5% na semana encerrada no dia 18 de junho, ainda se ajustando à perspectiva de aperto monetário no mundo e aos esforços chineses de conter movimentos especulativos.

A noção de ajuste nos preços, contudo, pode ser confundida com um eventual fim de ciclo para as empresas de commodity. Os investidores se perguntam: deveríamos abandonar as commodities novamente? Este entendimento não se verifica, entretanto.

Vamos separar duas coisas: i) provavelmente haverá uma pressão vendedora no curto prazo, muito derivada de notícias negativas sobre os preços, o que ensejaria uma correção; e ii) mesmo passando por volatilidade no curto prazo, durante a correção do preço da commodity, a ação que opera a matéria-prima não deixa de ser atrativa.

O motivo? Em grande parte porque mesmo com uma correção de preços frente ao patamar atual, muitas empresas ainda estariam baratas – o preço ainda estaria acima da curva de custos, provocando geração de caixa robusta.

Olhe a Vale, por exemplo: mesmo se o minério caísse mais de 35%, a companhia ainda estaria negociando a 3,5 vezes EV/Ebitda para 2022, patamar que consideramos barato.

Ou seja, precisaremos agora apenas ser mais seletivos, buscando principalmente fluxos de caixa.

Busque fluxos de caixa foi a lição que Felipe Miranda, estrategista-chefe da Empiricus, a maior casa de análise independente de ações, passou para seus assinantes leituras da série best-seller “Palavra do Estrategista”.

Se o momento atual requer seletividade, precisamos estar bem acompanhados, com quem verdadeiramente entende de selecionar ativos. Por isso, deixo aqui o convite para conferir a Palavra do Estrategista e ler de Felipe Miranda seus principais nomes para o segundo semestre.

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano

Além de elevar o risco institucional percebido nos Estados Unidos, as pressões do governo Trump adicionam incertezas sobre o mercado

Investidores também aguardam dados sobre a economia brasileira e acompanham as investidas do presidente norte-americano em outros países

A relação das big techs com as empresas de jornalismo é um ponto-chave para a nascente indústria de inteligência artificial

Após uma semana de tensão geopolítica e volatilidade nos mercados, sinais de alívio surgem: petróleo e payroll estão no radar dos investidores

No atual cenário, 2 milhões de barris extras por dia na oferta global exerceriam uma pressão para baixo nos preços de petróleo, mas algumas considerações precisam ser feitas — e podem ajudar a Petrobras

Descubra oito empresas que podem ganhar com a reconstrução da Venezuela; veja o que mais move o tabuleiro político e os mercados